文|WEMONEY研究室 王彦强

4月29日晚,郑州银行(002936.SZ)披露了2024年一季报业绩。

一季报显示,2024年第一季度,郑州银行实现营业收入34.0亿元,同比增长2.47%;实现归母净利润9.67亿元,同比下滑18.57%;基本每股收益0.11元,同比减少0.02元。

这是继2023年营收、净利润双降后,郑州银行2024年一季报利润再度下滑。而营收之所以能够增长2.47%,主要得益于2023年一季度营收33.18亿元,同比下滑3.01%,基数较低。

截至2024年一季度末,郑州银行资产总额为6328.52亿元,同比增长4.37%;发放贷款及垫款总额3648.89亿元,同比增长1.19%;吸收存款总额3772.02亿元,同比2.28%。

从资产质量来看,2024年第一季度,郑州银行的不良贷款率为1.87%,与2023年末基本持平。拨备覆盖率为193.44%,较2023年末上升18.57个百分点。资本充足率为11.85%。

值得关注的是,Wind数据显示,郑州银行成为了42家A股上市银行中唯一一家近四年未分红的银行。

由于连续两年净利润持续下滑,且多年未分红。截至2024年4月30日收盘,郑州银行报收于1.93元/股,较上市以来高点下挫66.38%,市值为151亿元。

01 净利润连降两年,房地产不良贷款持续攀升

郑州银行成立于1996年11月,2009年更名为郑州银行。2015年12月23日,在香港主板挂牌上市;2018年9月19日,在深圳证券交易所挂牌上市,首开国内城商行“A+H”股上市先河。

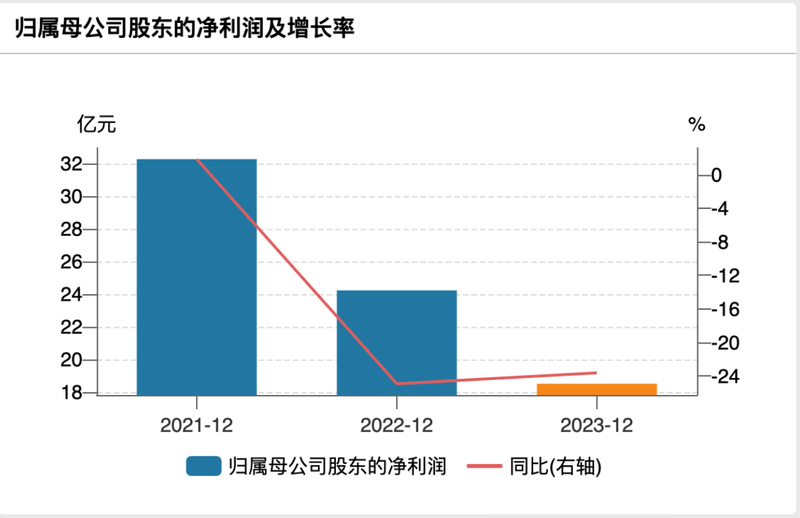

2021年—2023年,郑州银行分别实现营业收入148.01亿元、151.01亿元、136.67亿元,同比增长1.33%、2.03%、-9.50%;实现归母净利润32.26亿元、24.22亿元、18.50亿元,同比增长1.85%、-24.92%、-23.62%。

郑州银行2021年—2023年归母净利润走势图

同期,该行的加权净资产收益率分别为7.17%、3.53%、3.29%;净息差分别为2.31%、2.27%、2.08%;净利差分别为2.24%、2.18%、2.0%。

从以上数据可以看出,郑州银行近两年的归母净利润一直在持续下滑,其净资产收益率、净利差和净息差也在一路走低。

从房地产贷款来看,郑州银行近三年房地产贷款占比一直在持续下降,但不良贷款却在持续攀升。数据显示,2021年—2023年,郑州银行的房地产贷款分别为752.80亿元、706.24亿元、627.30亿元,房地产贷款占比分别为26.05%、21.34%、17.40%。

而同期的房地产不良贷款分别为15.85亿元、19.58亿元、22.82亿元,其中,公司不良贷款(房地产业)分别为11.94亿元、13.35亿元、18.91亿元;个人不良贷款(个人住房贷款)分别为3.91亿元、6.23亿元、3.91亿元。

同期,公司房地产业不良贷款率(公司不良贷款/公司贷款房地产业)分别为3.47%、4.06%、6.48%,个人房地产不良贷款率(个人不良贷款/个人住房贷款)分别为0.96%、1.65%、1.17%。

从以上数据可以看出,郑州银行近三年的房地产不良贷款一直在持续攀升,尤其是公司不良贷款率(房地产业)一直在持续攀升,在2023年甚至增长至6.48%,而个人房地产贷款率相对较低,在2022年增至1.65%后,2023年下降至1.17%。

02 投资收益占营收的7.78%,资本充足率连降两年

据年报显示,2023年郑州银行实现营业总收入136.67亿元,同比下降9.50%。

其中,净息净收入117.40亿元,同比下降4.20%,占营收的85.90%;非利息收入19.28亿元,同比下降32.30%,占营收的14.10%。在非利息收入中,手续费及佣金净收入5.79亿元,同比下滑26.80%,占营收的4.24%;其他非利息收入13.49亿元,同比下滑34.42%,占营收的9.87%。

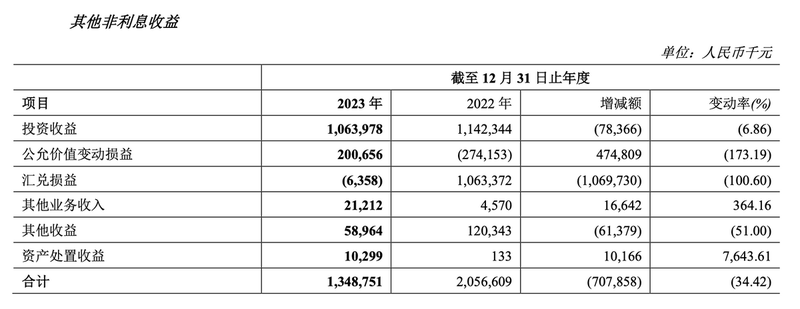

在其他非利息收入中,投资收益10.64亿元,同比下滑6.86%,占营收的7.78%。公允价值变动损益2亿元,同比下滑173.19%,占营收的1.46%。

2023年郑州银行其他非利息收益构成

从以上数据来看,郑州银行的其他非利息收入中,主要是投资收益和公允价值变动损益,二者合计占当期营收的9.24%。

从资产质量来看,2023年,郑州银行的不良贷款率为1.87%,较上年末下降0.01个百分点;拨备覆盖率为174.87%,较上年末增加9.14个百分点。

而据国家金融监管总局发布的数据显示,截至2023年四季度末,城商行的不良贷款率为1.75%,拨备覆盖率为194.94%。由此来看,郑州银行的不良贷款率仍然高于行业平均,而拨备覆盖率则低于行业平均。

另外,值得注意的是,郑州银行的资本充足率也在持续下滑。数据显示,2021年—2023年,郑州银行的资本充足率分别为15.00%、12.72%、12.38%,一级资本充足率分别为13.76%、11.63%、11.13%,核心一级资本充足率分别为9.49%、9.29%、8.90%。

截至2023年末,郑州银行的资产总额6307.09亿元,较上年末增长6.63%;吸收存款本金总额3609.61亿元,较上年末增长6.89%;发放贷款及垫款本金总额3606.08亿元,较上年末增长8.97%。而据国家金融监督管理总局公布的数据显示,2023年我国城市商业银行总资产规模同比增长10.7%,郑州银行无疑在资产规模上也输了行业。

03 银行业“铁公鸡”?连续四年不分红

据钛媒体(以2020-2022年年报披露数据为准,剔除2023年后上市的公司)报道,目前逾5000家A股上市公司中,合计有923家连续三年未实施分红,上述923家“铁公鸡”主要来自31个行业,其中,机械设备、医药生物及电子行业居多,而银行业铁公鸡最少,仅郑州银行1家。

据了解,郑州银行自2019年现金分红5.92亿元之后,已经连续四年未进行分红。而截至2023年末,该行累计未分配利润达到153.05亿元。

对此,郑州银行发布专项说明表示:一是面对复杂严峻的经济环境,盈利能力受到一定影响;二是加大风险资产处置力度,顺应监管引导留存未分配利润将有利于本行进一步增强风险抵御能力;三是留存的未分配利润将用作本行核心一级资本的补充,以支持业务发展。

不过,WEMONNEY研究室注意到,在证监会及沪深交易所最新出台的一揽子落实“国九条”配套政策文件和制度规则中,对上市公司现金分红作了明确规定,在主板方面,对符合分红基本条件,最近三个会计年度累计现金分红总额低于年均净利润的30%,且累计分红金额低于5000万元的公司,实施ST。

也许是为应对不分红的市场影响,郑州银行董事长赵飞在2023年业绩发布会上宣布,根据现阶段实际经营情况和外部市场环境,本行提出了“倾斜一线,优化资源配置”和“降本增效”工作要求,高管薪酬在与经营业绩挂钩的基础上,自2024年起分两年每年压降10%,同时进一步调整内部分配结构,优化薪酬分配级差,将调整出来的薪酬资源配置到基层员工,充分调动一线员工工作积极性,做好业务发展支撑保障。

据Wind数据显示,2023年董事长赵飞的薪酬为103.20万元(2023年4月21日上任),副行长孙海刚的薪酬为153.30亿元,副行长郭志彬的薪酬为153.30万元,副行长傅春乔薪酬为153.30万元,副行长孙润华的薪酬为153.30万元。

郑州银行2023年高管薪酬及持股情况

如此来看,即使郑州银行高管未来两年薪酬可能有所压降,但整体薪酬依然在百万以上。值得一提的是,郑州银行董事长和四位副行长整体都很年轻,年龄最大郭志彬也仅55岁,副行长孙海刚最为年轻,仅46岁。而从持股情况来看,副行长郭志彬的持股数最多,为10.29万股。

展望2024年,郑州银行在年报中表示,外部经济环境和行业环境依然复杂严峻,商业银行仍面临诸多挑战,同时也充满了机遇。商业银行要积极适应环境变化,有效应对挑战,紧抓各种发展机遇,夯实金融服务实体经济的底座。一是扎实做好“五篇大文章”。二是加强风险防控管理。三是全面加快数字化转型是必然趋势。商业银行应牢牢把握数字技术革命的机遇,加大数字化投入,加快数字化转型向纵深推进,通过进一步完善战略规划、提升科技能力、深挖数据价值等,不断提升金融服务产业、服务实体经济的质效。