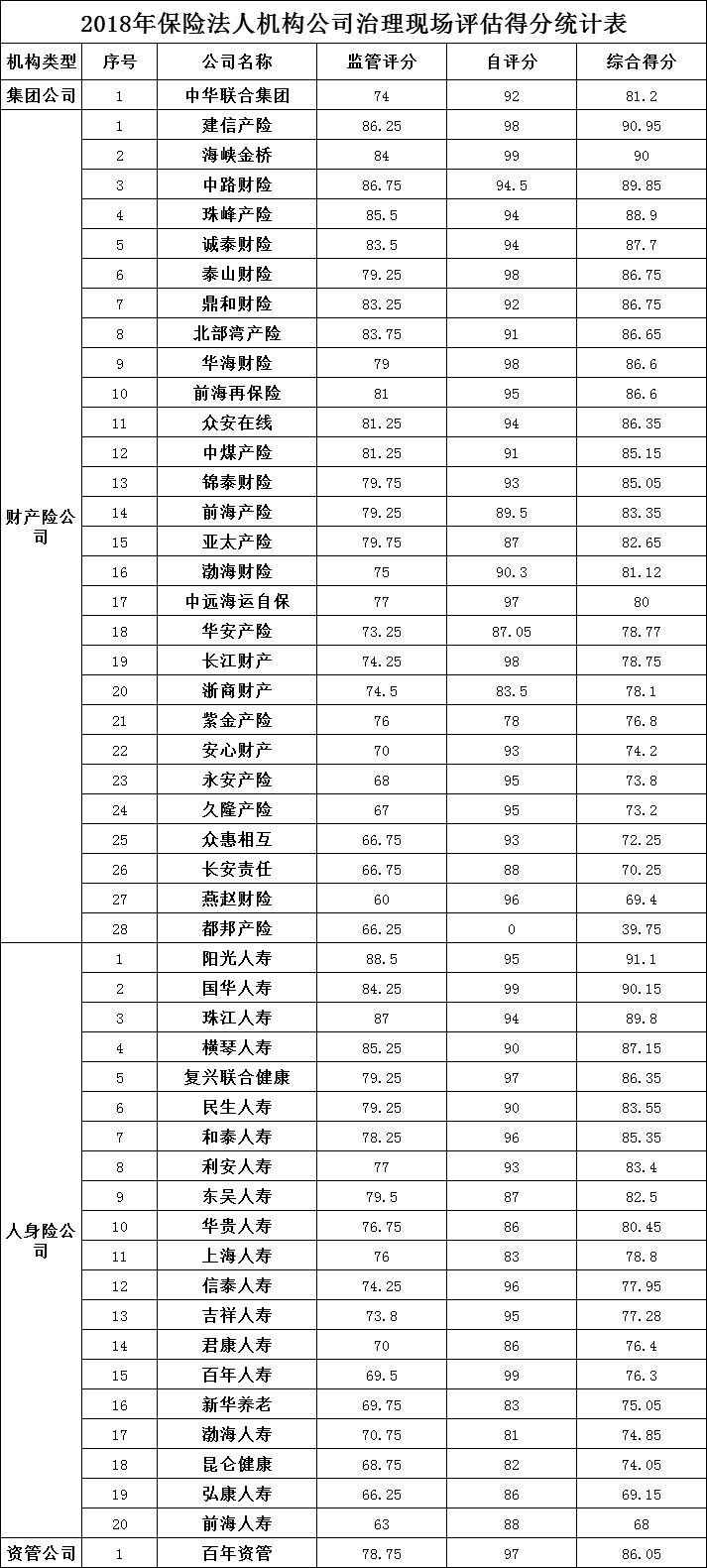

1月23日,银保监会通报2018年保险法人机构公司治理现场评估结果,据了解,在抽取的50家中资保险法人机构中,自评分与监管评分相差比例在25%以上的有13家,都邦产险因未按要求报送公司治理报告及自评表,自评分为零分。

据了解,2018年,银保监会抽取50家保险法人机构开展公司治理现场评估,其中:保险集团公司1家,财产险及再保险公司28家,人身险公司20家,保险资产管理公司1家。

在评估过程中,监管点出,主要问题集中于股东股权行为不合规;“三会一层”运作不规范;关联交易管理不严格;内部审计不达标;薪酬管理制度不完善;信息披露不充分;自我评价不客观七个方面。

具体来看,一是股东股权行为不合规。主要表现为:股东股权关系复杂;股权代持、隐形股东等问题仍然存在;股东争夺控制权、不当行使股东权利;股权质押、冻结比例过高;股权管理不规范等。

二是“三会一层”运作不规范。主要表现为:股东(大)会、董事会、监事会会议管理不到位,会议通知迟滞,委托授权手续不齐,档案管理不合规;董事履职不积极,董事会专业委员会未能充分发挥作用;独立董事制度执行不力,独董独立性不够;监事会未充分履职,会议召开频次不足,极少提出实质性不同意见;没有建立明确的董事、监事和高管人员问责机制;关键岗位长期空缺,高管人员兼职过多等。

三是关联交易管理不严格。主要表现为:关联交易制度“有名无实”,只有规定并未落实;未按照“实质重于形式”原则,对关联方和关联交易进行准确识别与及时更新;关联交易结构不合规,导致保险公司利益受损;资金运用类关联交易风控不足,未按照“层层穿透”原则对底层基础资产进行严格审核;未严格按要求对关联交易进行报告和披露。

四是内部审计不达标。主要表现为:内部审计力量配备严重不足,内审人员资质要求不达标;未按要求建立内部审计信息系统;内审工作不独立,对内审人员考核评价不符合监管要求;内部审计质量控制和评估不到位等。

五是薪酬管理制度不完善。主要表现为:已建立的薪酬管理制度执行不力;董事尽职考核评价制度不明确,重视短期指标,忽视长期指标;绩效薪酬延期支付制度缺失;绩效薪酬与基本薪酬结构不合理等。

六是信息披露不充分。主要表现为:已有的信息披露内部管理制度执行不到位;信息披露内容不符合要求;信息披露不及时;信息披露载体不合规等。

七是自我评价不客观。据了解,在参与评估的50家机构中,自评分与监管评分相差比例在25%以上的有13家。都邦产险因未按要求报送公司治理报告及自评表,自评分为零分。

2018年保险法人机构公司治理现场评估得分统计表

据了解,下一步,银保监会将采取分类采取监管措施,督促参评机构抓紧对评估发现的公司治理问题进行整改,“对重点关注类和不合格类机构,视情况采取监管谈话、印发监管意见、责令撤换公司董事会秘书、一年内停止批准分支机构设立等监管措施”。

同时,“一对一”反馈评估结果,包括评估发现问题及相关风险隐患,并要求参评机构限期完成整改。并加强评估结果应用,根据此次公司治理监管评分,银保监会将对各机构偿二代下风险综合评级公司治理风险项目进行分值调整。同时,将公司治理评估结果作为分支机构批设、高管任免等行政审批事项的重要参考。

银保监会强调,各保险机构应高度重视公司治理评估发现的问题,在接到监管部门关于公司治理评估的意见后,按照要求抓紧完成整改,并将整改结果书面报至银保监会,据悉,银保监会将在2019年的公司治理评估中重点评估各机构的整改情况。

此外,各保险机构应以评估为契机,加强对公司治理相关监管政策制度,尤其是新出台监管制度的学习,对照检查机构公司治理的制度与运作流程,全面提升公司治理的实际效果,有效提高公司治理水平。(蓝鲸保险 李丹萍)