在A股市场逐步走向成熟化、规范化,在科创板将实行注册制的大背景下,A股市场对其投资者的投资理念,专业知识的要求日渐提高,投资者在投资理财知识体系不完备的情况下,怀抱着一夜暴富的梦想贸然直接参与股票市场,很容易被股票K线图的红红绿绿迷花了眼而交出不少“学费”。

从成熟市场的发展历程来看,普通投资者通过认购或申购基金公司的基金,由专业的基金经理采用某种投资策略,投资稳健的绩优股,是其参与股票市场,获得合理的理财收益,可能也会是我们的普通投资者未来参与获得经济发展红利的重要途径。

对基金投资者来说,基金经理的主动管理能力,包括择时、择股、对冲风险等,关乎基金是否能在最大程度保证本金的安全下获得超额收益。因此,甄别基金经理的投资能力,尽量避免投资亏损概率高于同类基金成为每个“基民”的必修课。

那么,2018年哪些基金的亏损幅度最大?又是什么原因导致其大幅亏损?

本文将分析2018年累计净值表现最差的100只普通股票型基金和偏股混合型基金,并重点研究其中一批具有代表性的基金,意图发现其净值表现低迷背后的原因及共同特征,帮助小伙伴们以后投资基金时尽可能规避一些不必要的风险。

一、中国基金简史

2001年9月11日,我国第一只开放式证券投资基金——华安创新基金正式发行,标志着证券投资基金开始走上舞台。

根据Choice数据显示,自2013年起,境内证券投资基金资产总规模从3.6万亿迅猛增长至2018年末的13.03万亿,年均复合增长率达23.91%,增长速度较快。

其中,仅在2016年基金资产的增长率为9.05%,其余5年的增长率均为双位数,2015年和2017年的同比增长率分别高达25%以上;甚至,2014年的同比增长率高达59.04%。

(数据来源:Choice;制图:市值风云)

截止2017年底,公募基金总规模为11.6万亿,其中开放式基金总规模为10.99万亿,占比94.74%。具体按照投资对象分类,货币基金资产净值达6.7万亿,占比60.96%,混合基金净值1.94万亿,占比17.65%;债券基金净值1.46万亿,占比13.28%;最少的是股票基金,仅7602亿,占比6.92%。

(数据来源:Choice;制图:市值风云)

从上图可知,货币基金是公募基金总规模的大头,占公募基金总规模的6成,涉及股票投资的混合基金和股票基金合计仅为2.7万亿,占比约为24.56%。

进一步分析,混合基金的资产总规模从2013年的5626亿猛增至2018年9月的1.5万亿,年均复合增长率达17.86%,增长速度较快。

各基金公司趁2015年A股牛市募资发行许多混合基金,混合基金数量从2014年末的395只大涨至2015年末的1184只,继而使混合基金的资产规模从2014年的6025亿飙升至2015年的2.23万亿,同比增长3.7倍。

随后,或许是受2018年A股大跌影响,混合基金的资产规模从2017年9月的2万亿下滑至2018年9月的1.5万亿,同比下跌25%。

(数据来源:Choice;制图:市值风云)

但,蹊跷的是,股票基金从2013年1月份的534只缓慢增长至2018年9月的880只,其资产规模反而从2013年1月的1.1万亿下降至7985亿,出现数量增长,规模反而下降的神奇状况。

接下来,一起看看2018年哪100只基金的净值跌幅最大。

二、剖析100只净值跌幅最大的基金

2018年,A股市场的大跌极大地考验各基金的抗风险能力,当然也是考验着基金经理们的选股、择时能力。

目前A股的对冲风险工具有限,基金经理们必须更多地依靠择时、择股和控制仓位等方式获取相对收益。

一起回顾2018年净值跌幅最大的100只基金。

先说明一下统计样本的范围。

首先,所有数据来源于Choice金融终端。由于基金种类繁多,为了增强可比性,统计数据只覆盖2017年12月31日以前成立并运作的公开式普通股票型基金和偏股混合型基金,剔除被动指数型基金(包括分级基金)和平衡混合型基金等。

其次,假如同一只基金的A类和C类收费模式同时入选,取跌幅较大者。

基金的A类指需缴纳申购和赎回费,持有时间越长,赎回费越低,且没有销售服务费;

C类则指没有申购费,但有赎回费和销售服务费,赎回费也随着时间越长而越低。

同一只基金由于不同的收费模式,计提的费用不同,净值会出现差异。

再者,统计数据采用计入单位派息金额的累计单位净值,而非单纯的单位净值。毕竟基金分红也是投资者盈利的途径之一。

最后,2018年有多达642只基金因因各种原因清盘,为方便统计,未把这些清盘基金纳入统计范围,存在一定程度的“幸存者偏差”。

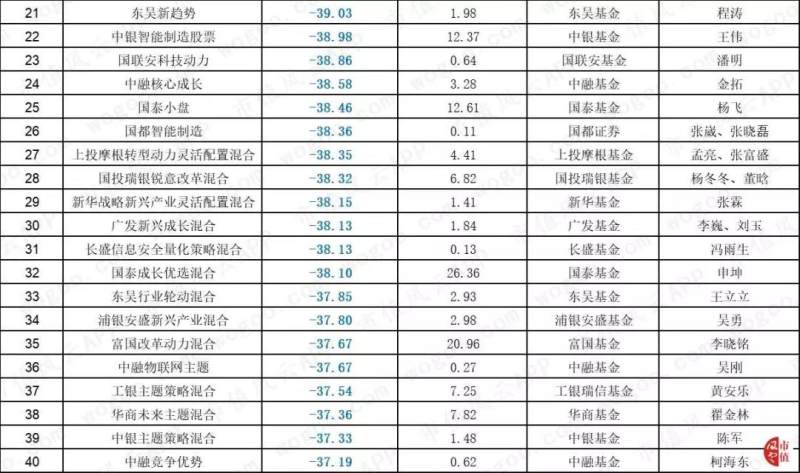

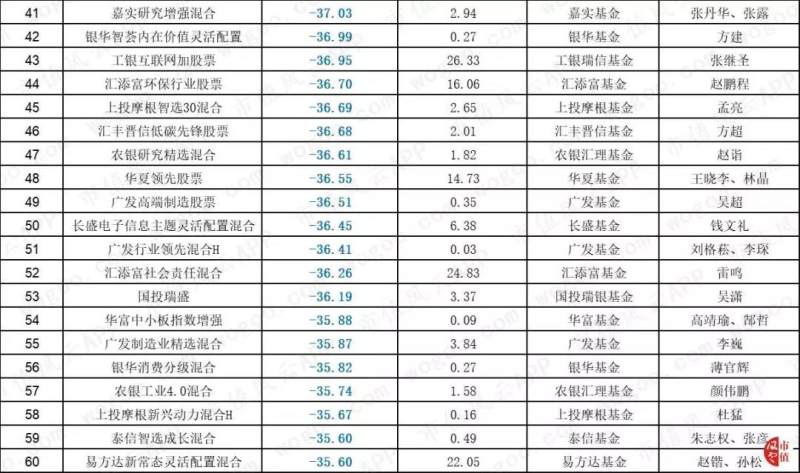

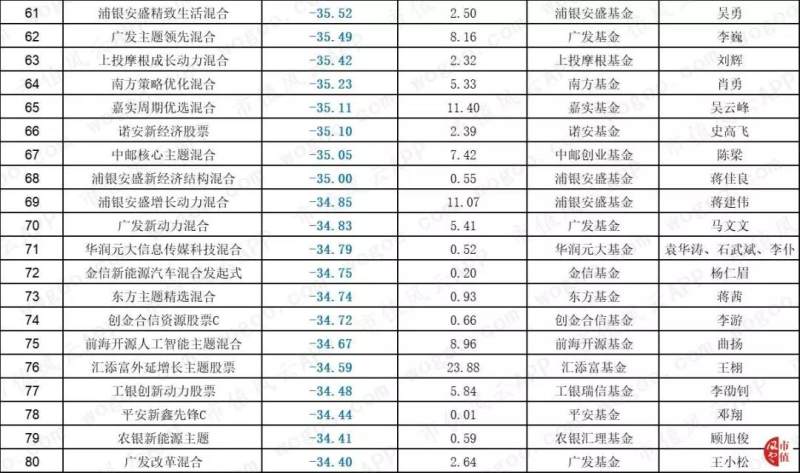

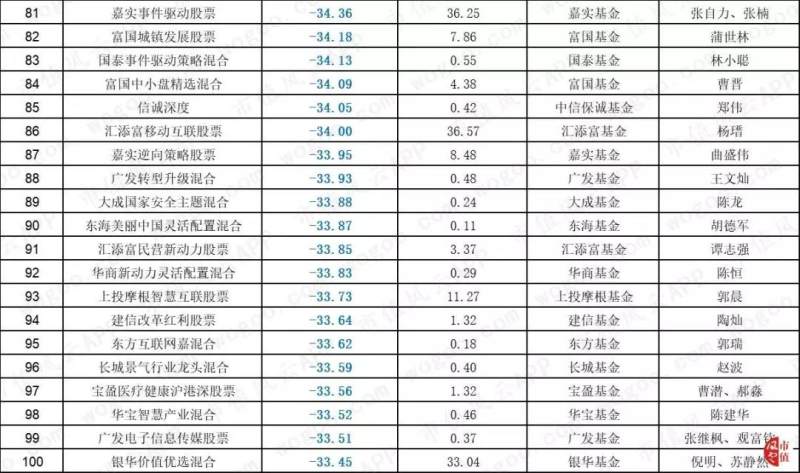

下图是2018年累计单位净值亏损幅度最大的100只基金:

(数据来源:Choice;制表:市值风云)

从上图得知,这100只基金的亏损幅度在33%-47%之间,中位数为36.43%,跑输同期上证指数(24.59%)和创业板(28.65%),并小幅跑输深证成指(34.42%)。

其中,亏损幅度最大的是国泰金鑫股票(519606.OF),亏损幅度达47.95%,基金经理为申坤;亏损幅度最小的是银华价值优选混合(519001.OF),亏损幅度为33.45%,基金经理为倪明、苏静然。

值得注意的是,上述100只基金有9只基金由广发基金管理,占其管理的股票型基金和偏股型基金总数(72只)的12.5%;8只基金由上投摩根基金管理,占其管理的股票型基金和偏股型基金总数(35只)的22.86%;汇添富基金、国泰基金和工银瑞信基金分别有5只基金进入该排名。其余68只基金由39家基金公司管理。

(数据来源:Choice;制图:市值风云)

此外,经过一年的净值迅速下滑和伴随其出现的投资者大额赎回,目前上述基金的资产规模已严重缩水:截止2018年末,多达37只基金的规模不到1亿;31只基金的规模在1至5亿之间;14只基金的规模在6至10亿;仅有18只基金的规模大于10亿。

(数据来源:Choice;制图:市值风云)

根据Choice数据显示,截止2018年末,股票型基金的平均规模为5.49亿,偏股混合型基金的平均规模为4.97亿。换而言之,上述基金里多达7成基金的资产规模低于同类型基金的平均规模。

其中,上投摩根核心成长股票、嘉实事件驱动股票、汇添富移动互联股票和银华价值优选混合4只基金的规模仍超过30亿,但与2018年初相比已大幅下滑。

(数据来源:Choice;制图:市值风云)

这些基金为何在2018年的亏损幅度如此之大呢?是因为基金经理的风格过于激进吗?还是基金经理自身投资能力不足?

还是因为全球经济不好、赤道太热、西伯利亚太冷、草坪太滑、对方球员老是跑动晃得眼晕、北京城看不到星星、长江以南没有暖气?

请继续往下看。

三、30只基金严重亏损背后的原因

为了方便研究,风云君挑选上述榜单排名前30只基金,探究其大幅亏损的原因。

经认真研究后发现,这30只基金在2018年二至四季度的亏损幅度较大,一季度的亏损幅度相对较小。

请看下图:

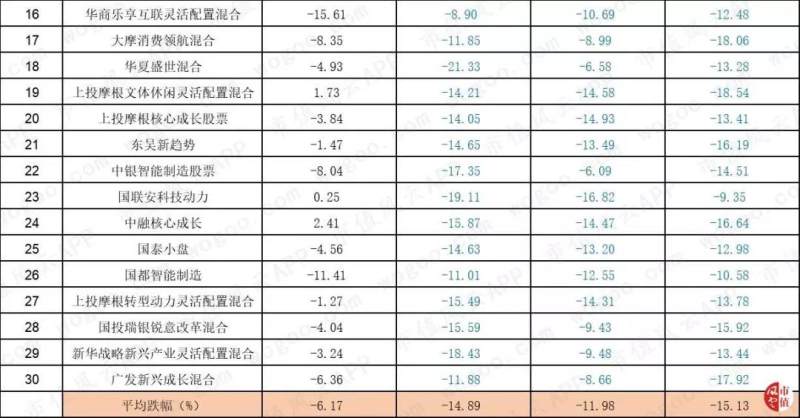

(数据来源:Choice;制表:市值风云)

从上表得出,这30只基金在2018年四个季度的平均跌幅分别为6.17%、14.89%、11.98%和15.13%,表明二至四季度出现持续亏损,同期上证指数分别下跌10.14%、0.92%和11.61%。其中,三季度的平均亏损幅度明显远超同期上证指数的跌幅。

客观判断,2018年大盘的杀跌走势是这些基金出现巨额亏损的外在原因。

那么内因又是哪些呢?

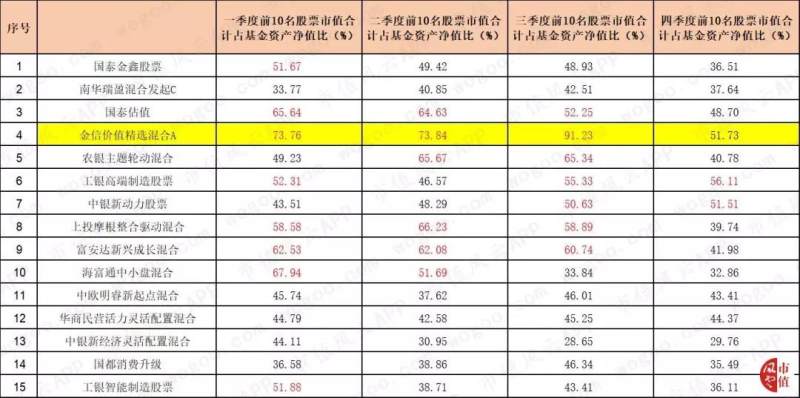

(一)前10只重仓股票市值合计占基金资产净值比

经认真分析后发现,这30只基金的前10只重仓股票市值合计占基金资产净值比普遍较高,超过一半能达到50%以上。

占比明显偏高的有:东吴新趋势在2018年前三季度比例超过8成%;金信价值精选混合A在前两个季度的比例超过7成,在三季度的比例突破9成,持仓集中度非常高。

请看下图:

(数据来源:Choice;制表:市值风云)

持仓集中度如此之高,相当考验基金经理的主动管理能力,当持有的股票出现单边下跌走势时便可能由于持股不够分散,抵御风险能力较弱等原因出现净值加速下滑,大概率跑输业绩比较基准。

那么如何才能了解该基金的主动管理能力呢?

(二)基金的历史表现

追溯这些基金在此前指数出现单边上涨或下跌时的历史收益率表现是一个重要途径。

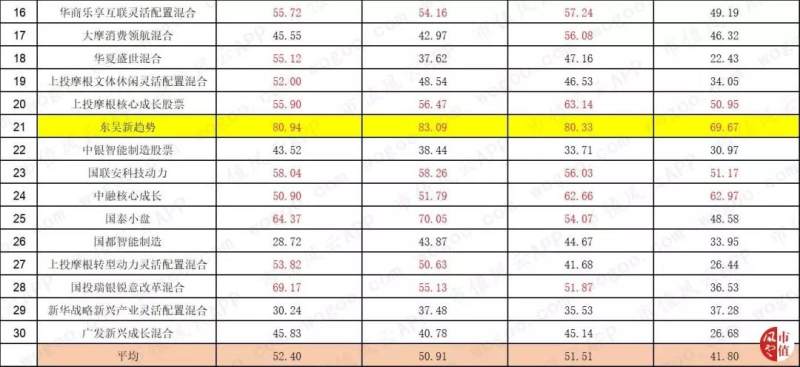

下图是30只基金的历史收益率:

(数据来源:Choice;制图:市值风云)

根据上述基金的历史收益率表,可发现:

1、上述基金的成立时间一般较短,未经历过一轮牛熊的考验,业绩可追溯时间较短。多达8只基金在2017年成立运作,运作第二年就出现巨亏,打击基金投资者的积极性。

2、上述基金从2015年至2018年的平均收益率分别为55.96%、-19.84%、15.51%和-40.54%,出现明显的暴涨暴跌情况,特别是在2016年,12只基金的亏损幅度在20%以上,但在2017年,有12只基金的盈利幅度在20%以上。表明其基金经理的风格较为激进,抵御风险的能力较低。

不过,亏损严重的原因关键是要研究基金的重仓股。

常理而言,持股稳定,但出现长达近1年的下跌走势,或者换股频繁但一换股就撞上“买入即下跌”的悲剧,才能使上述基金出现连续三个季度亏损10%以上的神奇表现。

它们到底持有了什么股票?是不是踩到了什么雷呢?

喜欢投资基金的小伙伴们不要错过接下来的内容!

四、重仓股大跌致使基金巨额亏损

风云君研究了其中几只有代表性的基金。

(一)上投摩根核心成长股票

上投摩根核心成长股票基金(以下简称“上投成长”)是上投摩根基金的拳头产品,该基金在2018年初的资产规模高达84亿,位列上投摩根基金的偏股型基金和普通股票型基金第一位,基金经理为李博。

2018年,该基金的累计单位净值大跌39%,资产规模从84亿迅速缩水至35.75亿,同比下滑57%,但仍是上述30只基金资产规模最大的基金。

亏损幅度相近的上投摩根基金产品还有上投摩根转型动力灵活配置混合和上投摩根文体休闲灵活配置混合,均亏损39%左右;基金经理分别为孟亮、张富盛和周战海。

作为上投摩根基金的明星产品,持有什么股票才导致这么严重的亏损?

查阅各季度持仓明细,发现该基金在2018年前3个季度重仓大“雷”股康得新(如今简称为“ST康得新”)。

上投成长在2018年二季度和三季度持有康得新2362万股,为第三大重仓股。

下图是康得新在2018年的股价走势图:

不过,单纯踩“雷”康得新显然不会让上投成长出现巨额亏损,想必其他持股也存在大跌情况。

纵览上投成长在2018年的投资组合,其持股风格较为稳定,不轻易更换股票,且押“重注”在家居板块和电子板块的白马股,如索菲亚、华帝股份、海信家电、欧菲科技和大华股份等。这些股票在2017年表现较为优异,助其在2017年的累计净值大涨38%,但随后出现猛烈回调,使其在2018年的累计净值大跌。

例如,欧菲科技是上投成长3个季度的第一重仓股,一季度持股市值高达6.66亿;该股票在2017年累计上涨50%,但在2018年猛跌55%,下跌幅度接近2015年股灾期间的66%。

下图是欧菲科技的周线图:

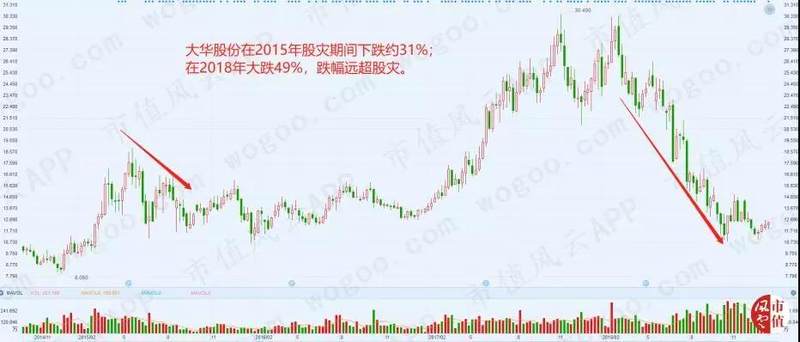

大华股份是上投成长2个季度的第二重仓股,二季度持股市值达4.34亿,该股票在2017年累计大涨69.55%,但在2018年同样回调近50%,下跌幅度远超2015年股灾期间的31%。

上投成长的其他持股也大致呈现2017年大涨,但是2018年跟随大盘猛烈下挫的现象。

估计李博李经理也没想到自己在2018年摔这么大的跟头。

不过,除了上投成长,李博同时管理的其他基金的净值与同类相比排名靠后。

请看下图:

(来源:天天基金网)

从上图可知,李博管理的5只基金里仅上投成长的回报率能远超同类平均,其余4只基金的任职回报均低于同类平均值,在同类排名相对靠后。

(二)国泰“三兄弟”

30只最差基金名单中,有3只国泰基金管理的基金,即国泰金鑫股票、国泰估值和国泰小盘。

国泰金鑫股票是统计数据里2018年亏损幅度最大的基金,高达47.95%;国泰估值排名前三,亏损幅度达43.51%;国泰小盘排名第25,亏损38.45%。

值得注意的是,国泰估值和国泰小盘均由基金经理杨飞管理,国泰金鑫股票由基金经理申坤管理,其旗下还有另一只基金国泰成长优选混合排名32,亏损幅度为38.1%。

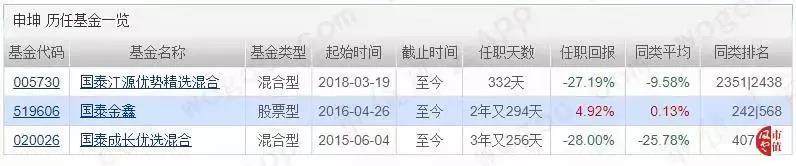

申坤旗下基金如下图所示:

(来源:天天基金网)

从上图所示,申坤管理的另一只基金,国泰江源优势精选混合运作近1年,净值下跌27.19%,同类基金平均跌幅为9.58%,同类排名几乎倒数。

国泰金鑫和国泰成长优选混合的同类排名不算低,跟其在2017年净值分别大涨47%和42%有较大关系。

杨飞旗下基金如下图所示:

(来源:天天基金网)

杨飞目前管理4只基金,虽然国泰估值和国泰中小盘在2018年出现大跌,但或许由于此前盈利幅度较大,4只基金总体任职回报在同类排名不低。

申坤和杨飞两名基金经理的例子,似乎从侧面印证基金经理的短期业绩表现不能作为其主动管理能力优异的重要标准。

接下来分析国泰金鑫的持股情况。

国泰金鑫在2018年四个季度的累计净值跌幅分别为1.29%、16.97%、21.62%和18.97%,由于三季度的跌幅最大,且国泰金鑫在2018年前3个季度的持仓变动不大,只截取该基金3季度的前十大重仓股:

(数据来源:Choice)

从上图得知,该基金主要持有家居类股票,如美克家居、海信家电和喜临门等,和医疗类股票,如万孚生物和迈克生物,前十大重仓股占基金净值比为48.93%。

值得一提的是,该基金在3季度分别大幅增仓美克家居和华帝股份接近400万股,而这正是两只股票下跌幅度最大的区间。

下图是美克家居的2018年股价走势图:

下图是华帝股份的2018年股价走势图:

国泰金鑫在两只股票下跌时一路加仓,俨然一副非常看好的样子。但诡异的是,正当美克家居和华帝股份在4季度止跌震荡时,国泰金鑫却又大笔清仓美克家居和华帝股份。

在股价的高位买入,在止跌前清仓离场,这是标准的散户级操作!

至于杨飞管理的国泰小盘和国泰估值,经研究后发现,两只基金的持仓几乎一模一样,因此只分析国泰估值的持股情况。

国泰估值在2018年四个季度的累计净值跌幅分别为4.88%、15.92%、16.85%和15.05%,二季度至四季度的跌幅较为均衡,这或许与该基金在二季度至四季度持股变动较小有关。

下图是国泰估值2018年四季度的十大重仓股:

从上图得知,该基金主要持有医药类股票,如济川药业、葵花药业等,和元器件板块股票,如胜宏科技、景旺电子等,前十大重仓股占基金净值比为48.73%。

颇为蹊跷的是,济川药业、葵花药业和长春高新在2018年二季度首次成为十大重仓股,并在三、四季度成为第一至第三重仓股。这段时间恰好是医药类股票走势由盛转衰的阶段。

下图是中证医药指数在2018年下半年的走势:

国泰估值在二季度大幅买入济川药业等3只医药股,随后在三季度一路加仓至第一至第三重仓股,但天有不测风云,在2018年下半年,中证医药大跌30.92%,济川药业、葵花药业和长春高新跟随板块走势下跌,下跌幅度分别高达30.42%、31.67%和23.14%,国泰估值因此损失惨重。

这3只股票跌幅最为猛烈的时间是12月6日公布的“带量采购”结果引发的医药板块股票集体闪崩,济川药业在随后19个交易日惨跌26%,葵花药业大跌24%,长春高新大跌18.72%。

五、总结

总结2018年上述100只股票的下跌原因后,基金投资者以后在挑选合适的基金时,可参考以下几条建议:

1、重点考察基金的历史业绩,尽可能挑选运作时间较长,基金经理风格稳健,收益率波动较小的基金。

2、基民需具备一定的股市风险意识,重点追溯至基金此前在指数出现单边下跌时净值表现情况,考察基金经理抵御风险的能力。

3、考察基金经理的能力,需观察其旗下管理的基金是否都处于同类排名的前列。

4、关注基金的持股情况,如持有的股票大多是此前已充分演绎的股票需慎重选择。

5、慎重选择资产规模较小(低于5亿)且前10名重仓股占净值比较高(高于6成)的基金。