图片来源:IC photo

作者:市值风云 小鑫 安安

作为一个喜欢自己做饭的人,风云君每周的一大乐趣就是逛超市。从家门口小超市,到商业中心的高档超市,再到大型卖场……四处捡菜叶的日子真是过得有滋有味啊。

国内的零售业经过多年的发展,如今已经非常得成熟。这两年更是出现了新零售、无人便利店这些新业态。那么大洋彼岸的零售业发展究竟如何呢?

今天风云君就来解读一下美国上市公司沃尔玛(NYSE:WMT)的财报,以及它面临的竞争和未来的机遇。

一、主营业务

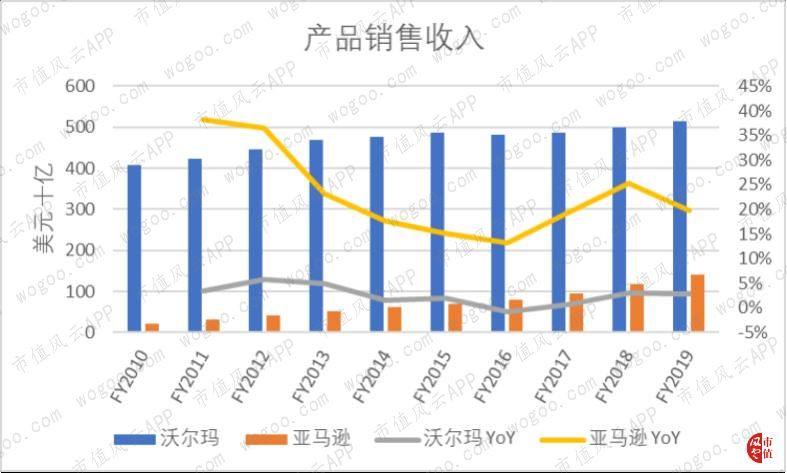

作为美国第一大零售商,沃尔玛2018财年营收超5000亿美元。按产品销售收入计算,沃尔玛是亚马逊(NASDAQ: AMZN)的3.6倍。

按营收排名,沃尔玛营收是美国零售行业排名第二的好市多(NASDAQ:COST)的3.6倍,是排名第三的克罗格(NYSE: KR)的4.2倍。

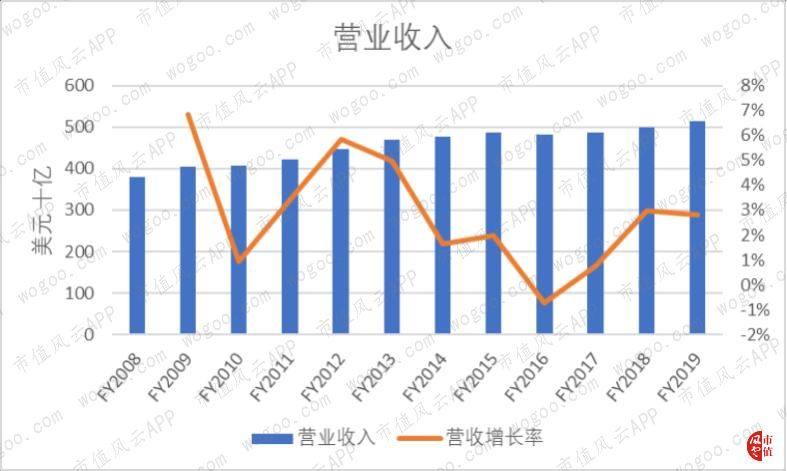

公司营收增长从2012财年开始步入下行通道,2016财年达到最低点,增长率约为-1%。2017财年开始反弹,营收增长率重回正轨,但是近2个财年只有3%左右。

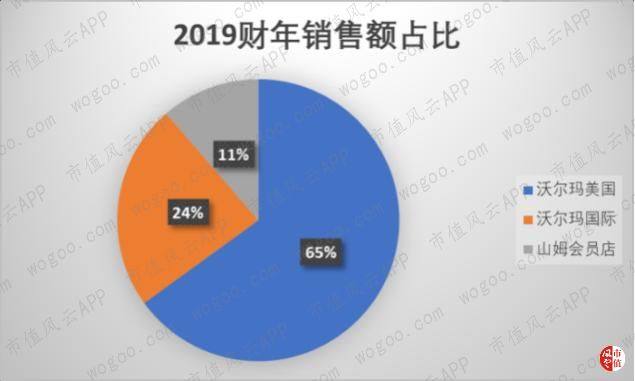

沃尔玛的业务主要分为三部分:沃尔玛美国(Walmart U.S.)、沃尔玛国际(Walmart International)和山姆会员店(Sam’s Club)。官方统计口径中,美国和波多黎各以外的山姆会员店营收包括在沃尔玛国际里。

2019财年沃尔玛美国销售额为3317亿美元,占比65%,是最大的业务。沃尔玛美国还拥有最高的营业利润率,2019财年为5.25%。

沃尔玛国际销售额1208亿美元,占比24%,在美国以外的27个国家开展业务。沃尔玛国际2019财年的营业利润率为4.06%,低于沃尔玛美国。

山姆会员店是只对会员开放的批发店,而会员费则是其营收的重要来源。2019财年贡献了578亿美元销售额,占比11%。2019财年山姆会员店营业利润率仅为2.6%。

好市多是山姆会员店在美国最大的竞争对手。根据最新一期年报(注:好市多的财年结束于每年8月底),好市多的销售额是山姆会员店的2.4倍。由于没有单独披露山姆会员店的会员费收入,无法进一步做比较。

从历史上看,沃尔玛美国一直贡献着最大的销售额。由于汇率浮动的影响,沃尔玛国际在总销售额中的占比在近年来有所下降,由2014财年最高的29%减少至2019财年的24%。山姆会员店销售额占比则比较稳定。

进入21世纪,美国零售行业发生着剧烈的变化。

根据Statista的数据,自2000年以来,美国零售业整体交易额CAGR为3%,而其中电商交易额CAGR为18%,增速是整体零售业的6倍。电商增速始终高于零售业整体增速。

(来源:Statista total and e-commerce U.S. retail trade sales 2000-2016)

电商交易额占整体交易额的比重由2000年的1%上升到2016年的8%,而对总交易额增长的贡献率高达19%。

对于沃尔玛这样的传统零售业巨头,抓住了电商,就抓住了未来增长的引擎。

二、倚重的未来增长战略:电商

说到电商,不得不提及亚马逊。2010-2019财年,亚马逊的产品销售收入CAGR为23%,比沃尔玛销售额的CAGR高出20%。虽然产品销售收入体量还远不如沃尔玛,但亚马逊的高增长确令沃尔玛相形见绌。

按照最新财年的数据,亚马逊已经是仅次于沃尔玛的美国第二大零售商,且仍然保持高速增长。

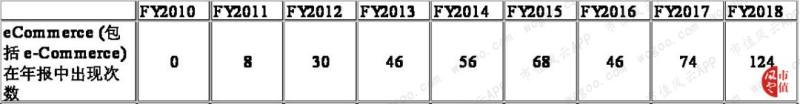

风云君整理了沃尔玛历年年报中eCommerce出现的次数。从eCommerce在2010财年年报中的被0次提及,到2018财年年报的124次提及,公司对于电商的重视程度随着行业整体和竞争对手的变化发生了巨大转变。

经过多年的投入,2018、19财年,沃尔玛美国电商销售额同比增速达到44%和40%。

其中2018财年首次披露的电商销售额为115亿美元,占到沃尔玛美国销售额的4%。由此测算的2019年电商销售额为161亿美元,占沃尔玛美国销售额的近5%。

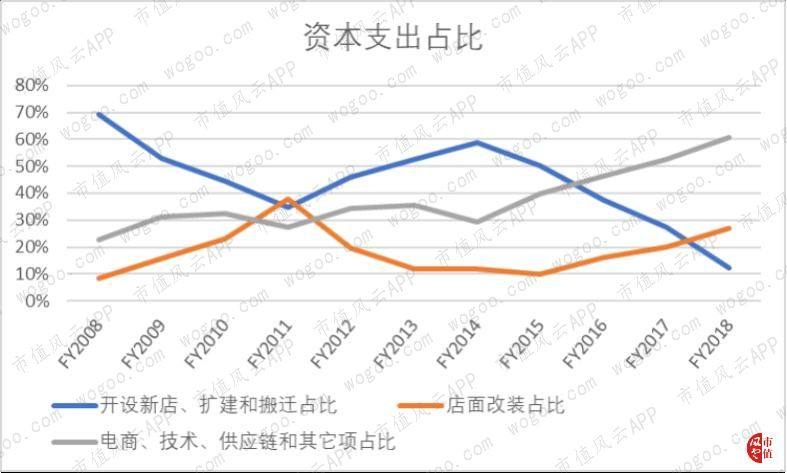

与增长数字相匹配的是公司在资本支出结构中的变化(注:此处仅展示沃尔玛美国和山姆会员店的数据)。

其中,电商、技术、供应链和其他项的资本支出占比基本始终维持上升态势,2018财年相关投入更是达到总资本支出的61%,可谓不遗余力。

除了加大投入、发展内生的电商业务,沃尔玛还大举投身于投资并购以实现外延式增长。

2016年,公司以33亿美元收购了美国电商企业Jet.com以及电商平台ShoeBuy、 Moosejaw、ModCloth等。

这在丰富产品品类的同时,把业务扩展到了不同的客户群体。比如对Jet.com的并购有助于公司覆盖到高收入的城市年轻用户,而对Bonobos的收购则为公司客户带来了独特的私人品牌产品。

(来源:2018财年年报)

2016年,沃尔玛宣布与京东达成战略联盟。公司以出售资产的方式换取京东约5%的股份,随后又在二级市场买入价值19亿美元的京东股票。

双方的合作包括沃尔玛门店入住京东到家平台从而为顾客提供1小时送达服务,以及沃尔玛在京东开设官方旗舰店等。

2018年5月,公司又以160亿美元收购印度领先的初创电商企业Flipkart77%的股份。这使得公司在原有的沃尔玛印度之外,继续深度参与世界第二大发展中经济体快速增长的零售市场。

Flipkart是一家非上市公司,这笔收购更是占沃尔玛2019财年自由现金流的42%,这背后是怎样的考量呢?

沃尔玛提交的SEC文件中称,Flipkart成立于2007年,注册地在新加坡,总部位于班加罗尔,是目前印度排名第一的电商公司。

在截至2018年3月31日的财年中,Flipkart创造了75亿美元的GMV和46亿美元的销售额,两项指标的同比增速都在50%以上。

Flipkart旗下还拥有Myntra, Jabong和PhonePe等多个电商平台。背后除了沃尔玛这一最大股东外,还有腾讯、老虎环球基金、微软等知名股东。

应该说,Flipkart所在的新的广阔市场空间和它的电商业务能力都是沃尔玛所看重的。

三、增长策略

聊完了电商战略,风云君再来回顾一下沃尔玛在美国本土过往的增长策略。

零售业销售额最简单的公式:单店销售额乘以店面数目。

沃尔玛美国(Walmart U.S.)的实体店面分为3种类型:超级中心(Supercenters)、折扣店(Discount Stores)、邻里市场(NeighborhoodMarkets)及其它小的门店形式。山姆会员店的平均面积介于超级中心和折扣店之间。

先介绍一个重要的概念:可比单店销售收入(comparable store sales)。它统计的是在连续两个完整财年营业的门店的销售数据同比变动。这里的统计口径是沃尔玛美国加上山姆会员店,也就是美国本土业务。

从店面数量和可比单店销售收入出发,公司2010财年以来的发展大致可以划分为2个时期:2010-15财年的加速开店时期,2016-2019财年的提高单店销售时期。

这一阶段划分同样是基于公司的资本支出占比数据。从2011到2014财年,开设新店、扩建和搬迁的资本支出占比一度上升至59%,此后则一路下滑。店面改装的资本支出占比趋势基本与新开店面相反。

在加速开店时期,美国本土的店面数量从2010财年的4360家扩张到了2015财年的5163家,增幅达到18%。可比单店销售收入先升后降,平均值仅为0.4%左右。

对应2010-2015财年营收的CAGR为3.5%。扩张带来了销售额的大幅增加,这也是零售行业收入增长的最简单有效的方式。

但是大量的新开店面势必会对已有店面造成分流,所以还要考虑单店销售情况。

公司在历年年报中估计了新开店对已有店面销售额的影响。在店面数量增速较快的2013-2015财年,新开店对已有店面的单店销售影响从-0.7%进一步增加到-0.9%,在2015财年负面影响达到最高水平。

这个时候,经营活动的重点自然要回到想方设法增加单店销售上。

2016财年,公司店面数量增速大幅下滑,但是可比单店销售收入则一路上升。

这也充分反映了公司在把更多资本支出(capital expenditure)投入电商、技术、供应链之后的效果。其中2019财年可比单店销售收入增长达到3.9%,增速创2010财年来新高。

分析完了远的,再来看看近期表现。

近两个财年的季报显示,沃尔玛美国的单店销售增速由2018财年一季度的1.4%提高到2019财年四季度的4.2%,上升趋势显著。

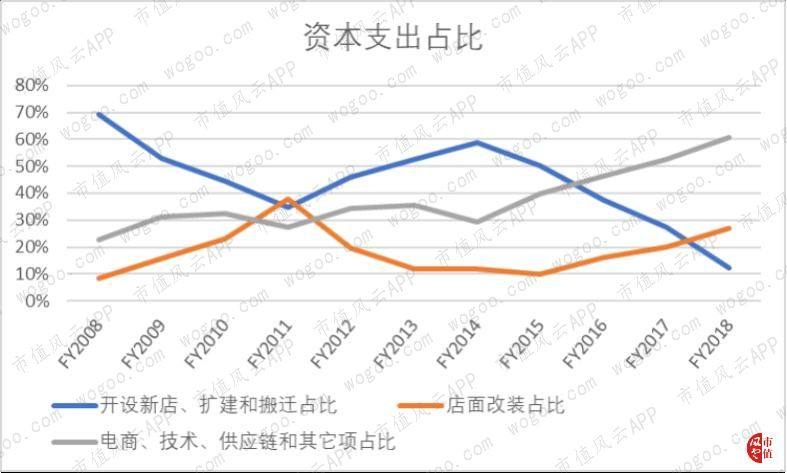

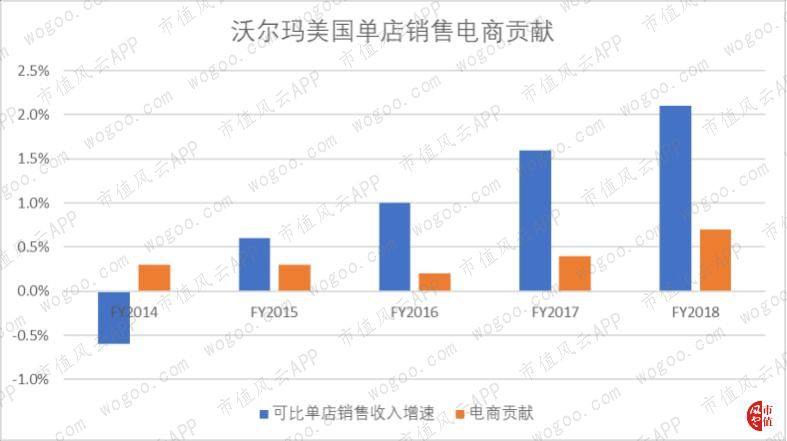

为了更好地衡量电商对整体业绩的贡献,公司于2014财年开始公布电商对可比单店销售收入的贡献。此处仅展示沃尔玛美国(不含山姆会员店)的数据。

在2014到2018连续5个财年的可比单店销售收入正增长中,电商贡献逐渐提高。其中2018财年电商对可比单店销售收入增长的贡献达到0.7%,占增速的三分之一。

接下来风云君来分析一下沃尔玛的财务状况。

四、财务分析

(一)盈利能力

沃尔玛的毛利率一直稳定在25%左右,营业利润率和净利率近年来有所下降。

仔细查看财报中相关的项目,公司的营业、销售和管理费用率在2008-2015财年的平均值为19%。最近三个财年有所上升,平均在21%左右。对应营业利润率也下降2%左右。

根据2016和2017财年年报中公司对营业费用率变动的讨论,沃尔玛美国和山姆会员店员工工资上涨、大量的门店关闭和员工遣散以及对电商和信息技术的投入是三个主要原因。

2019财年营业利润率已经企稳,而净利率继续下滑至1%。

这其中较大的一项变动来自于2019财年美国会计规则的变化。根据最新的会计规则,公司净利润中必须体现未实现的股权投资收益或者损失。

截至2018年末,沃尔玛共持有京东9.91%的股份。2019财年由于京东股价下跌所导致的损失约为35.2亿美元。

如果排除这一影响,那么沃尔玛2019财年净利率为2%,与2018财年持平。

公司ROE和ROIC自2011财年起均处于下降趋势,与净利率变动趋势一致。2019财年ROE和ROIC分别为9%和13%。

扣除京东股价变动影响的ROE在2019财年已经企稳。

(二)运营能力

总体来看,以沃尔玛极其巨大的体量,这样的运营能力实在令风云君啧啧称赞!

在过去这11个完整财年中,公司的现金循环周期经历了先升后降的趋势。其中,现金循环周期最高出现在2014-15财年,但也仅仅为12天。而2019财年仅为2天。

当然,和同行业其他公司好市多以及克罗格比,2013-2016财年,沃尔玛现金循环周期处于较高水平。到了2018-19财年,公司现金循环周期已经低于好市多,表现优秀。

(三)偿债能力

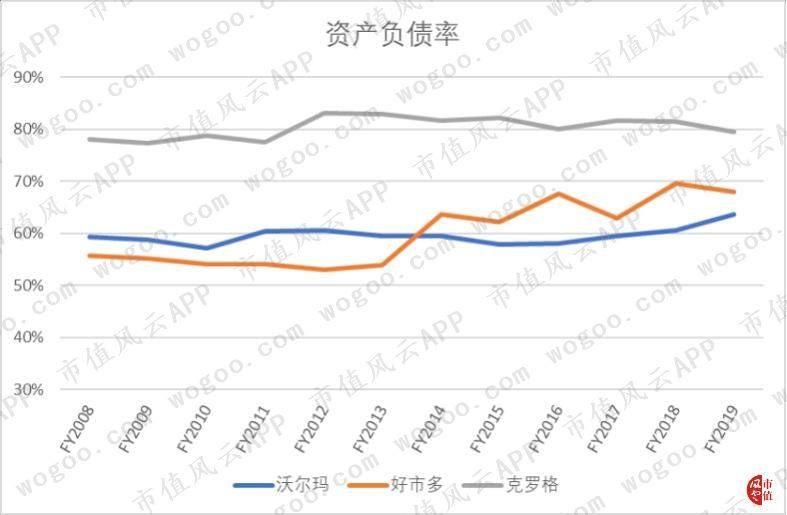

由于公司近年来的举债收购,资产负债率从2015财年的低位58%上升到2019财年的64%。2019财年利息保障倍数为5.78,公司不存在付息压力。

同行业对比来看,沃尔玛的资产负债率依然处于较低水平。公司近3个财年的资产负债率平均值为61%,低于好市多的67%,大幅低于克罗格的81%。

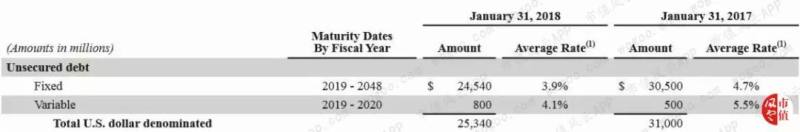

2018财年,在长期债务的无担保债券中,有近75%为以美元计价的债券。这当中,固定利率债的平均票息为3.9%,浮动利率债的平均票息为4.1%。分别比上年同期下降了80个基点和140个基点。公司每年的付息压力进一步减小。

(来源:2018财年年报)

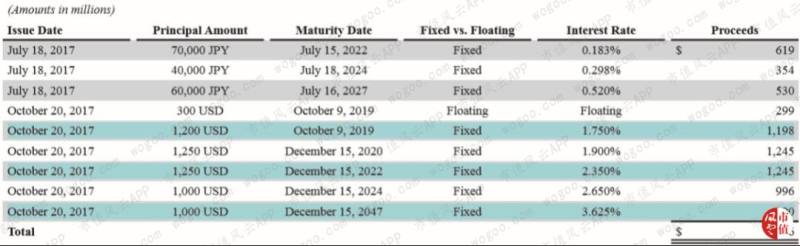

新发行的美元计价债券中,2年期、5年期、30年期固定利率债票息分别比同期限国债收益率高出25个基点,32个基点和73.5个基点。公司充分运用相对低的利率环境和公司优秀的信用评级,置换了之前的高息债券。公司的资本运作手段简直是666。

(来源:2018财年年报)

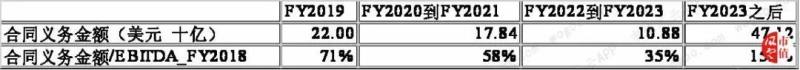

公司2018年年报中还披露了未来须履行的合同义务金额。其中2019财年的合同义务金额与2018财年EBITDA之比为71%,2020-2021财年的合同义务金额与2018财年EBITDA之比为58%。公司具备良好的在未来履行合同义务的能力。

(四)现金流和股东回报

沃尔玛在2018年年报中称:

经营活动提供的现金流,加上我们的长期债务和短期借款,足以为我们的业务提供资金,同时允许我们投资于支持我们业务长期增长的活动。一般而言,部分或全部剩余可用现金流已用于为我们的普通股支付股息和股票回购。

身处一个成熟的行业,分红和股票回购是保持投资者信心最重要的手段。

公司的分红自2008财年以来处于上升趋势,近年来比较稳定。近3个财年股息支付的平均值为66.8亿美元,回购股份的平均金额为80亿美元。

公司股息支付率逐年上升,2019财年甚至达到了98%。其实这一财年支付的股息金额并未大幅增加,主要是归母净利润同比减少了32%。所以,再穷不能穷股东,分红不能停。

从自由现金流角度看,股息占自由现金流比例一直比较稳定,且从未超过20%。这说明公司分红的潜力还是相当大的。

五、结论

沃尔玛2015财年后开始了降低新开店面数量、大力投入电商业务和提高单店销售的策略。从最近两个财年来看,已经初见成效。

新业务方面,公司电商销售仍然处于高速增长中,收购的印度电商企业Flipkart有望带来惊喜。

同时,公司传统业务领域运营效率仍在不断提升,偿债能力稳定,现金流充沛,有足够的能力兼顾成长与股东回报。

面对这位转型中的零售业巨人,风云君不由献上十足的敬意。