蓝鲸教育5月16日讯,21世纪教育集团(01598.HK)于昨日通过聆讯。本次IPO全球公开发售3.6亿股,最高发售价每股1.13港元,合计募集资金约4.07亿元。公开发售时间为5月15日-5月18日,正式上市时间预计为5月29日。

去年,21世纪教育实现营收1.69亿元,净利润0.45亿元。2015-2017年净利润复合增长为45.7%。

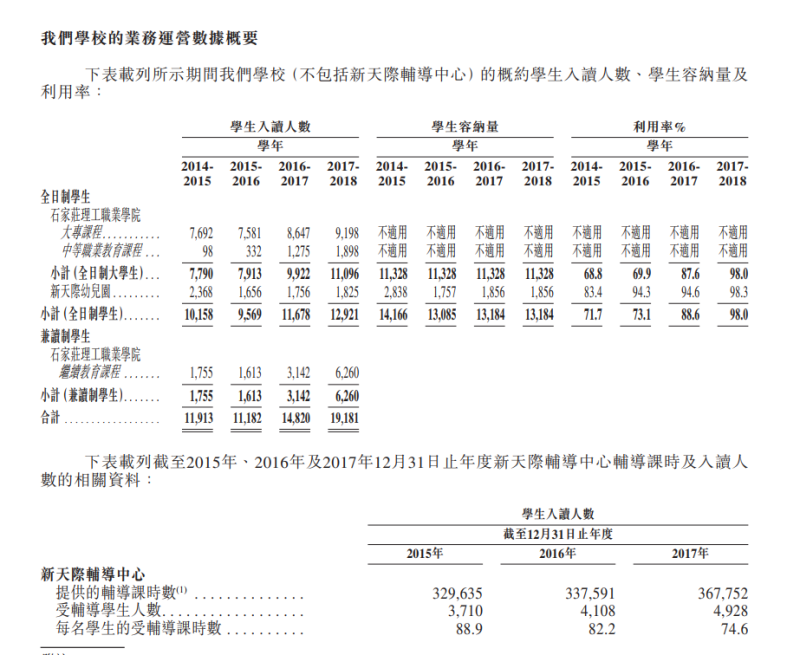

根据招股书显示,其在河北石家庄拥有学校15所,包括1所民办高校(石家庄理工职业学院)、6所新天际培训学校(由11所新天际辅导中心组成)及8所新天际幼儿园。石家庄理工学院在京津冀民办普通专科中排名第二,市场占有率在7%左右。

学生人数方面,石家庄理工职业学院和新天际幼儿园合计拥有1.9万人,新天际辅导中心拥有4928人。

值得一提的是,已有三位基石投资者认购总金额1.405亿港元的发售股份。分别是民生加银(中国民生银行旗下资产管理平台)、厦门诚沣、Green Asia Equity SP(隶属于长亚资产管理旗下,总资产超36亿港元)。