近日,银保监会批复大韩再保险公司在华筹建一家经营再保险业务的分公司,而这也是保险行业扩大对外开放一系列政策落地以来,“放行”的首张外资再保险公司牌照。

据了解,大韩再保险代表处驻华长达20年之久,近日获批筹建,专家分析,或与监管加快批复相关,另一方面也是时机成熟、巧合之果,但由于其自身实力影响以及再保险业务经营的时滞性,短期内并不会对国内再保险市场带来太大影响。

值得关注的是,专家也提醒称,目前,中资再保险公司自身“内力”不强、国际地位不高,长期来看,随着行业对外开放的进一步扩大,将迫使中资再保险公司向国际看齐。

在华设立代表处长达20年,大韩再保险终获批筹建分公司

银保监会公告表示,根据相关法律法规,批准大韩再保险公司在华筹建一家经营再保险业务的分公司,并要求大韩再保险公司成立筹建组,负责具体筹建事宜,筹建期为1年,待筹建工作完成后,再报审开业。

值得关注的是,这也是今年4月保险行业扩大对外开放系列政策落地以来,监管批复的第一张外资再保险公司牌照。

据了解,大韩再保险成立于1963年3月,总部位于韩国首尔,主要从事包括人身险、车险、特种保险等再保险业务,1997年大韩再保险获批在华设立代表处,主要负责中国保险市场信息收集及市场调查,以及为总部提供联络服务,但不得开展经营活动收取费用。

对于监管层“放行”大韩再保险进入中国保险市场,专家表示,一方面或是保险行业扩大对外开放,外资牌照批复加速,另一方面,或也是其准备时间较长,进入条件成熟,水到渠成。

首先从时间上来看,按照监管要求,设立外资保险公司前需开设两年代表处,而大韩再保险在华开设代表处时间已长达20余年。国务院发展研究中心金融研究所保险研究室副主任朱俊生对蓝鲸保险分析道,一方面中韩再保险等待时间较长,条件较成熟;另一方面,新的开放政策出来之后,监管加快牌照批复进度,与政策因素也略有关系。

经济学家宋清辉表示,大韩再保险批筹与保险行业政策支持因素相关,同时,其预计,未来将会有越来越多的外资保险巨头进军中国市场,“保险行业一直是我国金融业中开放程度较高的领域,未来或将会有更多的举措推出”。

“也有巧合因素”,上海财经大学金融学院教授粟芳持有不同观点,其指出,此前保险行业对外开放引入的再保险公司都是全球排名靠前的国际巨头,如瑞士再保险、慕尼黑再保险等,大韩再保险公司相比之下,无论是发展历史,还是规模、经验都有一定差距,“开设代表处多年,现在才正式给出批示,也与其国际地位有关”,监管或有实力方面的考量。

“大韩再保险国际市场份额很小,在国际上的话语权也不是很强,短期或不会引起太大改变”,粟芳对蓝鲸保险分析道。

此外,一位再保险业内人士也对蓝鲸保险表示,由于再保险业务经营有较长的时滞,新主体进入,短期内并不会对国内再保险市场带来太大影响。

多政策因素综合影响,外资再保险公司业务发展有压力

从定义来看,再保险也称分保,是指保险人在原保险合同的基础上,通过签订分保合同,将其所承担的部分风险和责任向其它保险人进行保险的行为,在业务过程中,直接保险公司为分出公司,再保险公司为分入公司。作为风险转移方式,再保险可以使得保险人不致于因过大的事故损失,而造成履约影响。

目前,我国共有12家再保险公司,包括6家中资再保险公司,以及德国通用再保险上海分公司(以下简称“德国通用再保险”)、汉诺威再保险上海分公司(以下简称“汉诺威再保险”)、RGA美国再保险上海分公司(以下简称“RGA美国再保险”)、法国再保险公司北京分公司(以下简称“法再北分”)、慕尼黑再保险公司北京分公司(以下简称“慕再北分”)等6家外资再保险公司。

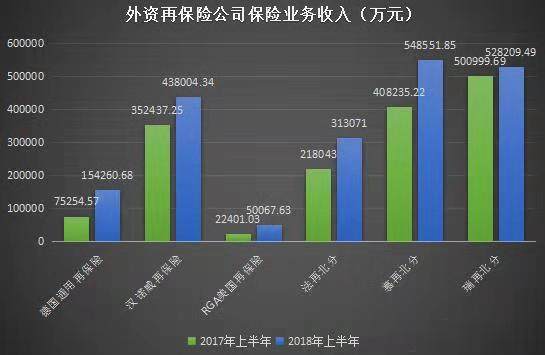

业务经营方面,今年上半年,12家再保险公司共实现1012.82亿元保险业务收入,其中,中资再保险公司、外资再保险公司分别实现809.6亿元、203.22亿元保险业务收入,各自占比79.94%、20.06%。从具体公司来看,外资再保险公司中,慕再北分、瑞再北分保险业务收入分别达到54.86亿元、52.82亿元,居于前列,RGA美国再保险公司体量相对较小,保险业务收入仅有5.01亿元。

外资再保险公司保险业务收入(万元)

从净利润来看,上半年,仅有RGA美国再保险净亏损1005万元,法再北分、汉诺威再保险、各自实现3583万元、3613.76万元净利润,瑞再北分、慕再北分净利润则达到5540.54万元、7920.4万元,德国通用再保险净利润为2.67亿元,但与中国财产再保险、中国人寿再保险上半年均超9亿元的净利润相比,或仍有一定差距。

“最近两年,外资再保险公司遇到了一些压力”,朱俊生指出,其举例道,偿二代对部分风险因子较小业务降低了资本要求,例如在财险市场中,车险业务占比达到7成以以上,受影响后分保比例下调,进而导致再保险市场业务量缩小。此外,在偿二代背景下,通过再保险改善偿付能力的作用某种程度被削弱,“人身险中财务再保险的业务量有所下降”。

除了行业政策外,税务政策也对国内再保险业务产生影响。据了解,此前,再保险公司分入业务不征收营业税,营改增之后,再保险业务与原保险业务征收同样的增值税,税收负担有所增加。

“对于再保险公司来讲,利润有所减少”,朱俊生总结道,此外,外资险企经营较为稳健,以财险市场为例,直保市场竞争激烈,整体承保利润较低,赔付率较高,再保险公司从经营策略角度出发,或主动减少业务。

“内力”不足,中资再保险公司需取长补短走向国际

尽管目前国内再保险市场在多重因素影响下,有一定压力存在,新主体的进入,除了给市场带来新鲜血液、激发竞争力的同时,也在推动中资再保险公司“修炼内功”,走向国际市场。

“再保险市场是全球化的跨国市场”,粟芳指出,再保险的产品、费率、条件都是跨国的,“未来再保险市场的格局将进一步市场化、国际化,这是毋庸质疑的”,外资再保险公司进入中国再保险市场,主体增多,行业竞争更激烈,“迫使国内再保险公司更要向国际看齐”。

目前,国内再保险公司发展优势限制于国内业务,在国际市场上竞争力较弱、国际地位不高,“或也是中资再保险公司自身‘内力’不强”,粟芳说道,部分有股东关联关系的直保公司与再保险公司,在业务办理时优先考虑,“有一些保护主义在里面”,如果真正放开保险市场,引入更多优质企业,中资再保险公司将面临挑战。

“相较于外资再保险公司而言,由于有政策倾斜以及客户基础,中资保险公司在国内发展再保险业务优势较为明显”,宋清辉指出,短期内中资再保险公司占主导地位的市场格局难以改变。但从长期来看,在行业对外开放进一步扩大的情况下,未来再保险市场格局或会发生巨大的变化,外资再保险公司或将与中资保险公司“平分秋色”。

但不可忽视的是,粟芳提醒称,作为国际性业务,国内熟悉再保险业务的人才奇缺,“既懂国内市场又懂国外市场的人才很少”。

整体来看,行业扩大开放,有助于促进保险市场的竞争,提升服务质量、综合风险管理能力、创新能力等,外资公司先进的管理经验等亦可借鉴,取长补短、为我所用,进而促进中国保险市场的升级,有助于保险市场向更高质量发展。(蓝鲸保险 李丹萍)