2018年被称为互联网公司IPO之年,截至目前已经有32家中国互联网公司在境外上市:香港联交所12家,纽交所11家,纳斯达克9家。这其中,不乏一些不惜“流血上市”的例子,而这一轮IPO热潮目前依旧没有衰减,仍然有企业在年终追赶末班车。例如,曾经在母婴电商领域红极一时的宝宝树。

近日有媒体报道,老牌母婴电商品牌宝宝树将于11月22日在港交所挂牌上市,计划募资8亿美元。据业内知情人士透露,宝宝树估值区间在160~170亿港币。

国内母婴电商经历了近18年的发展,到2012年左右开始爆发。尤其是2016年,行业内刮起一股融资潮,一时间近200起投融资落地,并且动辄都是过亿美元的级别。母婴电商概念在这一年引发各方高度关注,资本助推的势头也是此起彼伏。

然而时至2018年,风口过后留下一地落叶,母婴电商市场也回归理性。而此次宝宝树上市的消息不胫而走,再次让沉寂一年的母婴电商市场引发舆论的关注。

粉丝众多为何盈利艰难

拥有11年发展历程的“老将”,为何要赶在资本市场最不景气的年份上市?

2007年成立的宝宝树,是业内最早一批挖掘母婴市场的电商平台。在近11年的发展过程中,宝宝树已经接受了大大小小共计10次融资,模式也从最早的母婴社区、工具式平台升级为面向年轻家庭生活的一站式综合服务平台。

从上线至今,宝宝树已经拥有1600万注册用户,月独立访问用户数量最高达到5500万,家庭日记上传量约为2000万,拥有平均每天有近20万条育儿问题与互动解答,曾被誉为全球第一大的母婴社区平台。

这样一个老资格的母婴电商平台,在2016年行业风口来临时,面对上百家竞争对手的乱战局面,却并没有将自己千万粉丝的优势体现出来。宝宝树一直希望依靠巨大流量的社区转化电商营收,布局电商引流获取收益。

但是从招股书中的数据看,目前这个模式并没有给宝宝树带来太多真金白银。

招股书中显示,从2015年至2017年,宝宝树年度亏损分别为-2.86亿元、-9.35亿元、-9.11亿元,净利润率分别为-143.2%、-183.3%、-124.9%。可见宝宝树近三年来一直处于亏损的状态,累计的亏损额高达21.31亿元,尤其是在竞争最激烈的2016年,亏损状况达到了巅峰。

招股书中同时显示,宝宝树的营收构成分为广告、电商(直销和平台)、知识付费三部分。2017年,宝宝树广告及电商收入占总营收的比例高达96.6%,其中广告营收3.72亿元,在总营收中占比51%,电商营收3.33亿元,占比45.6%。知识付费占比从2016年的0.3%增至2017年的3.4%。

可以说,以流量支撑起来的广告业务,仍然是其收入的重头,电商营收与海量用户相比不太匹配。

对此,母婴行业评论员年永威曾作出分析:盈利能力差、业务变现能力不强、核心的商业模式不够清晰等是宝宝树亏损的主要原因。虽然说宝宝树有着多年的母婴行业经验,但是在盈利模式上,过分依赖传统的广告业务,电商变现缺乏手段,让啃老本的宝宝树有些步履蹒跚。

从股东结构来看,这样的业绩似乎与其豪华的阵容也有些不够匹配。

在股权分配比例上,宝宝树第一大股东为CEO王怀南家族,持有26.09%股权;复星集团持有24.84%股权,为第二大股东;好未来位居第三,持有10.18%股权;阿里巴巴持有9.9%股权,名列第四;聚美优品紧随其后,持股比例3.33%。

宝宝树创始人兼CEO王怀南在接受复星、好未来等投资后,曾对媒体表示过,在上述一系列战略合作伙伴的推动下,宝宝树获得了高速发展,此后又引入阿里巴巴集团,更好地释放了宝宝树的商业能力。或许,宝宝树是有很大机会在大健康(复星擅长领域)、电商(阿里、聚美优品)、教育(好未来)等领域大展拳脚的,也可以在强化电商营收的同时,提升其他营收来源。

可以说,近两年宝宝树的社区平台已经做到了全方位多领域的发展,但这样的多点布局并未很快见效,年永威对此表示,“多元化发展路径能否帮助宝宝树扭亏为盈,取决于核心业务模式能否进一步扩大和增强盈利能力与规模。”

那么,核心业务的盈利能力是否一直困扰着宝宝树的核心团队?国内母婴市场整体需求近两年是否出现了难以把握的变化?

社区OR电商 如何掘金万亿市场

随着国民可支配收入的提高、80后、90后成为新生父母的代表,加之国家计划生育政策放宽(二胎政策施行),中国每年的新生人口已经达到了1600万以上;而多家分析机构也预估,2018年母婴行业规模将超过3万亿元,未来10年则会保持 20%~30%的增长率。而这些巨大的数字背后,自然蕴含着母婴市场不可估量的巨大需求。

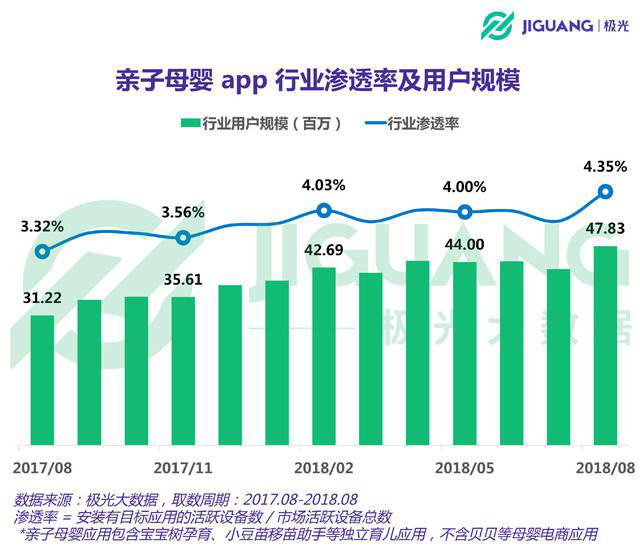

根据极光大数据“亲子母婴app的行业渗透率”统计显示:整个行业在过去一年呈现震荡上升走势。截至今年8月份,亲子母婴app的行业渗透率为4.35%,整体用户规模达到4,783万,较去年同期增长53.2%。虽然中间有波动,但整体向上的趋势也明显摆在了桌面上。

同时,截至今年8月份,用户偏好指数最高的亲子母婴app依然是宝宝树孕育,另据Qimai.cn数据显示,宝宝树孕育同时也是iOS、Android双市场下载量的大赢家,总下载量超过3亿。

如果从这些靓丽的数字和排名来看,宝宝树APP的用户体量和用户忠诚度还是很高的。有用户,自然就有需求,那么掘金点在哪里?

如果只把宝宝树作为一个母婴社区看,用户多、有效数据跨度长、粉丝忠诚度高,这些绝对都是位列前茅。但是在母婴电商行业中,面向各种商品的产业链和销售经营的渠道链,宝宝树的竞争优势却并不明显。

也就是说,抛开“亲子”专门分析“电商”,宝宝树的劣势显现了出来。

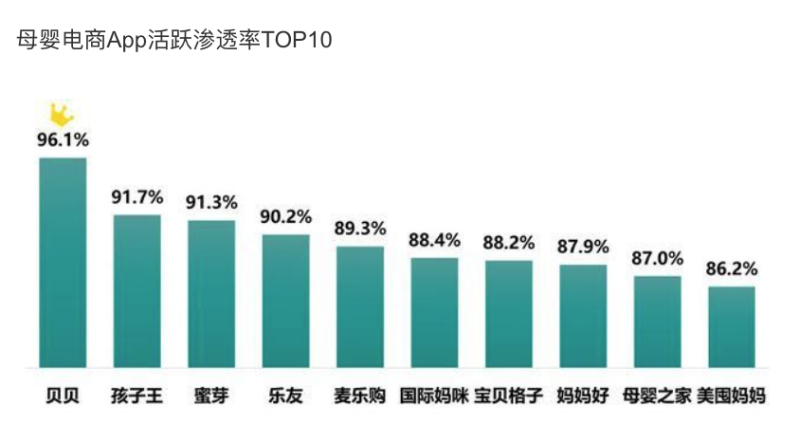

从极光大数据早些时间发布的《2017年9月母婴电商app行业研究报告》来看,贝贝排名第一,孩子王和蜜芽仍分列第四和第八。而在MobData最近公布的“2018年母婴消费市场研究报告”中,母婴电商APP活跃渗透率的TOP10排名前三甲分别是贝贝网、孩子王和蜜芽,而宝宝树旗下的母婴电商美囤妈妈仅排名第十。

来源:MobData研究院

同等重量级的竞争对手,近一年来在电商领域增速明显。其中2014年成立的贝贝网,一直在各个领域辗转突击,从母婴跨境购到家庭消费理念,再到社交电商“贝店”还有P2P领域的“贝贷”。在今年8月,CB Insights公布的“2018年全球独角兽企业榜单”中,贝贝居于第55位。贝贝网CEO张良伦曾公开表示:“保持业务的持续迭代,才成就了今天的独角兽!”

同样也是在2014年上线的蜜芽,号称中国首家进口母婴品牌限时特卖商城,获得过真格基金、险峰长青、梅花创投的数百万美元融资。而从2016年开始,蜜芽就发力线上线下双布局模式,在供应链、仓储物流、大数据方面深度挖掘,提出要牢牢把握母婴电商的全产业链。

2017年一年时间,这几个竞争对手在“变现”上确实玩出了花样。

这些变化,可能还不是最严峻的趋势。流量红利期过后出现的人口红利期,不只吸引了垂直领域的母婴电商玩家,那些已经布局综合电商领域的电商巨头,也看中了母婴市场这块肥肉,并且大手一挥开始从线上到线下推进一系列市场运作。

京东自称是中国最大的“母婴产品零售商”,并制订了母婴品类3年发展规划。数据显示,2017年仅国产奶粉在京东的销售增幅就达到了51.7%。2017年,京东超市在线下也开始联合贝全,表示要在全国开设5000家母婴体验店,布局国内母婴市场。

收购红孩子之后的苏宁,同样提出线上线下融合发展,目前红孩子线下门店总共开设了77家,覆盖全国37个城市,据称在2020年有望突破500家。

除了京东和苏宁,2017年年底天猫智能母婴室也相继在北京、上海、杭州落地;今年3月,天猫母婴宣布一方面要继续新开智慧门店,并且是与银泰、百联合作构建门市;另一方面,还要开设快闪店,加大落地密度。

虽然资本蜂拥而至的景象已过,但母婴电商行业的“重量”并未衰减,因为综合电商的入局、新玩家的变通,依然让市场变得火热。价格战、流量战、商品真伪战、以及服务水平之战同时迸发,为了追求更高的利润空间、人口红利,这个市场的竞争只会更加残酷。

并且根据极光大数据资料显示,平均每个母婴电商app用户仅安装1.1款相关APP应用,而且其中93.1%的用户是只安装了1款。可以说,在排他率极高的母婴市场,无论是“小而美”还是“大而全”,宝宝树想要做到与对手共存都几乎不可能。因此,只有尽快流血上市、殊死拼搏,才能杀出生天。

流血上市 只为一搏

在内外压力下,如果宝宝树自身没有强有力的变现手段,未来的发展道路很可能崎岖坎坷。目前宝宝树最被资本市场看中的,是其1.39亿日活蕴藏的各种可能性,宝宝树方面也曾表示,“宝宝树未来会做流量分发,将流量分发给优质内容制造商”。

不过流量并不一定是100%的保险。据招股书显示,宝宝树2017年MAU为1.39亿,但截至今年6月30日,宝宝树的月活跃用户数量下滑到了8950万;电商业务商品交易总额(GMV)跌至5.577亿元,去年同期为8.071亿元;付费用户数量跌至270万,去年同期为360万。如此大的落差也引发外界对此前相关数据的质疑。对此宝宝树相关负责人表示:“近期公司处于缄默期,暂时不便回应。”

曾经的宝宝树起步早、资历老、经验足,深受行业内的后起之秀尊崇,但是在经过十几年行业洗礼后,变现难、盈利少、发展模式模糊的问题也逐一暴露。

百联咨询创始人庄帅接受媒体采访时指出,“宝宝树急于IPO有三个原因,一是客观的市场原因,中概股最近两个月在美国和香港上市的公司很多,被认为公开资本市场对中概股开放了,宝宝树利用这个时机抓紧上市也是很多具备一定资格的准上市公司的心态;第二,宝宝树这几年引入了上市公司资本,例如阿里和聚美,他们也有可能为推动宝宝树上市进行资本运作;第三,从大环境上看,上市时机成熟,创始团队长跑了11年,或有上市套现的心态。”

纵观中国今年上市的互联网公司,截至2018年9月30日,股价破发的公司24家,破发率75%。扎堆、跟风、流血上市,无疑会造成大多数公司市值表现较差,跌破发行价,最终影响整个互联网行业后续的融资并降低投资者对于互联网市场的期望值,产生审美疲劳。

而就目前的状况来看,宝宝树的商业模式及盈利模式还不够清晰,多年亏损的状态或许会让资本市场继续看低估值,甚至可能出现未来股价跌破发行价的情况。但对于这位资历深厚的母婴市场老将而言,想成为一颗长青树,总要经历更多磨难,最终才能守得云开见日月。