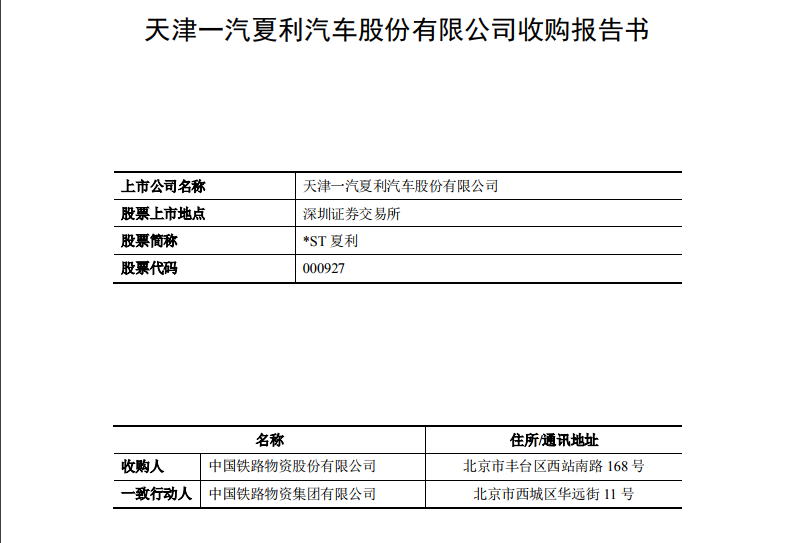

蓝鲸汽车6月29日讯 曾经红极一时的老牌车企一汽夏利,在时代的车轮之下,到了即将与汽车行业说再见的时刻。日前,ST夏利(SZ000927)发布收购报告书,铁物股份将成为新控股股东,实现借壳上市。

公开资料显示,实施中国铁物市场化债转股及上市设立的平台公司中铁物晟科技成立于2018年7月,主要从事以面向轨道交通产业为主的物资供应链管理及轨道运维技术服务和铁路建设等工程物资生产制造及集成服务业务。

根据收购报告书显示,本次交易的整体方案由上市公司股份无偿划转、重大资产出售、发行股份购买资产及募集配套资金四部分组成。注入上市公司的拟购买资产交易作价为121.29亿元。

其中,在无偿划转划转方面,一汽股份拟将其持有的一汽夏利 697,620,651 股股份(占一汽夏利本次交易前总股本的 43.73%)无偿划转给铁物股份,转让完成后,一汽股份持股4%。

重大资产出售方面,*ST夏利将其拥有的截至评估基准日除鑫安保险17.5%股权及留抵进项税以外全部资产和负债转入夏利运营,一汽股份指定一汽资产为承接方,由*ST夏利将夏利运营100%股权和鑫安保险17.5%股权直接过户至一汽资产。

另外,一汽夏利拟向中国铁物、铁物股份、芜湖长茂、结构调整基金、工银投资、农银投资、润农瑞行、伊敦基金发行股份购买其合计持有的中铁物晟科技的100%股权及铁物股份持有的天津公司100%股权、物总贸易100%股权。股份发行价格为 3.05 元/股,不低于定价基准日前20 个交易日公司股票交易均价的90%。

对此次收购目的,收购报告书中显示,汽车产业进入转型期,上市公司产品受诸多因素的影响,产品销量持续低迷、整体业绩不断下滑,而铁路规划需求及市场化改革为行业发展提供了广阔的前景,在此背景下,通过本次收购将拟购买资产注入上市公司,一方面将加快国有经济布局优化,推动国有资本做强做优做大;另一方面也将改善上市公司资产质量,提高上市公司盈利能力。

目前,本次交易尚需履行的审批程序包括一汽夏利股东大会审议通过、获得国务院国资委、中国证监会的批准、一汽夏利出售鑫安保险 17.5%股权取得中国银保监会批准等,一汽夏利表示,如鑫安保险 17.5%股权转让未获得中国银保监会批准,不影响整体方案中其他组成部分的实施。除该事项外,上市公司在取得前述其他批准或核准前不得实施本次重组方案。