“诺安成长,诺安教会我成长。”诺安又又又上热搜了。

诺安成长混合,一只另类“领头羊”基金,因为既领涨,又领跌,在不到两个月的时间四上热搜,一次被捧三次被骂,让不少投资者直骂“渣男”。

孤注一掷的代价

诺安成长混合的风格非常极致,重仓半导体芯片,甚至可以说是一只“芯片增强基金”。

以2020年中报为例,该基金的前十大重仓股有圣邦股份、北方华创、兆易创新、卓胜微、韦尔股份、三安光电……几乎清一色的半导体芯片股票。

而相比芯片类的指数基金,诺安成长混合的持仓集中度又非常高。前十大重仓股合计占比85.88%,第一大重仓股圣邦股份的仓位甚至超过了原则上的10%,达到了12.64%。高集中度的持仓也会进一步增强其风格。

风格极致的后果是什么呢?

基金净值大起大落,上涨和下跌的“增强效果”都十分明显。

在半导体板块表现强劲的行情下,比如今年3月30日到7月14日,中华半导体芯片指数单边上涨61.45%,而同期诺安成长混合的净值涨幅高达74.96%,超额收益13.51%。

但盈亏同源,在半导体板块回调时,比如今年7月14日到9月1日,中华半导体芯片指数的跌幅为16.99%,而同期诺安成长混合的净值跌幅达21.06%,比指数还多跌了4.08%。

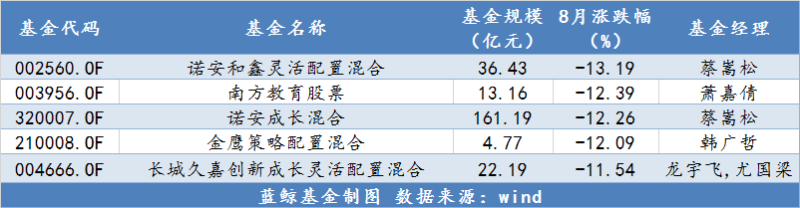

仅在8月份,诺安成长混合的跌幅就达到了12.26%,同为蔡嵩松管理的诺安和鑫跌幅达到了13.19%,高居8月基金跌幅榜榜首。

可能有投资者会问,前期涨了这么多,跌一下怎么了?既然弹性这么大,等到芯片下一轮行情不就可以涨回来了?

一方面,虽然芯片的国产化替代是国家战略层面的大势所趋,但芯片股经过前期大涨后的估值已经过高,普通投资者也很难通过判断去择时买入卖出;

另一方面,净值修复是很难的。21.06%的跌幅意味着什么?意味着如果要从现在的1.735元涨回前期高点2.243元,涨幅需要达到将近30%才可以。

这也是在基金评价中,基金经理控制回撤能力非常重要的原因。

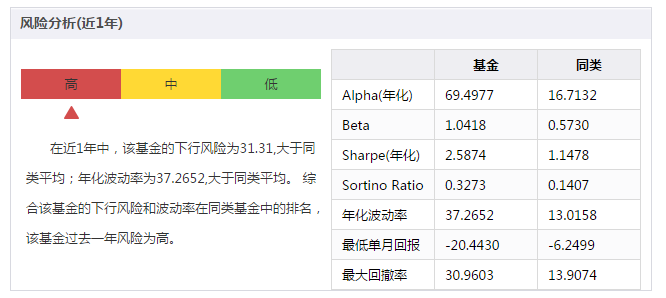

而近一年,诺安成长混合的最大回撤高达30.96%,波动率37.27%,远大于同类平均。

急功近利的投研文化

众所周知,相比股票,基金担负着多元配置、分散风险的使命,市场上的大部分基金会把持仓分散在若干个不同行业。即使是TMT主题基金,持仓也一般会分散在电子、计算机、传媒等三大子行业中。

这是因为过于单一的风格在板块轮动加速的市场行情下,必然会导致基金净值大起大落,进而伤害投资者体验,甚至基金公司的品牌。

像诺安成长这样持仓集中在半导体芯片的,全行业都十分罕见。

而允许基金经理这样操作,一定程度上也反映了基金公司的投研文化本身就有很大问题。

诺安基金成立于2003年12月,总部设在深圳,注册资本金为1.5亿元人民币,股东结构为:中国对外经济贸易信托有限公司(40%),深圳市捷隆投资有限公司(40%),大恒新纪元科技股份有限公司(20%)。

上一次诺安基金受到舆论关注,还是2019年半年报披露的时候:公司旗下的诺安先锋混合基金在2019年上半年支付给了券商1514余万元佣金,换手率高达10倍,被市场质疑涉嫌利益输送。

与此同时,在2019年8月,诺安基金同时对公司总经理奥成文、副总经理曹园分别给出了停职、免职的处理。而对于原因,公司给出的官方理由是“近几年公司利润、规模下滑”。

当然,诺安基金在当时的经营数据确实是非常难看的。据股东方大恒科技的2019年半年报显示,诺安基金在2019年上半年归属于上市公司净利润1,855.64万元,较2018年同期5,066.87万元减少63.38%,营业收入40,203.04万元,同比减少22.94%。

随后在今年1月,大股东中国对外经济贸易信托的副总经理齐斌上任,担任总经理。

合规风控出现漏洞、利润规模双双下滑,新总经理齐斌身上的压力是非常大的。

这或许也是蔡嵩松这种孤注一掷的投资风格,能在公司被允许实施的原因之一。

而蔡嵩松给诺安带来的收益也十分明显。

据公告数据,蔡嵩松管理的诺安成长混合、诺安和鑫的规模都在今年上半年获得了飞速扩张,合计增长超117.87亿元。

这一结果应该也让股东方非常开心。大恒科技在半年报中写到,诺安基金由于权益规模增加等原因,2020年上半年实现归属于上市公司的净利润2,711.35万元,较2019年同期1,855.64万元增加46.11%;2019年1-6月投资收益1,855万,2020年1-6月投资收益2,711万,较2019年同期增加较为明显。

规模扩张背后的潜藏风险

从67亿到161亿,诺安成长混合在今年上半年增长了将近100亿,基金经理蔡嵩松也借此进入百亿基金经理之列。

但161亿的规模对于市场上绝大多数基金经理来说都算得上一大考验,更不要说这位孤注一掷在半导体芯片上的基金经理。

这背后潜藏着一些或许还没有暴露,但即将暴露的风险和问题:

1、一旦半导体板块大跌,投资者的赎回会迫使基金经理卖掉手中的股票,而由于基金规模较大,大规模资金易带来价格冲击影响股价,导致抛售成本加大。

2、船小好调头,因成本和流动性等问题,大规模基金往往难以对市场变化做出快速反应;

3、由于“双十原则”,随着规模的增长,基金经理将会被迫增加持股数量,这一方面会影响基金业绩,另一方面也会使得基金经理精力分散,难以集中精力聚焦于优质股票。

(作者:蓝鲸财经 裴利瑞)