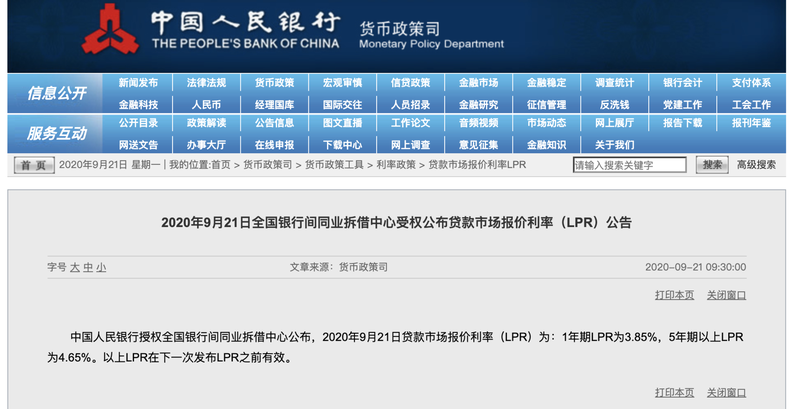

9月21日,人民银行授权全国银行间同业拆借中心公布,2020年9月21日贷款市场报价利率(LPR )为:1年期LPR 为3.85% ,5年期以上LPR 为4.65% 。与上月持平。

LPR连续5月"按兵不动"

LPR已连续五个月“按兵不动”,而9月份的持平也在市场预期之内。

9月15日,央行公告称,为维护银行体系流动性合理充裕,当日开展6000亿元中期借贷便利(MLF)操作(含对9月17日MLF到期的续做),充分满足了金融机构需求。此次MLF操作中标利率为2.95%,与前次操作持平。

由于LPR报价与MLF利率挂钩,因此市场关注央行MLF操作利率时也包含对LPR报价的预判。民生银行首席研究员温彬、研究员冯柏认为,此次续做 MLF 的价格并未调降,预示了本期 LPR 报价下调的可能性降低。

“另一方面, MLF 的超额续做也说明了央行倾向于通过 MLF 操作阶段性向银行体系补充中长期流动性,缓解银行体系中长期流动性偏紧的压力。”上述业内人士还指出,央行于 9 月 18 日开始又重启 14 天逆回购,也体现了季末时点到来,对银行短期流动性的呵护。

今年8月份,央行货币政策司司长孙国峰在国务院政策例行吹风会上也曾谈及MLF利率和LPR连续多月保持不变原因,其表示,LPR和MLF利率的点差并不完全固定,体现了报价行报价的市场化特征。

“4月份以来MLF利率和LPR虽然保持不变,但实际上每个月报价时都有几家报价行根据自身资金成本等因素调整报价,由于最后取一个算术平均值,还没有达到0.05%的就近取整步长,所以使得最终发布的LPR没有变化。”孙国峰表示。

降准仍有必要

多位分析人士表示,四季度银行压降结构性存款的压力仍然较大,下阶段,货币政策将更加聚焦精准导向,适度降准仍有必要。

近期市场对银行负债端情况较为担忧,而有关银行“负债荒”也成为热议话题。明明债券研究团队指出,从同业存单发行看,银行主动负债的成本不断抬升。从银行负债端看,各家银行存款营销的压力有所增大。临近四季度,政府债券融资压力以及跨季压力已经使得银行间流动性“水位”处于较低的位置。

据了解,自2020年4月以来,中国人民银行对准备金率工具的使用始终较为克制,更多的使用公开市场操作平滑银行间流动性。

明明债券研究团队分析认为,目前在商业银行负债压力整体增加的背景下,适度调降法定准备金率与“货币政策维持灵活适度”以及防范金融风险并不矛盾,仅仅依靠公开市场操作可能难以满足银行间的流动性需求,适度的降准仍有必要。

东方金诚王青也判断,鉴于四季度银行压降结构性存款任务依然很重,加之银行对实体经济信贷支持力度不会减弱,政府债券净融资同比显著放大,降准窗口仍有可能在四季度打开。在政策利率方面,除非未来外部冲击对经济修复进程产生重大影响,年底前MLF招标利率将大概率保持不动。

温彬和冯柏也分析指出,下阶段,货币政策将更加聚焦精准导向,主要通过公开市场操作和 MLF 的方式,稳定银行体系流动性。“四季度,银行压降结构性存款的压力仍然较大,实体经济恢复发展中还需要较大力度的信贷支持,为缓解银行体系的中长期流动性压力,在通过 MLF 调节的基础上,在适当时点结构性降准的可能性仍然存在并且必要。”其表示。