投稿来源:观点财经

又一家内地物业公司赴港上市。

金科股份(SZ000656)旗下物业公司金科服务(09666.HK)11月17日登陆港股市场。

尽管打破了物业公司上市首日的破发魔咒,但截止当天收盘,金科服务的股价并没有太大波动,而是与发行价持平,也再度印证了香港市场对内地房企和物业公司并没有太多热情。

金科服务上市,估值几何?

这轮IPO,金科服务累计筹得57.38亿港元。

不过,即便是分拆上市,金科服务仍是金科股份旗下公司,金科股份也成为重庆首家同时拥有A+H上市公司的民营企业。

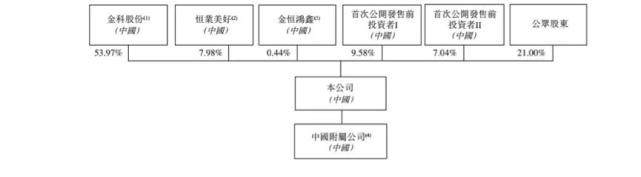

图片来源:金科服务招股书

而对于募资用途,根据招股书披露:

其中60%将用于收并购同行,扩大规模;

20%用作进一步发展增值服务;

10%用作升级数字化及智慧管理系统;

另外约10%用作一般业务运营及营运资金。

不过,面对当前楼市现状,资产相对较轻的物业服务逐渐成为资本的香饽饽,并逐渐被资本市场重新定价。

导致物业公司收购价格逐年增长,如果金科服务指望靠买买买做大做强,恐怕会不断摊薄利润,对未来增长带来隐忧。

而且还有一组数据也在影响金科物业的估值:

根据观点地产网统计数据,从2017年到2018年,再到2019年以及截至2020年6月30日止前六个月,金科服务的物业费收缴率分别为95.0%、93.9%、90.1%及80.3%,呈现出一定的下降趋势。

而且尽管金科服务是西南最大的物业管理公司,但由于59%的收入集中在西南地区,也不利于分散风险。

因此,享有西南第一物业之称的金科服务,上市首日并没有激起太大水花也就不难理解了。

而金科服务上市融资,是否真为了自身发展,而不是侧面助攻母公司金科股份的房地产业务,目前还不得而知。

因为目前除了搞物业的金科服务需要钱扩张,搞地产的母公司金科股份同样需要钱来维持自己的市场规模。

激进扩张,拖累营收质量

尽管目前还没有直接证据指向金科服务上市是为母公司“输血”,但从金科目前的经营状况来看,对现金流的渴求度很高。

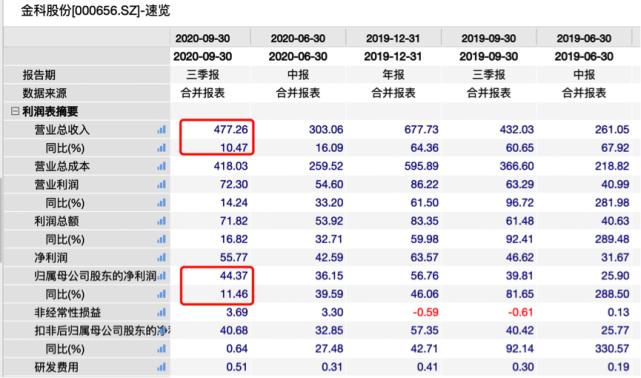

根据最近披露的三季报,公司前9个月实现477.26亿元,同比增长10.47%,实现归母净利润44.37亿元,同步增长11.46%。

较去年同期60.65%的营收增速和81.65%的利润增速,下降明显。

图片来源:万得股票

当然这里面也不排除年初疫情对去化问题的影响,但营收净利增速下降如此之快,也难免让市场对其盈利质量产生质疑。

截止到今年3季度末,金科股份的销售毛利率再度出现下滑。

2018年末,金科销售毛利率为28.57%,2019年末为28.84%。

但到今年三季度,金科销售毛利率只有25.18%,较年初下降3.66个百分点,同比下降16.35%。

与此同时,金科三季度的销售净利率也只有10%左右,为11.69%,低于行业平均水平。

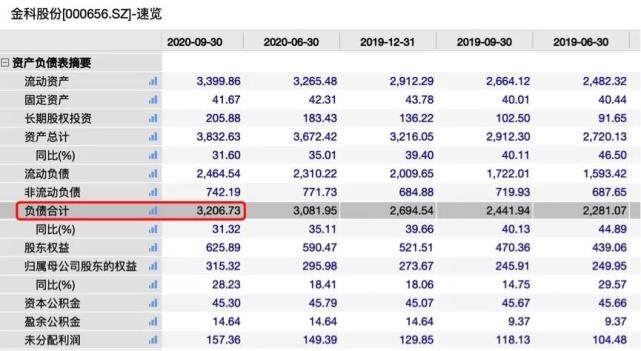

图片来源:万得股票

而导致金科股份营收净利增速下滑,进一步拖累盈利质量的关键,恐怕还跟金科近年来激进的扩张策略和高成本的拿地有关。

根据深蓝财经统计数据,在土地储备方面,今年前三季度,金科股份新增土地123宗,计容建筑面积1995万平方米,合同投资金额740亿元,权益合同金额433亿元,平均拿地成本高达3709元/平方米,同比增长47.77%。

其中仅上半年,金科就耗资546亿元拿地87宗,远超同期303亿的营收规模。而根据拿地资金和建筑面积测算,折合每平方米成本3985.40元,而去年同期该数字为2764.71元/平方米。

凭借不计成本的拿地传统,金科近几年的销售规模几乎呈爆炸式增长。

2016年和2017年,金科销售额才600亿左右,到2018年,金科首次实现千亿销售规模,全年实现销售额1188亿,销售规模增幅高达98%。

到2019年,金科全口径销售规模再度达到1860亿元,较2018年同比增长57%。

而截至到今年10月底,根据金科官方数据,金科股份累计实现销售金额约1729亿元,完成全年2200亿元销售目标的78.6%。

但如此激进的扩张节奏,并没有为金科带来足以成正比的投资回报。

根据万得数据,在用以反应上市公司投资回报率的ROIC指标上,金科股份仅2019年达到5%的行业平均水平,今年三季度则只有3.8%。

图片来源:万得股票

由此也导致在反应企业经营效率的经营性现金流问题上,截止到三季度末,金科只有11.09亿元的经营性现金流流入。

尽管较去年同期大增,但相比1729亿元的销售规模,还是有些中气不足。而同期通过外部借款融资获得的现金则达到649.62亿元,只比整个2019年全年少50.71亿元。

图片来源:万得股票

因此从经营层面来看,金科股份当前的营收质量确实有些粗旷,自有现金流难满足激进的扩张策略。

为此,金科股份只能寄希望于外部融资,来拓宽自己的现金流,维持自己的规模优势。

花式融资拓宽现金流,为金科服务上市添疑云

扩张速度太快,必将影响到公司负债与存货。

2017-2019年,金科股份的存货分别为1072.2亿元、1608.3亿元亿元、2142.4亿元。

然而仅2020年上半年,金科股份的存货就高达2339亿元,存货规模不仅超过了去年全年,而且占其总资产的比重高达63.69%。

不断增长的存货规模,也在加大金科的去化压力。而不断增长的负债规模,让金科在去杠杆问题上显得有些尴尬。

根据财报数据,2020年前三季度,金科股份的负债总额为3206.73亿元,同比增长了31.32%,导致金科杠杆率一直位于监管红线之上。

图片来源:万得股票

根据今年8月份出台的指导意见,为有效控制房企债务规模,对房企融资门槛设置了3道红线,分别为:

剔除预收款后,资产负债率不得超过70%;

净负债率不得超过100%;

现金短债比不得低于1倍。

而金科则脚踩两条红线:

根据三季报数据,金科当前资产负债率为83.67%,尽管三季度有息负债规模有所下降,但剔除预收款后,其资产负债率仍达72.7%。

而净负债率尽管较上半年下降了15.7个百分点,但依旧在红线之上,为112.3%。

仅现金短债比符合监管要求,为1.04倍。

因此,在收紧融资渠道的背景下,脚踩两条红线的金科股份也不得不另辟蹊径,借助永续债信托和特定资产收益权信托花式融资。

根据官方公告及金融界统计,仅从8月份至今,金科股份通过上述信托公司发行了6笔信托计划,拟募资规模达15.75亿元,涉及万向信托、中建投信托、百瑞信托和五矿信托等多家信托公司。

其中有两款信托计划比较特别:

一款是百瑞信托发行的“宝盈817号(金科可续期债)”(以下简称“宝盈817号”);

另一款则是五矿信托发行的“恒信共筑386号-安泉102号”集合资金信托计划(以下简称“安泉102号”)。

公开资料显示,“宝盈817号”是一款永续债信托,对上市公司而言,只会计入权益资产,而不会计入有息负债,因此也不属于融资类信托产品。

既不会增加自己的负债规模,又能拓宽公司现金流,对金科而言可谓两全其美。但永续债的融资成本要远超其他渠道,最高可达18.6%。

宝盈817号”的投资建议书上也明确,各笔信托资金自第3个信托年度起,如果金科股份选择续期,各期投资资金的投资收益率跳升。年化业绩每年重置一次,在上一次利率的基础上增加2%,最高不超过初始投资期限内的年化业绩比较基准+10%/年。

翻译过来就是如果金科选择3年后续期,每年还款利息会不断增加。

以300万为例,第一年和第二年是8.1%,第三年10.1%,第四年12.1%,第五年14.1%,第六年16.1%,第七年18.1%。如果是1000万的信托资金,最后一年收益则可高达18.6%。

另一只“安泉102号”跟上面这笔永续债信托一样,同样不计入公司负债,而是算作公司的权益资产,属于投资类特定资产收益权信托。

也就是金科股份把自家某一项或几项特定资产约定一个时间,暂时卖给信托公司,从而获得信托公司的资金。到期后,公司再把资产买回来,完成回购。

这类信托计划相当于卖资产拿到信托公司的资金。因此不会被计入房企有息负债,还能突破信托公司不得为地产公司融资的限制。

也就是说,无论是发永续债信托还是投资类特定资产收益权信托,对于信托公司和金科股份来说都是双赢的选择,尤其是有利于金科股份控制杠杆和有息负债规模。

但这两类融资都存在各自的风险:永续债后期利息压力大,特定资产收益权信托则受制于公司可出售资产规模和价值。

因此,这两类信托都不一定具备长期为公司“输血”的动能。

再加上当前楼市面临的各项政策,去化压力大增和投资回报比不断下降的背景下,金科选择把旗下物业公司分拆送进香港资本市场,也着实耐人寻味。