1月22日,泛海控股(000046.SZ)公告,拟向上海沣泉峪企业管理有限公司(下称“上海沣泉峪”)转让控股子公司民生证券15.45亿股,总价为23.64亿元。

转让完成后,上海沣泉峪将持有民生证券13.49%股份,成为民生证券的第二大股东。而泛海控股持有民生证券股份由44.52%降至31.03%,但民生证券仍为公司合并财务报表内企业。

同日,泛海控股还表示将向珠海隆门中鸿股权投资基金(有限合伙)转让民生证券0.71%股份,叠加日前合计向3家员工持股平台转让2.85%股份,上述股权转让均完成交割后,泛海控股持有民生证券股份将降至27.47%,依然为其第一大股东。

泛海控股在公告中表示,本次出售民生证券部分股份,将有效优化其股权结构,整合股东资源,为民生证券带来新的资源和战略发展机遇,有利于其进一步发展壮大、做强做优,推动公司持续稳健发展。

据天眼查APP显示,上海沣泉峪成立于去年12月18日,是一家刚成立1个多月新设立的公司,注册资本高达40亿元,不过具体实缴金额并未披露,其经营范围包括企业管理、企业管理咨询、信息咨询服务等。

从股权结构来看,上海沣泉峪的股东虽然都是自然人但来头并不小,股权穿透后显示是原博汇纸业(600966.SH)董事长杨延良控制的公司。其中,杨延良持有上海沣泉峪40%股权,杨振兴、杨振宇分别各持有30%股权。

不同于普通的企业股权转让,券商的主要股东变更还涉及到证监会的审批。

需要指出的是,为进一步完善证券公司股权监管,证监会在去年6月修订《证券公司股权管理规定》征求意见中扩大了证券公司主要股东的定义,将主要股东的认定标准从“持有证券公司 25%以上股权的股东或者持有5%以上股权的第一大股东”调整为“持有证券公司5%以上股权的股东”。

与此同时,主要股东的资质要求也被大幅降低。具体取消了主要股东具有持续盈利能力的要求;将主要股东净资产从不低于2亿元调整为不低于5000万元人民币;不再要求主要股东具备相匹配的金融业务经验;不再要求主要股东为行业龙头等。

不过,证券公司主要股东仍需满足“不存在净资产低于实收资本 50%、或有负债达到净资产50%或者不能清偿到期债务的情形”的要求。

近年来因为股东问题而导致券商陷入漩涡的现象层出不穷,监管修订《证券公司股权管理规定》的初衷是为了降低门槛的同时便于引进资本,但又要促进行业发展,这对于中小券商和头部券商都将是重大利好消息,行业有望迎来更多的参与者。

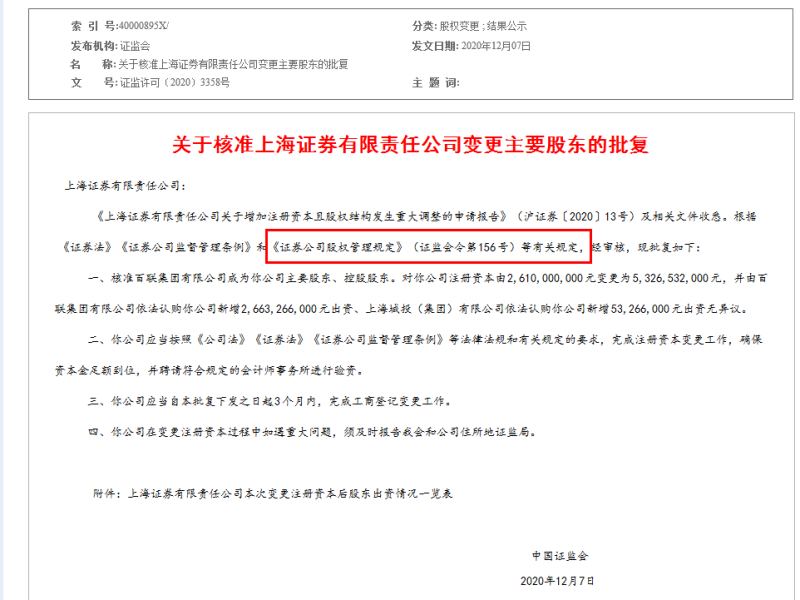

蓝鲸财经注意到,最新的一次涉及券商主要股东变更的案例是在2020年12月7日上海证券变更主要股东,批复中提到当时审核依据是2019年颁布《证券公司股权管理规定》(证监会令第156号)。

若按照156号的《证券公司股权管理规定》,上海沣泉峪似乎还称不上是主要股东,也就顺理成章规避掉这些审查。

但如果按照最新公开征求稿的要求,上海沣泉峪若成功受让将因持有民生证券超过5%以上股份而成为主要股东。虽然审查取消了持续盈利能力的要求,但资质要求中还有一些财务方面的硬性指标以及治理规范、管理能力达标、风险管控等要求,因此对于上海沣泉峪这么一家设立刚一个月的公司是否能成功受让将存在不少的变数。

由于此前并没有刚设立的新公司就成为券商二股东的先例,而目前距公开征求意见也过了半年时间,新的管理规定尚未正式出台,刚成立不久的上海沣泉峪是否能顺利受让这部分股权,还取决于证监会在这个过渡期的态度以及对于主要股东的定义,蓝鲸财经将持续跟踪事态进展。