文|酒管财经

编辑|王杉杉

目前,酒店市场争夺战愈演愈烈,行业整体获利速度放缓,在疫情的催化下,生存空间日益收窄的君亭酒店,能否通过IPO在中端酒店市场站稳脚跟。

自2007年金陵酒店在A股上市之后,整个酒店行业沉寂了14年。直至君亭酒店这次成功上市。

2016年挂牌新三板,2017年谋求转板,2019年IPO申请获受理,2021年8月18日证监会同意IPO注册申请。君亭酒店5年上市梦,终修成正果。

破冰者君亭酒店旗下共拥有45家酒店,从业绩层面看,其营收和净利润受疫情影响冲击大,2020年净利润更是出现断崖式下滑。逆势冲击资本市场,能否唤醒君亭酒店的增长活力,现在还要打一个问号。

招股书显示,此次IPO君亭酒店共募集资金3.44亿元,其中3.24亿元将用于中高端酒店设计开发项目。这一项目早就是整个行业的集中攻击目标,锦江、首旅等连锁酒店的中高端酒店数量占比在持续提升。

根据2020中国酒店集团规模TOP50排行榜,君亭酒店排名第45,在10大高端酒店品牌市场占有率中,君亭酒店只有1.41%。显然,上市远非君亭酒店经营的最终目标,还有更多挑战在等待着它。

01 14年之后,A股再迎酒店企业

当一个行业整整14年,没有一个新面孔出现在A股时,所有从业人员都在等待这一位破冰者。

9月15日,浙江君亭酒店管理股份有限公司发布公告,将在深交所创业板上市。本轮上市为君亭酒店第二度冲刺创业板。

简单梳理其上市历程:

2016年挂牌新三板,交易代码为835030

2017年谋求转板

2019年向A股创业板递交IPO申请

2020年6月于创业板(深交所)发行上市获得受理

2021年2月IPO审核通过

2021年8月18日证监会同意IPO注册申请。

这对于君亭酒店和整个酒店行业意义重大。根据Wind数据,酒店行业A股公司仅有锦江酒店、首旅酒店、华天酒店、西安旅游、金陵饭店和ST东海A等6家。从时间上看,上一次酒店行业公司在A股首发上市还要追溯到2007年4月的金陵酒店。

上市获得融资,对于当下酒店行业来说非常重要。受疫情影响,整个酒店行业经营状况不佳,企业融资需求迫切。而上市成为最佳的选择之一。

从谋求IPO到成功上市,君亭酒店走了5年。期间,君亭酒店还一度引发争议。

2017年2月28日君亭酒店向浙江证监局提交了首次公开发行股票辅导备案登记材料,正式开启了IPO筹备之路。直至2019年5月,君亭酒店的IPO申请才被证监会受理。

不过在证监会受理其IPO申请的第二天,君亭酒店突击修改过往3年的财报,涉及营业成本、应收账款前五名等众多营收科目,引发业内热议。

根据21世纪经济报道,在5月17日披露招股书的当天,君亭酒店对2016年-2018年的年报,悉数进行了更正,更正内容涉及多项关键数据,包括大客户的营收及应收账款、出租率、出租客房单价、供应商采购金额等。

如君亭酒店前五大客户之一的浙江汇和商业有限公司,2016年贡献营收从1842.87万元调整为1933.81万元,而深圳慧行天下国际旅行社贡献营收从431.55万元调整为484.48万元,上海量文资产管理咨询有限公司贡献营收从362.91万元调整为365.22万元。

君亭酒店前五大客户的应收账款也有所调整,2016年,浙江汇和商业的应收账款中的452万元的账龄,从1年调整为1-2年。

需要指出的是,2017年报更正中,君亭酒店的一项动作受到市场关注:由于公司统计的借款获取以及归还金额有误,故报告期取得借款收到的现金以及偿还债务支付的现金同时减少7500万元。

02 凭什么是君亭?

资料显示,君亭酒店主要从事中高端精选服务连锁酒店的运营及管理,旗下主要有“君亭酒店”、“寓君亭”、“夜泊君亭”以及“Pagoda 君亭”等酒店品牌,主要根据地在长江三角一带,覆盖浙江、上海、江苏、安徽、江西、湖北、海南等地。

根据招股书,2018~2020年,君亭酒店的营收分别为3.4亿元、3.8亿元、2.5亿元;归母净利润分别为6020万元、7225万元、3506万元。

由此可以看出,疫情对君亭酒店影响较大,利润更是出现了断崖式下滑。君亭酒店在招股书中提到,若未来我国新冠肺炎疫情有效防控的局面发生重大不利转变,公司业绩仍存在变动或下滑的风险。

君亭酒店的主要收入来源为直营酒店的运营,2018~2020年,该收入占主营收入的比例分别为97.19%、96.11%和94.2%。这与诸多酒店集团放开加盟谋求快速扩张的路径并不相同。

在酒店管理业务上,君亭酒店目前仅有委托管理模式,未采用加盟模式。君亭酒店招股书显示,选择委托管理酒店模式的原因及合理性主要在于,当前中高端精选服务酒店行业中,差异化竞争是核心发展趋势,同时消费者对于酒店服务质量如卫生和安全要求、人性化与个性化要求、便捷性要求等越来越高。

公司通过受托管理模式既可以统一执行君亭酒店特色的、严格的服务质量标准,又可以根据各酒店的特点进行差异化和个性化的产品竞争,避免了加盟连锁方式下的酒店产品千篇一律和服务质量不可控的缺陷。

华美酒店顾问首席知识管理专家赵焕焱,曾在其个人自媒体平台上提到,直营收入占比高是其能够顺利登陆资本市场的重要原因之一。

03 上市之后如何走?

目前君亭酒店已开业酒店47家、已签约待开业酒店19家,其中已开业酒店中直营酒店15家、合资酒店1家和受托管理酒店31家。按照君亭酒店的发展脉络,此次IPO君亭酒店共募集资金3.44亿元,其中3.24亿元将用于中高端酒店设计开发项目。

实际上,长三角的经济活力给君亭酒店带来了强劲的增长引擎,使得其能够在疫情后快速恢复,这也是备受资本看好的一点,但另一方面,其也面对着区域竞争加剧的情况。君亭酒店在招股书内坦言:“浙江省区域若出现竞争加剧、业务规模饱和或地区监管政策及经营环境出现重大不利变化时,将会对公司盈利能力产生不利影响。

同时,出租率、平均每间客房收入是衡量酒店运营成效的重要指标,但从数据上看,君亭酒店的盈利能力并不突出。

2018至2020年,君亭酒店客房平均出租率分别为66.48%、67.22%、49.89%,平均每间可供出租客房收入分别为278.36元、287.14元、183.18元,两项数据整体都在下滑。

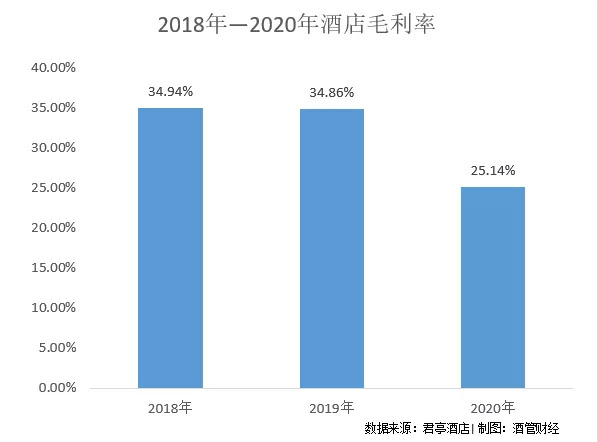

君亭酒店毛利率也在逐年下滑。2018~2020年,君亭酒店的毛利率分别为34.94%、34.86%和25.14%。

在招股书中,君亭酒店提到,有部分酒店租金成本、人工成本和装修摊销等成本,同时有新开业门店净利润较低,因此拉低了整体毛利率。

君亭酒店选择了3个同行业标的,进行毛利率对比。表示,2018和2019年,君亭酒店毛丽丽远低于锦江酒店和首旅酒店,是因为主营业务成本核算的内容与上述二者存在较大差异;而君亭酒店比开元酒店毛利率高,是由于后者餐饮收入占比较高。

有意思的是,君亭酒店为了“毛利率公平”,模拟计算了各家公司减去营业成本和销售费用后的毛利率,得到结果是其在2018~2019年的毛利率高于首旅和开业,但低于锦江。

对于主打中高端市场的君亭酒店来说,这一赛道的蛋糕越做越大,给其发展带来了想象空间,尤其在拥有了资本助力之后,君亭酒店的规模化扩张令人期待。但面对众多巨头的争夺,君庭酒店仍需要加快脚步。

毕竟,在10大高端酒店品牌市场中,君亭酒店只有1.41%的市场占有率,这离行业龙头,还有很长一段距离要走。