文|海豚投研

动力电池材料进入产能比拼、争夺市场份额的竞争阶段,对于这个阶段的动力电池材料公司,海豚君提炼出了两个核心关注点,更长情的公司或许来自竞争格局更好的细分赛道,更加具备阶段性超额收益的公司或许来自供需结构更紧的细分赛道。

上篇《电池材料(上):格局打开,如何挑选长跑王?》中,我们主要从竞争格局的角度寻找长期机会,本篇我们将从供需缺口的角度来寻找阶段性机会,主要解决以下三个问题:

在全产业链进入产能为王,依靠产能来争夺市场份额的阶段后,哪个领域相对容易避免一地鸡毛的惨烈结局?

限电限产横空出世,各省市的跟随政策好像雨后春笋一样冒出来,某些制造业正因为海外制造的暂时性紧缺而风头正劲,最近却因为高耗能耗电被泼了一盆冷水。那么四大电池材料作为如假包换的制造业,会不会受到能耗双控的影响呢?

综合电池材料上下两篇,从竞争格局和供需结构的角度思考,优中选优的赛道和标的是什么?

以下为正文:

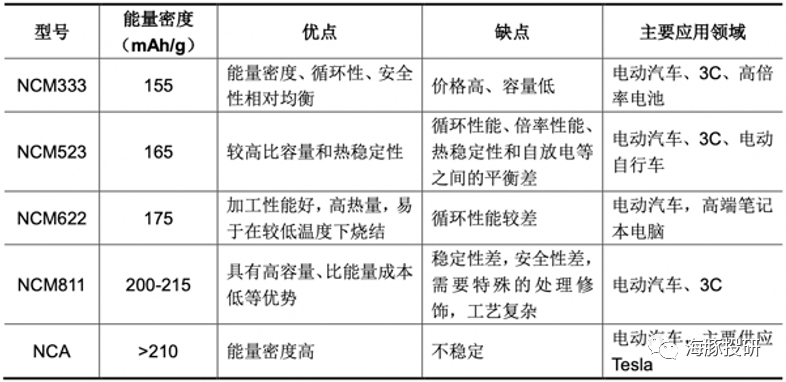

一、供需结构

1、正极:结构性产能过剩

正极材料,目前是磷酸铁锂和三元电池为主,三元材料主要为镍钴锰和镍钴铝两种,其中镍含量高的镍钴锰811属于高端产品,对生产环境、原材料、设备和工艺控制要求高,技术门槛较高。同属于高端三元正极材料的镍钴铝国内目前尚未规模化量产,因此现阶段国内主要的技术落地趋势是高镍化,即NCM523向NCM622、NCM811发展。

数据来源:长远锂科招股说明书

数据来源:长远锂科招股说明书

由于正极材料在动力电池成本中占比最高(30%-40%),吸引了大量资本快速进入,因此技术门槛较低的中低端材料的投资规模已超出市场需求,而技术门槛较高的高端材料的产能仍不足,呈现结构性产能过剩的局面。

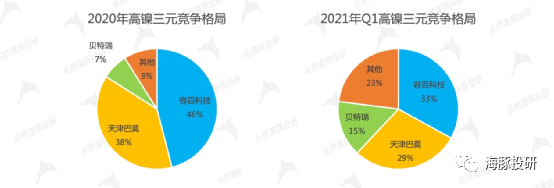

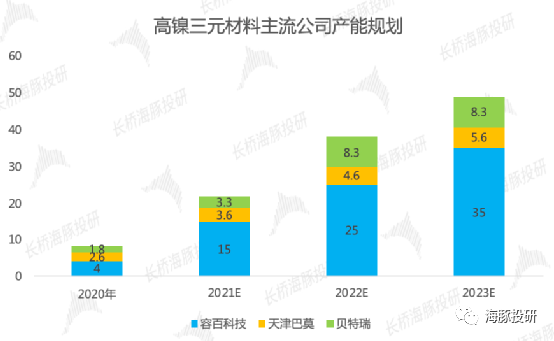

高镍三元目前主要产能拥有者是容百科技、天津巴莫和贝特瑞等公司,行业集中度高,市场竞争格局好。根据主要公司的产能规划,高镍三元加速扩产,2021-2023年产能释放缓解供需紧张的现状。

数据来源:鑫椤锂电,海豚投研整理

数据来源:券商研报,公司公告,海豚投研整理

2、负极:石墨化是产能扩张的瓶颈

2020年全年国内负极材料出货量36.5万吨,2021年上半年出货量就达到了33.5万吨,同比增166%,需求快速增长导致供给偏紧张。

但在人造石墨负极材料的生产过程中,石墨化是成本占比高达50%的环节,除了石墨化工序,其他环节的产能扩张是比较容易的。

而石墨化具备重资产的属性,扩产不可能很快,因此石墨化成为了负极材料产能扩张的瓶颈。石墨化工序的供需结构,决定了负极材料的供需结构。

针对石墨化的产能,目前国内分为委托代工的产能和负极材料自有的产能,对于负极材料企业来讲,石墨化委托代工的成本大约为2万元及以上,而自有石墨化的成本在1.5万元甚至更低的水平,因此负极材料产业链的发展趋势是负极材料企业向上游一体化,石墨化自给率提升,以头部企业璞泰来为例,自给率在80%左右。

量化角度看,目前国内石墨化产能83万吨,新增产能大约10万吨,扩产节奏慢,预计负极材料因为石墨化产能的限制而将继续维持紧张的局势。

3、隔膜:设备是产能扩张的瓶颈

隔膜生产过程中,设备和工艺是核心,其中设备是当前隔膜扩展的核心瓶颈。

全球隔膜设备主流供应商是日本制钢所、东芝、德国布鲁克纳和法国伊索普,国内主流隔膜生产商的设备清一色依赖进口。

数据来源:新闻、海豚投研整理

但是这些设备厂的扩产节奏是比较保守的,隔膜本身也就数百亿的市场空间,并不算天花板很高的细分赛道,隔膜设备更加是一个小众的市场,同时隔膜设备并不是这些设备制造商的主要收入来源,因此设备制造商不可能跟随下游隔膜厂的扩产节奏而大肆扩张。

以日本制钢所为例,恩捷股份绑定了日本制钢所5年的产量,并且签订了国内独供协议。但尽管如此,恩捷股份在扩产节奏上依旧心有余而力不足,所以恩捷也和东芝、布鲁克纳都保持了合作。

另外,隔膜设备生产和调试的周期相对更长,一般从下订单到设备交付需要1.5年的时间,设备进厂后又需要数个月的调试,因此隔膜扩产基本需要2年的时间周期。

假设2025年全球新能源汽车销量2100万辆(对应渗透率约23%),对应动力电池需求1234GWh,对应隔膜需求250亿平方米,5年5倍的需求增长。

同时根据券商对主流隔膜厂商扩产计划的整理,2025年全球隔膜供给不足250亿平方米,意味着动力电池隔膜未来5年都可能是供需紧平衡的状态。假如考虑隔膜厂商在未来5年还会增加扩产计划,那么至少未来2-3年,隔膜供需紧平衡的状态大概率会维持。

数据来源:券商研报,海豚投研整理

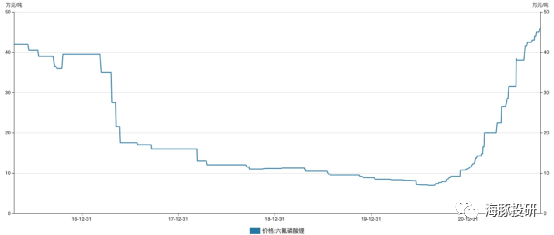

4、电解液:电解液产能过剩,六氟磷酸锂是产能释放的瓶颈

2020年国内共有电解液有效产能约65万吨,但2020年电解液国内出货量约25万吨,出口约4.3万吨,所以整体产能是过剩的,产能利用率约五成。

电解液产能过剩,主要因为电解液和核心原材料六氟磷酸锂的扩展节奏不一致。电解液扩产快,扩产资金门槛低、扩产周期短,而核心原材料六氟磷酸锂扩产慢,压制电解液的产能释放。

2018-2020年六氟磷酸锂基本没有扩产,2020年名义产能约6万吨,实际可以用于生产销售的产能不足5万吨。

根据百川数据显示,2020年3月开始我国六氟磷酸锂企业的开工率开始处于上行通道,2021年7月开工率高达84%。但即使是高开工率的情况,国内六氟磷酸锂的供需结构也处于紧平衡的状态,库存量不足0.1万吨(不足10天的库存量)。

由于六氟磷酸锂的价格主要受供需面的影响,因此六氟磷酸锂的价格走势也反应了行业供不应求的局面。

数据来源:wind

不过根据主流企业的产能扩张情况来看,2021年六氟磷酸锂将进入新一轮产能扩张期,根据六氟磷酸锂1.5-2年的扩产周期计算,目前供需紧张的格局需要等到2022年下半年才可能缓解。

因此在电解液产业链寻找阶段性投资机会的话,应该核心关注的直接生产六氟磷酸锂的资产,例如一体化六氟磷酸锂、主营电解液的天赐材料,主营六氟磷酸锂的多氟多。

5、小结

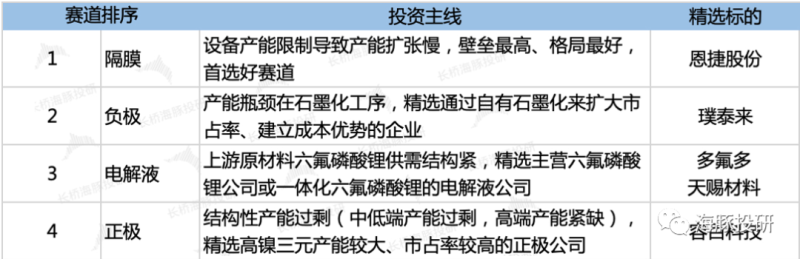

通过对正极、负极、隔膜和电解液供给端定型和定量的分析,可以得到如下结论如下,海豚君精选的投资主线和标的见下表:

隔膜因为设备产能的限制,供需结构最紧,同时从长期的角度来看,隔膜也是壁垒最高、竞争格局最好的细分赛道,是四大电池材料中的投资首选赛道。

负极企业委外加工向自有石墨化的意愿强烈,而石墨化的投资门槛高昂,一定程度上放缓了负极材料的扩产,供需结构相对较好。因为自有石墨化是降本的关键因素,因此关注自有石墨化比例较高的企业,有机会通过成本优势构筑壁垒。

电解液环节产能过剩,一方面因为电解液具备轻资产属性,另一方面因为电解液扩产比上游原材料六氟磷酸锂扩产容易很多,因此从供需和壁垒的角度看,电解液产业中六氟磷酸锂是更优的投资选择;

正极材料的供需特征是结构性产能过剩,即中低端产能过剩,高端产能紧缺。高端产能的紧缺和未来加速扩产的品类主要是高镍三元。同时高镍三元的竞争格局也更好,因此三元材料中的高镍三元是更好的投资选择;

数据来源:海豚投研整理

二、限电限产对生产的影响:负极>正极>电解液=隔膜

当前很热、未来一段时间可能会持续很热的“限电限产”政策会对制造业供给端产生或多或少的影响,既然我们本篇是在讲制造企业的供需问题,那么就不得不回应一下“限电限产”政策对动力电池材料公司的影响,其中最直观的逻辑是了解四大电池材料生产制造过程中的耗能情况,找到高耗能环节,搞耗能环节的产能释放会受到影响。

数据来源:鑫椤锂电

综合了解下来,海豚君先上结论,隔膜和电解液受影响较小,排产节奏正常,负极和正极会受到一定冲击,详情见下。

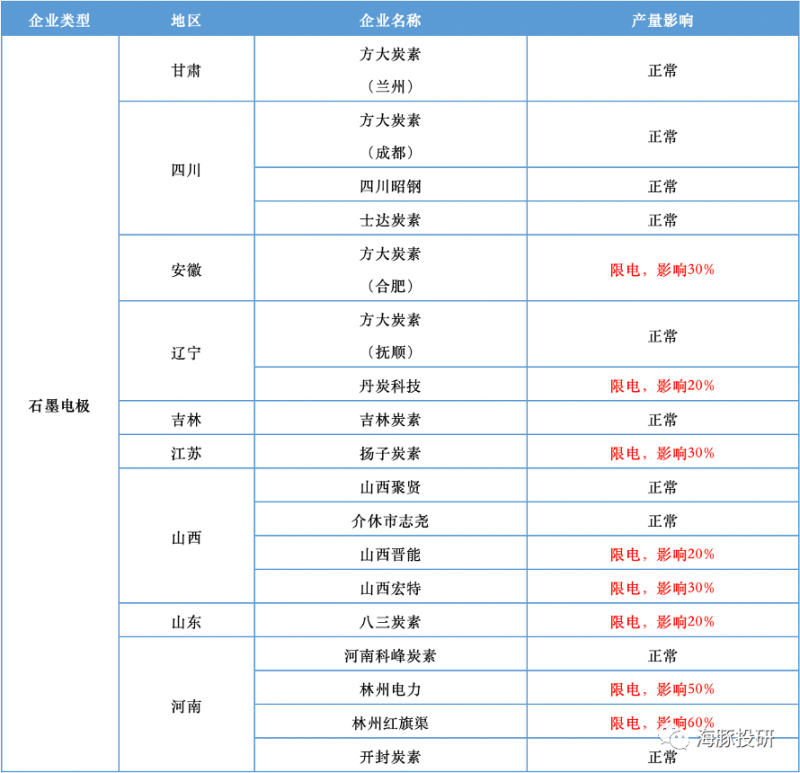

1、负极材料石墨化

对于高耗能,海豚君首先想到的是负极材料生产工艺中的石墨化。石墨化,简单来讲就是高温改变碳原子排列结构,从而形成稳定性更高、导电性更好、更适合作为电池负极材料的石墨,其中高温的画像是在高温炉中经历2000摄氏度以上的锤炼,因此石墨化属于高耗能工序是自然的事情。

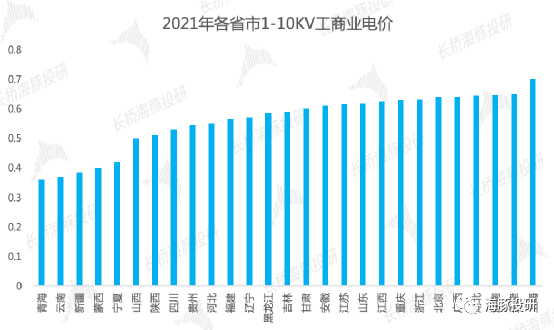

石墨化加工过程中的电费约占石墨化成本的60%,因此石墨化产能大多集中在电价较低的区域,例如内蒙、四川、陕西、青海等电价相对较低的地区。

内蒙的石墨化产能基本占据全国产能的半壁江山,全国石墨化目前产能83万吨,40万吨在内蒙,而内蒙能耗考核压力大,是此次限电限产的排头兵。产业反馈可能影响内蒙30%-40%的产能,并且随着冬奥会的到来,限电政策只会收紧而不会放松,不排除关停的风险。

根据鑫椤资讯统计的18家重点石墨电极厂家,9月份产量预计将环比8月份下滑11.5%。10月份产量下滑比例控制在个位数,供需将会出现0.7-0.8万吨的硬缺口(10月产量预计5.5万吨,缺口占产能的比例超10%)。

并且限电不仅影响存量产能的开工率,同时还会影响新建产能的建设进度。石墨化作为负极材料产能释放的瓶颈,面对政府对高耗能行业的趋严管控,产能释放放缓,负极材料的供给紧张的局面加剧。

数据来源:鑫椤资讯

成本上升和出货量减少对石墨化企业和拥有石墨化产能的负极材料企业来讲是巨大的经营压力,而最终对盈利的影响,取决于企业能否通过价格传导给下游厂商。

综合杉杉股份三季度预告披露的内容(外购石墨化价格上涨、负极材料价格上调、单吨净利基本维持),基本可以判断,成本压力可以逐步向下游传导,限电限产政策带来的成本压力将由石墨化企业、负极企业、电池企业共同承担,对整个产业链各个环节产生或多或少的利空。

但其中存在的利好,海豚君认为有两点:

长期来看,龙头企业因为对当地税收和就业的贡献较大,同时规模经济带来更强的成本承受能力,可能在限电限产政策中得到一定的政策倾斜,同时受益小产能的退出,投资机会可能诞生在自有石墨化产能的负极龙头企业中。

石墨化产能相对较多的四川、青海等地虽然也陆续进行了政策跟随,不过没有内蒙的限电力度大,在竞争对手开工率下降、成本上行的情况下将直接受益。

数据来源:券商研报、海豚投研整理

数据来源:券商研报、海豚投研整理

2、正极材料电加热固相烧结

对于高耗能,海豚君还发现正极材料生产过程中的电加热固相烧结工艺也属于高耗能环节。

固相烧结,简单来讲就是在高温热处理下提升致密度,最终呈现为固体的状态,烧结生产线往往出现在钢铁厂。

三元材料的固相烧结温度是随着镍金属含量的增加而逐步降低,常规NCM523的烧结温度在900℃以上,NCM811的烧结温度约800℃,因此正极材料的生产业务是真正的耗能大户。粗略计算出来的三元正极的单吨耗电量在1万度,磷酸铁锂正极的单吨耗电量在0.6-0.9万吨。

国内主流正极材料生产地主要集中在湖南、广东、江苏等地,而湖南、广东和江苏均陆续出台了限电控能耗的举措,所以在此次限电限产的氛围中,电力紧张地区的正极材料企业面临了限电限产的困扰。

限电导致供需失衡的后续影响,海豚君认为和前面对负极石墨化的分析相似,短期内导致的出货量的减少对产业链各个环节会产生或多或少的利空,但长期来看机会更大概率会出现在可能享受政策倾斜的龙头企业和在非限电限产地区有产能的企业。

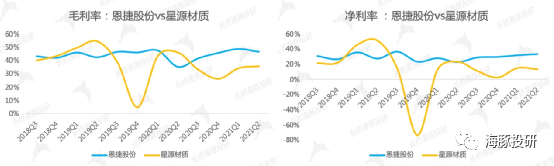

三、优选隔膜赛道的龙头恩捷股份

综合上篇《电池材料(上):格局打开,如何挑选长跑王?》竞争格局和本篇供需结构的对比,隔膜明显是四大电池材料中优中选优的赛道,而龙头恩捷股份则是好赛道好公司的代表:

1、行业集中度最高,国内CR3约80%,CR5则超90%,其中恩捷股份以45%左右的市占率占第一的宝座,客户方面则不仅绑定了国内的宁德时代、比亚迪、国轩高科,还绑定了LG化学(为期5年的湿法隔膜订单)、松下、三星等海外动力电池龙头;

数据来源:高工锂电,券商研报,海豚投研整理

2、行业毛利率最高,35%-50%之间,媲美食品饮料行业平均毛利率,其中恩捷股份以湿法隔膜的生产制造为主,毛利率45%-50%,净利率25%-35%,对比可比公司星源材质毛利率和净利率,恩捷股份盈利行更加稳定,同时在成本和费用端具备明显的优势;

数据来源:wind,海豚投研整理

3、生产制造壁垒最高,以恩捷股份为代表来看,生产制造端不严重依赖原材料,制造费用占比接近40%,生产工艺和设备均构成核心竞争力的来源;

4、产能扩张最具壁垒,隔膜生产对设备要求高,但设备厂的扩产节奏保守,隔膜企业无法快速扩产来匹配下游激增的需求。恩捷股份作为隔膜龙头,绑定了日本制钢所5年的设备产量,并且签订了国内独供协议,壁垒深厚;

从基本面的角度看,恩捷股份似乎无可挑剔,公司股价走势也反应了公司质地情况。但从估值的角度看,Wind一致预期为未来3年复合收入增速为56%、复合归母净利润增速为71%,当前PE-TTM为136倍,虽比宁德时代动态PE估值略低,但也基本反应了市场对未来高增速的预期。

本篇完,海豚君主要梳理了四大电池材料企业在下游需求强劲情况下的供给情况,得出了供给结构最紧且持续时间最长的是隔膜,负极、电解液和正极的核心是卡位产业链中的供给瓶颈,例如负极材料的石墨化工序、电解液的原材料六氟磷酸锂、正极材料的NCM811和NCA材料,遵循这样的优选策略更容易避免产能疯狂扩张后的一地鸡毛。

同时回应了横空出世的限电限产政策的对四大材料制造行业的影响,负极和正极因为生产工序中存在高能耗环节,受影响较大,隔膜和电解液基本不受影响。

最后,动力电池材料上下两篇之后,海豚君认为隔膜是优中选优的赛道,恩捷股份是好赛道好公司的代表,但从估值的角度看,当前入场的收益风险比较低。

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。