文丨牛刀财经 周俊

会员卡充值业务起家的福禄控股,上市前一年开始转型SaaS服务商,提供业务主要为网店等的代运营项目。

SaaS服务曾经是福禄转型的重点业务,2019年和2020年的营收分别为2022万元和6764万元,占营收比重分别为8%和21%。

转型SaaS是为了获得更高的估值,但上市两年左右的时间里,福禄控股的SaaS服务收入不增反降,2021年为5815万元,营收占比降到14.6%。

与此同时,会员卡等虚拟商品的充值业务GMV高速增长,同时,福禄控股的整体净利润降低,增收不增利。

SaaS失利,虚拟商品业务增收不赠利,这意味着福禄控股转型失败了吗?

1、虚拟经济的“送水人”

如果某个行业是当下大势,你会一头扎进这片红海中吗?

卖水人的故事提供了一个冷门的选择——当年美国西部淘金热,人们纷纷前去淘金渴望一夜暴富;然而有人看到了不一样的商机,他在淘金之路上摆起水摊卖水。

可想而知,绝大多数淘金者都空手而归,反而这位卖水人发了大财。

而在今天火爆的虚拟商品时代,一种全新的“卖水人”生意悄然袭来:第三方虚拟商品服务商。

帮卖会员卡、网店代运营、搭建线上平台等,这些都是虚拟商品服务商所卖的“水”。

福禄控股作为赛道上唯一的上市公司,它卖水最多、品种最杂,也最受人瞩目。

2009年,福禄网络以游戏充值服务起家,随后,福禄网络开始将触角伸向会员卡、话费、流量包以及礼品卡等业务,企图捕获虚拟商品的巨额利润。

营收模式上,福禄网络主要是以撮合上游虚拟商品供应商的交易,从而赚取佣金。

虚拟商品中间商,这在当时无疑是一块淘金的处女地。

要知道,随着虚拟商品渗透进人们的生活,线上泛娱乐充溢着亟待满足的消费需求,比如有的人不在视频APP官网充值vip,而选择向代理商购买会员卡,因为后者有高额的折扣。

所以这块肥肉被叼进嘴里后,自然而然就把自己吃成了“大胖子”。2019年,仅文娱领域这一项就给福禄网络创造了1.3亿的营收,斗鱼、腾讯、网易、爱奇艺、喜马拉雅等知名企业都是它的客户。

福禄网络风头一时无两,次年顺利赴港上市。

除了抽佣的主业之外,福禄控股还专注在下游渠道商身上下功夫,包括电商代运营、搭建虚拟商品电商交易平台、精准营销、用户拉新促活、以及其他的IT解决方案。

这些业务的共性是基于SaaS模式,虽然还是向虚拟商家“卖水”,但收费不再通过抽佣,而是根据个案情况收取费用。

也就是说,福禄控股主打招牌从撮合交易转向了全面的增值服务。

其中脱颖而出的就有网店代运营服务,财报数据显示,从2020年开始,这项业务突然爆发,由上年的0.01亿元飙升至0.23亿元。

福禄控股自成立起直至2020年3月31日,910 家虚拟商品提供商、1450 个虚拟商品消费场景、累计4.6亿消费者、2.2 万种以上的虚拟商品、128.15 亿元的GMV……这些数字无一战不登峰造极,无一不震撼人心。

曾经为了争流量赛渠道面红耳赤,今日却被一个卖水商捷足先登,大家接受了一个事实,那就是第三方虚拟商品服务商的时代已经来临。

的确,根据弗若斯特沙利文的资料,福禄在第三方虚拟商品及服务平台运营商中独孤求败,但事情没有想象得那样美好。

据报道,主流视频平台曾先后针对代理商进行涨价,代理商们的抽佣空间日益减小。

2、增收不赠利

事实上,福禄控股的业绩初现颓势。

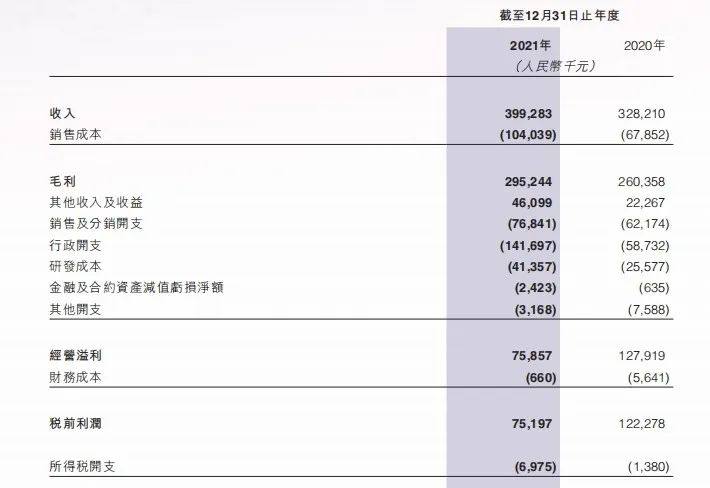

财报了解到,公司的总营收一直在稳步攀升,近三年数据分别为2.42亿、3.28亿、3.99亿元; 但毛利率下滑更令人担忧,而税前利润从2020年的1.2亿骤降至0.75亿元,可见其增收不增利的取向。

细看成本端,才上市第二年就有了大幅抬升。

销售及分销开支由2020年的人民币6217万元增加23.6%至2021年的人民币7684万元,财报解释,主要由于营销开支增加。营销开支由2020年的人民币5285万元增加4.8%至2021年的人民币5537万元,是由于公司向若干电子商务平台支付更多广告费用,以加强促销福禄在该等平台销售的数字商品。

人员成本控制得也不够好,工资及福利开支由2020年的人民币669百万元增加63.5%至2021年的人民币1095万元,反映出了雇员结构的变动及工资率的调整。

再看糟糕的现金流数据。

贸易应收款和预付款这两项都是成倍增加,尤其是贸易应收款项及合约资产增加人民币1.5亿元,财报解释是由于应收第三方游戏相关数字商品及服务平台运营商的服务费增加。

总的看来,虽然福禄控股掌握了细分赛道的制霸权,并且短期内营收还能扛得住,但实际上其成本和现金流控制已经出现了大问题。

其实对于这个顶着中国第三方虚拟商品服务商头衔的公司,其卖卡模式并不被业内多数人看好,有人表示,“代理商与上下游的合作,在这个生态圈处于弱势那一方,因此要具备很强的抗风险能力。”

这就是为什么福禄控股一直寄希望于摆脱单纯的赚取利润差的模式,而将所谓的SaaS个性化服务视为转型的救命稻草。

但牛刀财经认为,关键问题是,短时间内客户还无法形成为虚拟商品服务买单的习惯。

一项心理学研究显示,实体商品比虚拟商品更能给人们带来一种心理所有权,所以人们更愿意花钱买实体商品。

“实体商品比虚拟物品更容易去直接拿起、触摸以及操控,因此更容易带来快感。”

这也预示了像福禄网络这样提供虚拟商品服务的公司,并不能给消费者带来更多的价值。

实际上,心理预期的不平等只是加剧了危机的出现,即使没有这个因素,做虚拟商品的服务也会出问题,因为根本原因出在了商业网络的不成熟。

得益于轻资产高周转的行业特点,虚拟商品的经销业务刚起步时,的确是一个门好生意。

就像福禄控股CFO茅峰说的,行业每年GMV的平均增长率高达15%、净利率保持在 30-35%。服务商本身无存货、无物流、无配送、无线下门店、无重大基础设施投入。

但一边是高度的灵活性,一边则是近乎于零的退出成本,这使得企业在如何留住用户上,十分考验成本和运营实力。

因为如今的虚拟商品氛围,远远无法形成丰富的品类网,它们还不能像健康、财富一样,人们一旦退出这个交易网就要付出难以估量的代价。虚拟商品仍是摸着石头过河,商家今天签的合作协议,谁也不保证明天能维持。

只有到了不得不为虚拟商品付费的程度,福禄控股这样的虚拟“卖水人”,才算真正的闯关成功。

而随着国内虚拟商品市场活跃、竞争激烈,类似福禄控股的公司还会不断出现,中间那些尸骨,便成了虚拟淘金路上的铺路石。