文|赶碳号

一年一度的SNEC盛会开幕在即。

光伏,在过去的一年多时间里经历了前所未有的全行业都赚钱、赚大钱的黄金年代,无论是光伏主材,还是辅材、设备。

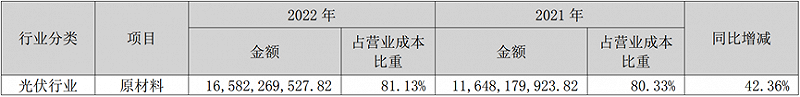

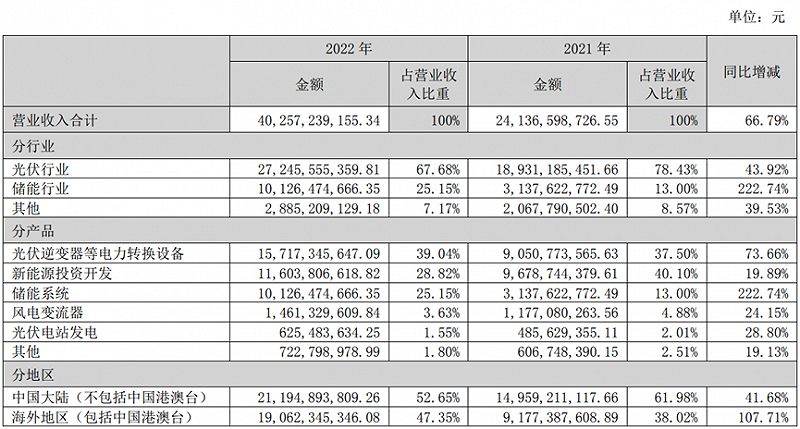

逆变器带头大哥、多年以来的股市大白马——阳光电源2022年业绩亮眼:实现营业收入402.57亿元,同比增长66.79%;归母净利35.93亿元,同比大增127.04%。公司一季度业绩再上台阶,实现125.8亿营收和15.08亿净利,同比分别大增175.42%和266.90%。不过,今年一季度环比上一季度,公司营收和净利增长分别为-30.24%和-1.57%,略有些差强人意。

赶碳号在赞赏阳光电源亮眼业绩的同时,也发现两个重要疑点:

第一个疑点是,阳光电源的存货在营收中占比陡增,高出同行13个百分点,库存商品占比更是高出同行一倍都不止。

第二个疑点是,从2015年到2018年这四年,阳光电源公告的海外销售数据,与海关出口数据高度一致。但是最近这四年情况陡变,剔除海外产能以及储能系统出口因素,阳光电源公告的海外销售数据,远远高出了安徽省全省的逆变器海关出口数据。

01、存货与库存商品,为何远超同行?

最近,有多位阳光电源的投资者通过深交所互动易平台向公司提问。其中,有投资者担心阳光电源的高额原材料与库存为电池,从而影响到企业未来业绩。对此,公司也都作了回应。

赶碳号首先需要搞明白的是,阳光电源的高存货、高库存商品,究竟高到了什么程度?这种“双高”,是行业普遍现象,还是阳光电源一家公司所独有的情况。

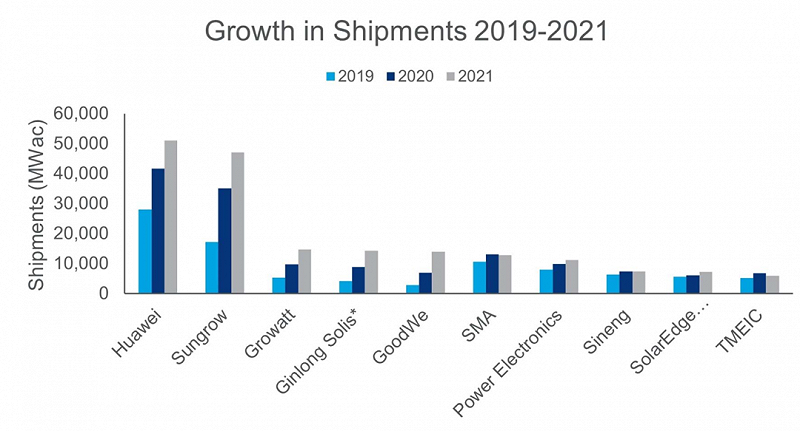

来源:伍德·麦肯兹

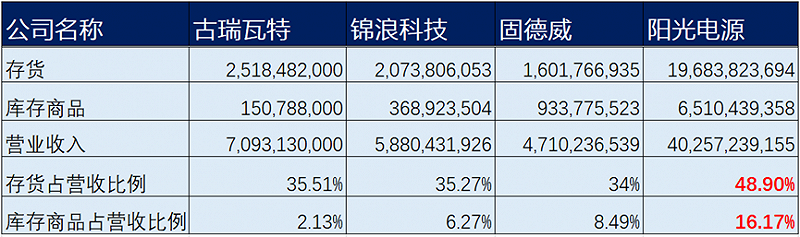

虽然逆变器头部企业在业务类型、产品结构上存在一定差异,但选取古瑞瓦特、锦浪、固德威这个行业出货量的第三到第五名,来与阳光电源进行对比分析,仍具有一定参照意义。

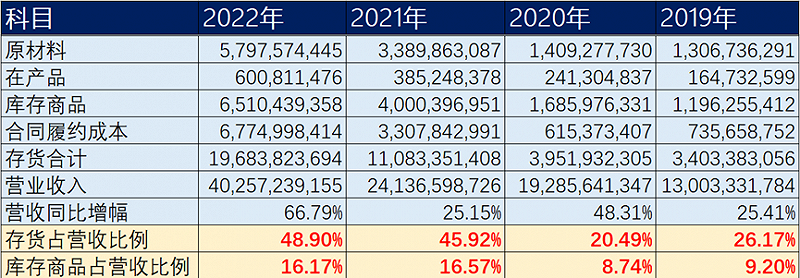

来源:四家公司2022年年报;单位:元

赶碳号经过对比发现,古瑞瓦特、锦浪科技、固德威三家企业2022年的存货占营收比例出奇地一致,均在35%左右。但是,阳光电源的存货占比高达48.9%,高出行业平均水平13个百分点以上。

上述三家样本企业中,又以古瑞瓦特与阳光电源业务、产品结构相似,既有光伏逆变器为主的传统业务,又有储能系统为主的新兴业务。

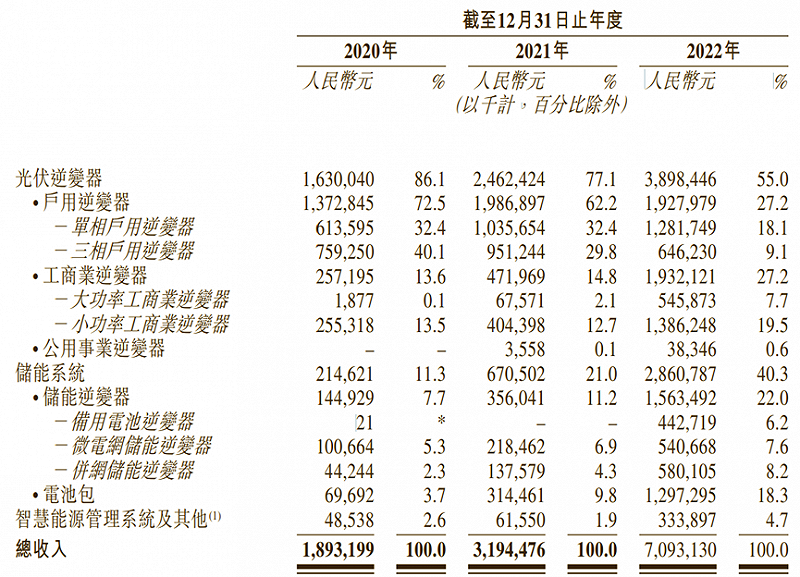

来源:古瑞瓦特招股书;单位:千元

阳光电源2022年年报;单位:元

在库存商品占营业收入比例这个指标上,阳光电源与古瑞瓦特差异巨大:古瑞瓦特为2.13%,阳光电源为16.17%,后者是前者的七倍多。同样,阳光电源的库存商品占营收的比例,与固德威、锦浪的差异,也在一倍以上。

这里要说明的是,阳光电源并不是一家小企业。2022年,公司在创造了400亿营收的同时,同时产成了近200亿的存货、65个亿的库存商品。按理说,以阳光电源多年来头部企业的供应链管理水平,至少在行业平均线之上才说得通,而现实情况却恰恰相反。

当然,分析一家企业,除了和行业比之外,也要可以和自己对比。是否是因为阳光电源这家企业有其自身特点——在采购、运输、存储、销售上有自己独特的生产经营节奏呢?

我们通过公司最近四年的年报,进一步统计分析,结果同样令人失望。

来自阳光电源2019-2022年年报

最近四个财年,阳光电源的存货与库存商品占营收的比例逐年走高。和2020年相比,这两项指标都翻了一倍。

公司营收、利润连年增长的同时,存货和库存商品的绝对金额出现上升是可以理解的,但占比也上升,就有些说不通了。

公司高速增长好像是实现了,但这并不等同于高质量增长。

02、200亿存货,究竟由何构成?

阳光电源的存货,主要有以下三块构成:

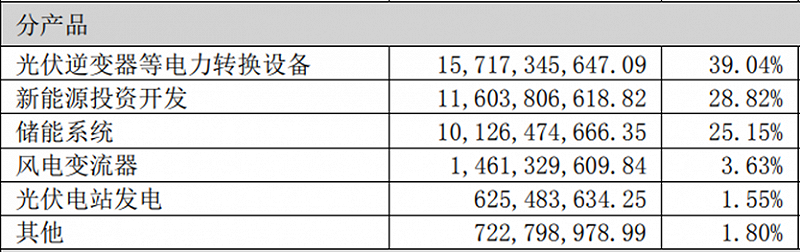

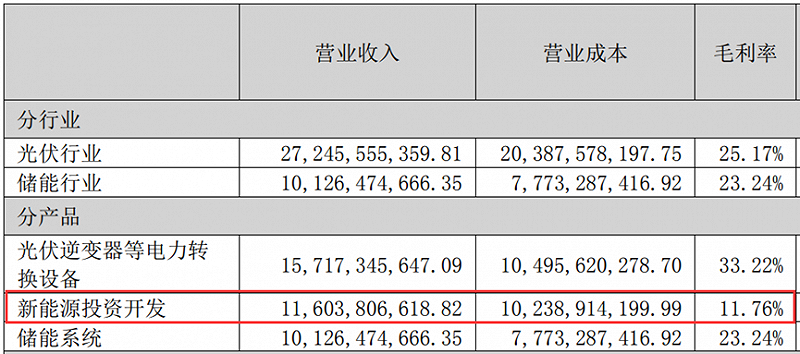

首先,电站开发业务是第一大块。

2022年报中的“合同履约成本”一项,在2019年叫做“建造合同形成的已完工未结算资产”,2020年及2021年叫做“电站项目成本”,可能是一个意思。2021年,电站项目成本从6个多亿猛增到33个亿。2022年,则又翻了一倍,达到67个多亿。

阳光电源2022年年报;单位:元

根据公司年报理解,这块业务大概率对应“新能源投资开发”业务,或由BT、EPC业务构成,毛利率在各产品中最低,只有11.76%。即便毛利已经菲薄,该部分的存货,仍有四个多亿的跌价损失风险。

阳光电源2022年年报;单位:元

第二,阳光电源的”在产品“,即“处在生产过程中的在产品”,较上年同期仅增加了两个多亿。考虑到公司产能扩张,这两个多亿实属正常。

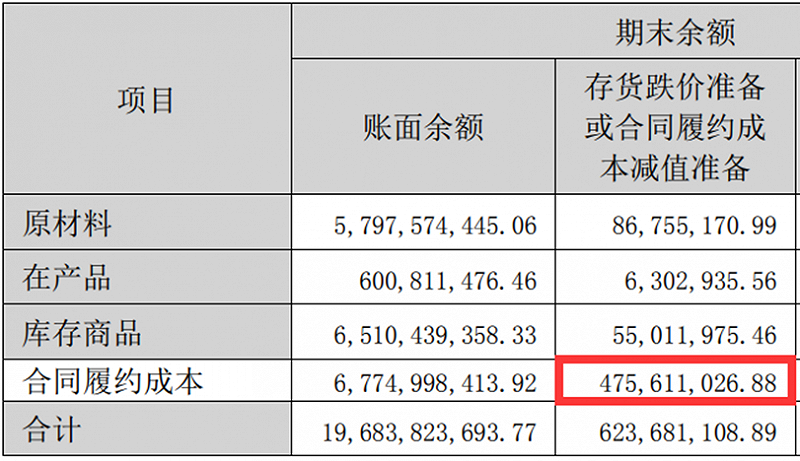

最后,真正让人担心的是阳光电源的原材料与库存商品部分的巨大变化。

公司在2022年的存货较2021年猛增86个亿,除了“合同履约成本”增加34个亿以外,增加最大的还有两块:

一块是“库存商品”65个亿,较上年增加了25个亿,一块是“原材料”58个亿,较上年增加了24个亿。这两项加起来,高达123个亿,较上年增加了49个亿。

阳光电源2022年年报;单位:元

于是,我们在阳光电源看到一个悖论:

一方面,公司毛利率在上升、产品比过去更赚钱了;但另一方面,公司原材料和库存商品在营收中的占比,相比同行和自己的过往,都在大幅增加,好像卖不动货了。

在逆变器行业,如果不考虑原材料市场价格的波动风险,“原材料”与”库存商品”的多寡,对企业的影响无非就是个资金占用与仓储物流问题,时间久一些,也不会造成原材料或库存商品变质。换句话说,光伏逆变器生产出来,就像组件一样,在仓库里放上一两年也不会坏,一样能卖钱,无非就是打个小折而已。

但现在不同了,阳光电源的原材料与库存商品,主要是储能产品。

赶碳号得出以上这个结论,是因为公司通过互动易承认了:

“公司2022年存货增加的第一个原因是储能业务快速增长,应对市场需求,备货增加,但2023年起碳酸锂价格快速下跌带动电芯价格回落,公司储能电池备货已大幅下降,目前处于合理库存水平;第二个原因是公司新能源投资开发业务重点发力家庭光伏市场,开发项目增加,备货增加;第三个原因是新能源投资开发业务中部分地面电站项目仍在建设期。存货减值计提已严格按照减值准则,充分评估计提。“

“储能业务“,是公司存货增加的第一个原因,”家庭光伏市场“则是第二个原因。实际上,后者其实就是户用储能逆变器,除了逆变品之外,当然也包括了电池、电芯。

03、高价碳酸锂的接盘侠?

最近,阳光电源在回答投资者提问时表示,公司储能业务坚持无电芯战略,即“除了电芯外购外,PCS、PACK、EMS、BMS都是自己研发生产……电芯涨价会对公司储能业务毛利产生负面影响。”

换句话说,阳光电源的电芯全部外采。公司认为,近期碳酸价格暴跌,对公司储能业务毛利反而是利好。

但是,正如投资者所担心的,公司2022年近58亿的原材料存货和65亿的库存商品,两项加起达高达123亿,如果其中的大部分,是储能电池或电芯呢?

自2019年到2022年11月,在一年半时间里,电池级碳酸锂从3.8万元/吨暴涨到59万元/吨,狂飙了15倍。但是今年初以来又一路暴跌,不到半年就跌破20万/吨,目前企稳反弹到25万元/吨左右。

而阳光电源的原材料与库存商品大幅增加的时间段,几乎是“精准”覆盖了2022年高价碳酸锂周期。

数据来源:百川盈孚、Wind

如果阳光电源的123亿存货大部分为电芯、电池的话,那么,坚持无电芯战略的阳光电源,其储能产品的成本结构中,电池的占比能达到多少呢?这可能是判断存货对于公司财务影响的关键。

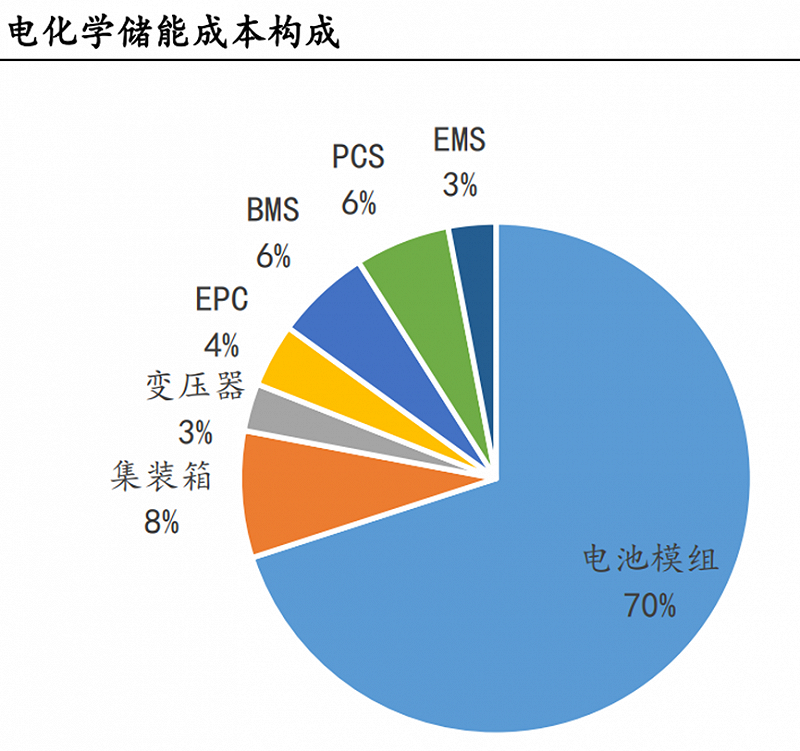

储能电池系统由电池组和电池管理系统两部分组成。电池组是整个储能系统中成本占比最高的部分,约占 70%。

资料来源:中国能源研究会

根据以上报告,电池在储能系统成本结构中占比70%。去年,在锂价50万元/吨以上时,电池成本在储能系统中的占比一度高达80%。截至上月底,储能电芯均价已跌至0.66元/Wh,相比此前的价格高点已经降低了33.7%。

也就是说,如果阳光电源的58亿原材料存货和65亿库存商品存货中,假设其中70%属于电池或储能系统产品的话,那就相当于,阳光电源手上有40亿的电池原材料存货,以及45亿的储能系统存货。

在储能系统这个库存商品中,70%成本为电池,则对应约32亿的电池。和原材料两项加起来,约70亿。这70亿的电池,从前期价格高点,已经跌价24亿!而2022年,公司的净利润还不到36个亿。

另外,2022年阳光电源共采购原材料近166亿,比2021年增长49.34亿。巧合的是,2022年,阳光电源的原材料存货与库存商品存货,较2021年也恰恰多出了49亿多,其中原材料库存增加了24个亿,库存商品增加了25个亿。

阳光电源2022年年报;单位:元

阳光电源公司官微在2022年9月4日报道,公司与宁德时代签署战略合作协议。当时,市场普遍认为,坚持无电芯战略的阳光电源在宁德时代支持下,将大大减少外购电芯方面的压力。

今年2月,宁德时代推出锂矿返利计划时,电动车企们并没有多少接招。但在”有锂走遍天下“的时代,为了搞定电芯,曹仁贤在2022年2月曾率队拜访宁德。

当时,估计阳光电源做梦也不会想到,自己这个“无电芯战略”的坚持者,到头来反而成了高价碳酸锂的接盘侠。

图为宁德时代董事长曾毓群率队与阳光电源签约;来源:阳光电源官微

04、海外营收之谜

研究逆变器行业,样本和数据一直是个大问题。在很多行业都不会出现的情况,在这个行业却比比皆是。

如,阳光电源和华为,都认为自己是逆变器的行业老大。不同的第三方机构有不同的答案。根据伍德·麦肯兹公布的数据,华为在2021年位列光伏逆变器出货量第一,但IHS Markit认为阳光电源是第一,华为是老二。不仅如此,古瑞瓦特和锦浪,固德威与SMA,两家机构的榜单排名也正好前后颠倒。

搞了这么多年,居然都搞不清谁是老大。这种情况即使在光伏行业也极少见。比如光伏组件企业,头部几家出货量相差无几,一年到头也都能排出个次序来,各家企业对于统计结果也都接受。唯独逆变器出货量,你排你的,我排我的,你按GW来统计,我则按台数来统计。

正因逆变器行业“贵圈有点乱”,去年8月,赶碳号开始关注逆变器企业海外销售数据问题,采写了一系列文章,也在市场中引发了一些反响。

当然,“瑜可掩瑕”。

过去一年多来,欧洲、南美光伏装机与户储高速增长,一些逆变器企业在2022年把握住了市场机会,通过自身高速发展,有效解决了历史上的“欠账”或”透支“。

然而,正当一些已完成IPO的逆变器企业的海外销售数据回归正常的时候,阳光电源的海外销售数据与海关数据之间,反而出现了较大差异。

阳光电源2022年年报;单位:元

回顾阳光电源年报,每年都会公布逆变器的海外出货量。

比如,公司2021年全球发货量47GW,其中海外29GW;2020年全球发货量35GW,其中国内13GW,海外22GW;2019年,公司全球出货量17.1GW,其中国内8.1GW,国外出货量9GW。

唯独2022年,阳光电源没有公布逆变器海外出货量,有些令人意外。

虽然没有公告,但仍然可以计算得出来。

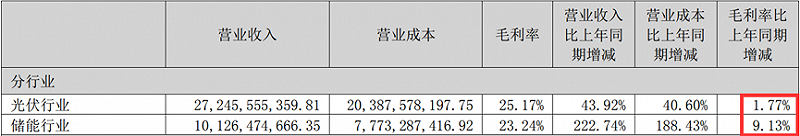

先说大数,阳光电源2022年海外营收总共190亿。

上月底,公司在接受投资者调研时表示,“公司储能业务在海外的收入占比会更高一些,大概占60%以上。”以此测算,公司储能系统海外收入约在60亿。

也就是说,公司2022年在海外的逆变器收入约在130亿左右,其中包括了光伏逆变器和风电变流器。按公司海内外营收比例,假设风电变流器的14.6亿中有7个亿来自海外。那么以此测算,阳光电源来自海外的光伏逆变器收入,大约在123亿。

2022年,阳光电源的光伏逆变器全球出货量77GW,收入157.17亿元,单价折合0.20元/W。这样计算下来,123亿的海外光伏逆变器营收,将对应61.5GW的海外逆变器出货量。

2021年,阳光电源光伏逆变器的海外出货29GW(其中海运在途4GW),海外出货量占到公司当年总出货量的61%。而2022年,阳光电源光伏逆变器的海外销售占比,已经高达近80%。

当然,阳光电源的光伏逆变器海外出货陡增,貌似也是可以理解的。公司在年报中披露,“公司海外的印度生产基地和泰国工厂产能已达25GW”。

在2021年年报中,阳光电源披露,“公司海外的印度生产基地产能已扩充至10GW,同时,报告期内泰国工厂10GW 投产。”赶碳号理解为,印度10GW已达产,而泰国工厂刚刚投产。这样计算下来,2022年公司在海外又新增了5GW产能。

这25GW的海外产能,即使满产,年销售额也不过50个亿。扣除这50亿,阳光电源在中国本土生产并出口的光伏逆变器,应该在36.5GW,对应约73亿的出口额。

阳光电源的注册地在安徽省。根据中国海关统计数据,安徽省2022年全年出口逆变器为51.89亿元。阳光电源的光伏逆变器的本土出口,比安徽省全省还多出了21个亿。

当然,如果阳光电源25GW的海外产能未能实现满产的话,这个数据缺口将会更大。

阳光电源海外营收与海关数据对比

赶碳号对阳光电源自2015年以来至今、总共8个财年的海外营收情况与中国海关出口数据进行了对比。

测算的逻辑如下:

第一列:会计年度;

第二列:海关数据为所有注册在安徽省的企业的逆变器出口;

第三列:阳光电源的逆变器海外出货量,除2022年未公告外,均为公司公告;

第四列:阳光电源公告的每年的海外营收数据;

第五列:考虑到阳光电源近年来储能业务发展迅速,这块业务的海外营收需要剔除。但公司并未披露海外储能销售占比,只能以公司披露的海外营收占比进行测算;

第六列:公司自2010年之后在海外建设有逆变器产能,按公司逆变器当年度的单价计算而来;

第七列:分子是海关数据,分母是公司公告的数据,以及海外营收剔除海外储能、海外逆变器产能之后的部分。

通过以上测算,不难看出,公司2015-2018年这四年,海外营收与海关数据偏差较小,而最近四年,偏差较大。

这些变化,仅仅通过海运在途或者海外经销商提前备货等理由来解释,是不具备说服力的。

随便举个例子,以2020年为例,公司海外光伏逆变器出货22GW,以当年的市场行情,应该在45亿左右。然而,公司海外营收为66亿。试想,以2020年的阳光电源,当年需要在海外做什么生意,才能做到剩下的20个亿呢?公司当年的储能业务,国内外加起来总共才11.68亿。