文|子弹财经 王亚静

编辑|蛋总

美编 | 倩倩

审核 | 颂文

继保利发展、保利联合、中国海诚之后,保利集团即将打造自己的又一个A股上市公司。

日前,中轻长泰(长沙)智能科技股份有限公司(以下简称:中轻长泰)向上交所科创板递交招股书,华泰联合证券为独家保荐人。

据悉,中轻长泰是保利集团下辖中国轻工集团有限公司(以下简称:保利中轻)的子公司,公司主营业务为智能制造系统和智能仓储物流系统的研发、设计、制造、销售和服务,也就是为客户打造“智能工厂”。

根据《中轻集团混合所有制改革总体方案》规划,到“十四五”期末保利中轻将力争新培育打造3-5家上市公司,届时保利中轻旗下将拥有4-6家上市公司。

中轻长泰披露的资料显示,保利中轻旗下目前仅有中国海诚一家A股上市公司,也就是说,中轻长泰的上市成功与否不仅关系自身命运,还承载着保利中轻的上市任务。

不过,虽然背靠保利集团,但中轻长泰的上市之路并不轻松。7月22日,递表不足一个月的中轻长泰收到上交所问询函。11月10日,中轻长泰回复了问询函。

在此之后,中轻长泰能否敲开上交所的大门,仍然是个未知数。

1、外部股东突击入股,估值12亿

实际上,中轻长泰最早并非由保利集团设立,中间几经周折。

据悉,中轻长泰的前身长沙长泰输送包装设备有限公司(以下简称:长沙有限)成立于1998年,由长沙设计院和长沙设计院的14名员工共同设立。

由于长泰有限设立时的主管机关国家轻工业局于2000年12月予以撤销,2000年12月至2009年9月,其实控人变更为海诚总院,海诚总院此后重组并入中轻集团,中轻集团又于2017年被整体无偿划转至保利集团。

至此,中轻长泰才成为保利集团的一员。

而这次冲击上交所并非中轻长泰第一次尝试上市,2009年,长泰有限曾变更为股份有限公司,目的就是为申请首次公开发行股票并上市。不过,最终并未成功。

本轮IPO前,中轻长泰又经历了一轮混改,引入外部股东。

2022年3月,长泰智能(中轻长泰改制前的前身)股东长沙昂亥、长沙角徵、14名自然人(以下合称“转让方”)向昌隆泰世、雨花盛世、刘想成(以下合称“受让方”)转让长泰智能7.5855%股权。

受让股权之后,刘想成持有公司1.0353%股权,超越公司董事长简泽丰持有的1%股权,一跃成为公司的第一大自然人股东。

图 / 中轻长泰招股书

面对外部投资者的突击入股,上交所要求中轻长泰说明,刘想成、昌隆泰世和雨花盛世及其权益持有人与中轻长泰董监高及关键人员、客户、供应商是否存在关联关系、股份代持或其他利益安排。

对此,中轻长泰一一否认,并明确刘想成不存在客户及供应商处任职的情形。但至于刘想成的相关履历资料,招股书并未披露。「子弹财经」试图向中轻长泰方面了解刘想成的更多情况,但截至发稿仍未获回复。

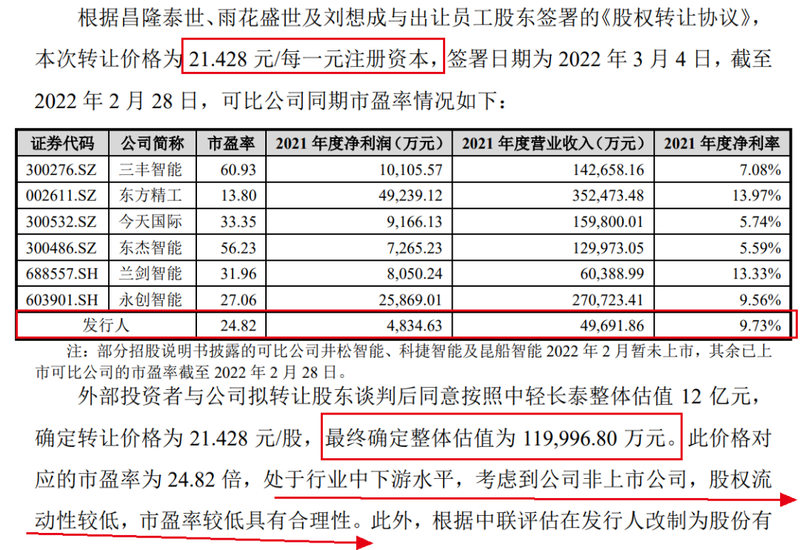

除此之外,上交所要求中轻长泰说明,本次转让价格是否公允?

「子弹财经」注意到,中轻长泰转让公司股权时确认估值的市盈率明显低于行业可比公司。

中轻长泰回应上交所资料显示,刘想成等外部投资者收购公司股权时,转让价格为21.428元/每一元注册资本,整体估值约为11.9997亿元,此价格对应的市盈率为24.82倍。

图 / 中轻长泰回复上交所问询函资料

同期,同行业可比公司永创智能、今天国际、东杰智能、三丰智能等公司的市盈率处于27.06倍至60.93倍。

中轻长泰表示,考虑到公司为非上市公司,股权流动性较低,市盈率较低具有合理性,此次转让定价具备公允性。

但值得注意的是,中轻长泰明确,本次转让时,已临近公司改制为股份有限公司并申报本次发行上市。

也就是说,中轻长泰转让股份时虽未上市,但已经有了上市准备。既然如此,再以如此低的价格转让股权,是否合适?

对此,「子弹财经」试图向中轻长泰方面询问,但截至发稿仍未获回复。

2、与供应商“大戏”不断,泄密风险仍存

无论是在中轻长泰的业务发展,还是引进外部投资者的过程中,有一家供应商的名字不容忽视——音飞储存。

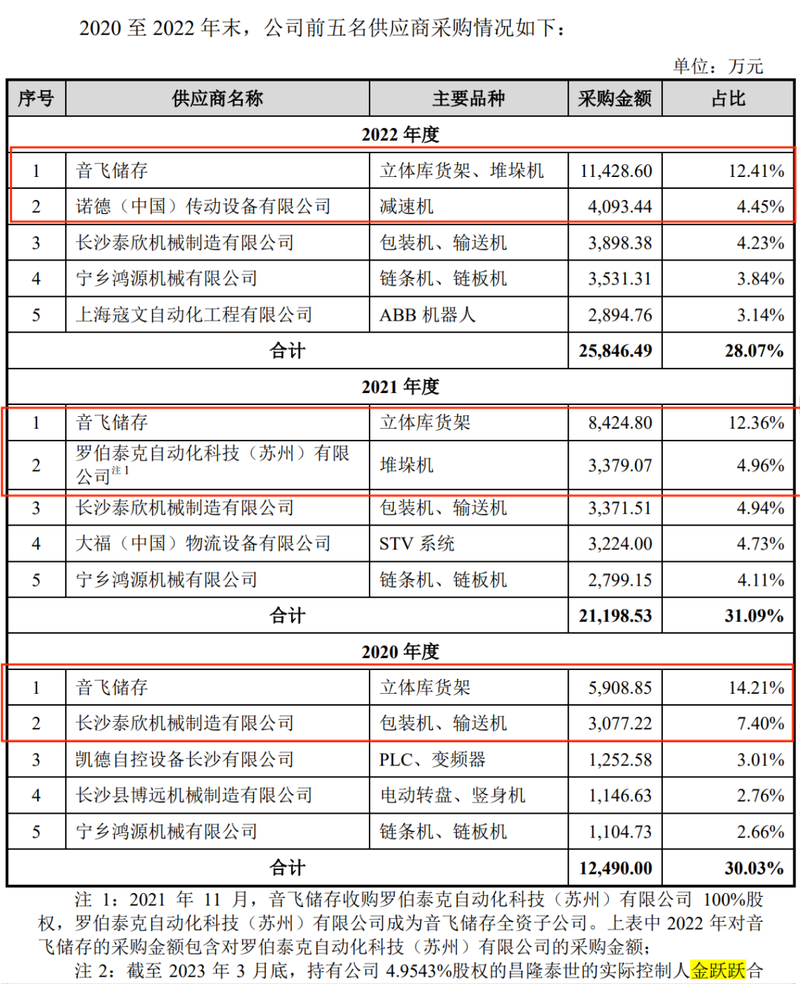

招股书显示,2020年-2022年,中轻长泰来自于音飞储存的采购金额分别为5908.85万元、8424.80万元、1.14亿元,占比总采购金额的14.21%、12.36%、12.41%。

有意思的是,2021年,中轻长泰的第一、二大供应商分别是:音飞储存和罗伯泰克自动化科技(苏州)有限公司(以下简称“罗伯泰克”),而在2021年11月,音飞储存收购了罗伯泰克100%股权。

在招股书中,中轻长泰2021年对于罗伯泰克的采购金额并未加至音飞储存,若加入,音飞储存的采购金额将“遥遥领先”其他供应商。

这从2022年的采购额中可窥一二。2022年,来自音飞储存和罗伯泰克的采购金额已经是第二大供应商的2.8倍。而2020年、2021年,音飞储存的采购额分别是第二大供应商的1.9倍、2.5倍,音飞储存已经牢牢占据了中轻长泰第一大供应商的位置。

图 / 中轻长泰招股书

这样一位重要的供应商,如今与中轻长泰走得更近一步。

2022年3月,在中轻长泰引入外部投资者的过程中,昌隆泰世收购了4.9543%股权,正式成为中轻长泰的第三大股东。

图 / 中轻长泰招股书

据Wind数据,截至2023年9月30日,昌隆泰世及其实控人金跃跃分别为音飞储存的第二大、第三大股东,合计持有音飞储存23.51%股权。

对此,上交所问询中轻长泰,昌隆泰世入股是否为公司与音飞储存持续合作的附带条件?但中轻长泰对此予以否认。

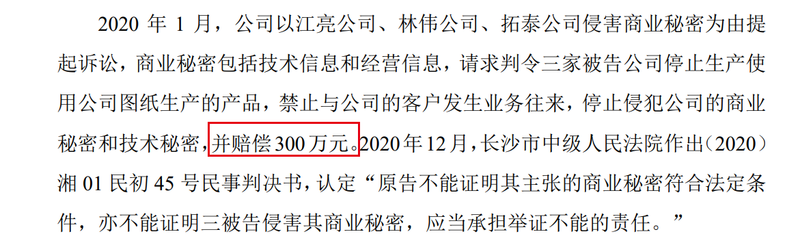

不过,中轻长泰与其他供应商并不像音飞储存般亲密,甚至对簿公堂。

2019年6月,中轻长泰发现江亮公司生产非公司委托的产品,公司对江亮公司责任人提出严重警告并收回图纸;2019年10月,公司发现拓泰公司以林伟公司(其经营团队承接自拓泰公司)的名义接受江亮公司的委托生产相关产品。

这三家公司均为中轻长泰的供应商,2020年1月,中轻长泰以侵害商业秘密为由起诉上述三家供应商,并要求赔偿300万元。

图 / 中轻长泰回复上交所问询函资料

不过,长沙市中级人民法院认定,中轻长泰不能证明其主张的商业秘密符合法定条件,亦不能证明三被告侵害其商业秘密,“应当承担举证不能的责任。”

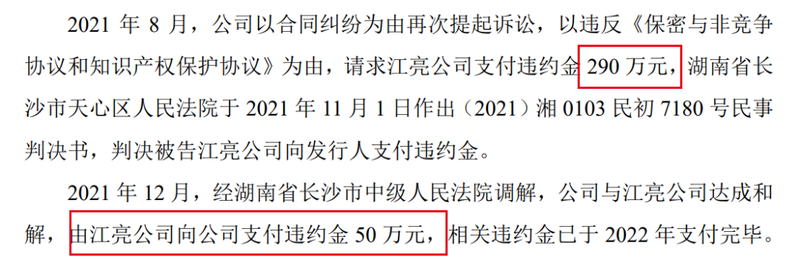

2021年8月,公司调转方向以违反《保密与非竞争协议和知识产权保护协议》为由,请求江亮公司支付违约金290万元,并获法院判决江亮公司支付违约金。

4个月后,经法院调解,中轻长泰与江亮公司达成和解,江亮公司支付违约金50万元。

图 / 中轻长泰回复上交所问询函资料

基于此,上交所质疑中轻长泰,是否存在其他供应商泄密风险,并询问公司是否已有相应内控管理及风险应对措施。

对此,中轻长泰回应称,公司采取了多种内控管理措施防止技术泄密,其中重点提及了,与供应商签署《保密与非竞争协议和知识产权保护协议》。

事实证明,这一方式并没有杜绝供应商泄密,中轻长泰应如何和供应商之间保持良性的合作,仍然是一道难题。

3、业务存隐忧,资产负债率越过“红线”

今年4月,长沙市雨花区宣传部官微“飞梦雨花”发布文章显示,中轻长泰党委书记、董事长简泽丰接受专访时表示,中轻长泰自主研发的全自动浆包包装系统、全自动纸卷包装机、全自动平板纸包装机等全系列物流包装产品,均属国内造纸装备补短板产品、关键产品,达到了国际先进水平,国内市占率超80%,全球市场占有率达30%以上。

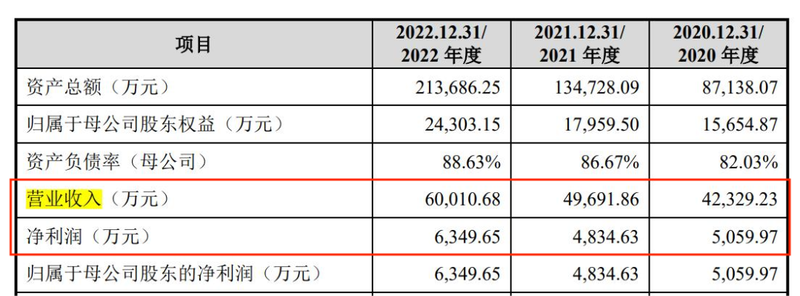

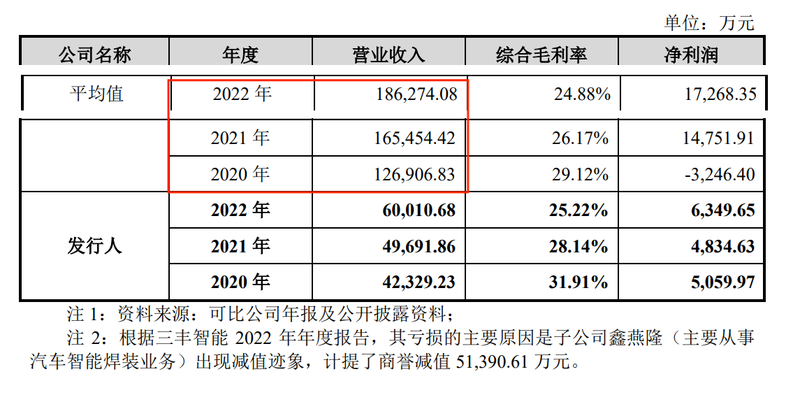

从业绩来看,中轻长泰营收、利润的确呈现出增长趋势。2020年-2022年,公司实现营业收入4.23亿元、4.97亿元、6.00亿元;净利润5059.97万元、4834.63万元、6349.65万元。

图 / 中轻长泰招股书

但放至行业中来看,中轻长泰的规模明显“掉队”。

上述同期,同行可比公司营收平均值为12.69亿元、16.55亿元、18.63亿元。

图 / 中轻长泰招股书

规模之外,中轻长泰的财务隐忧也已经出现。

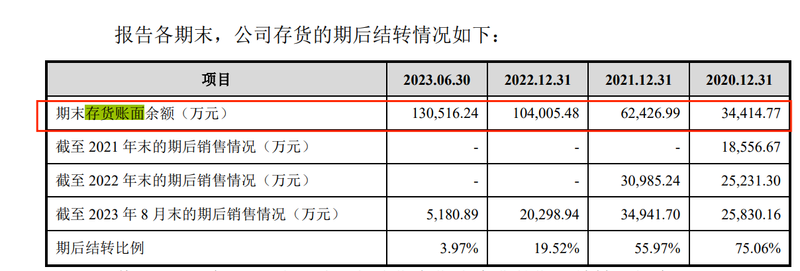

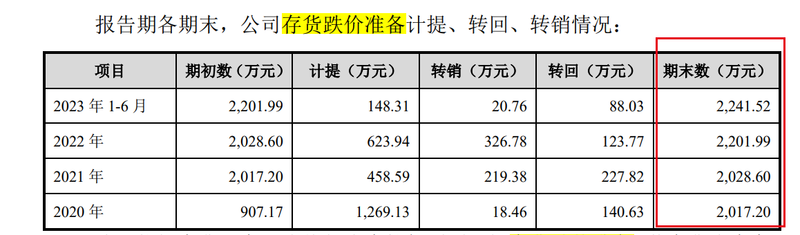

招股书显示,2020年-2023年6月,公司存货账面余额快速增长,分别为 3.44亿元、6.24亿元、10.40亿元、13.05亿元。为此,公司每年都计提2000万元以上的存货跌价准备。

图 / 中轻长泰回复上交所问询函资料

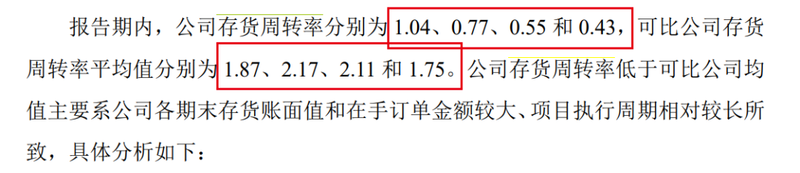

公司的存货周转率也快速下滑。2020年-2023年6月,公司存货周转率分别为1.04、0.77、0.55、0.43,可比公司存货周转率平均值分别为1.87、2.17、2.11、1.75。

图 / 中轻长泰回复上交所问询函资料

存货周转率降低,就意味着资金不能快速变现,自然而然地影响企业现金流。

从数据来看,用来衡量企业流动资产在短期债务到期以前,可以变为现金用于偿还负债能力的流动比率并不算理想。

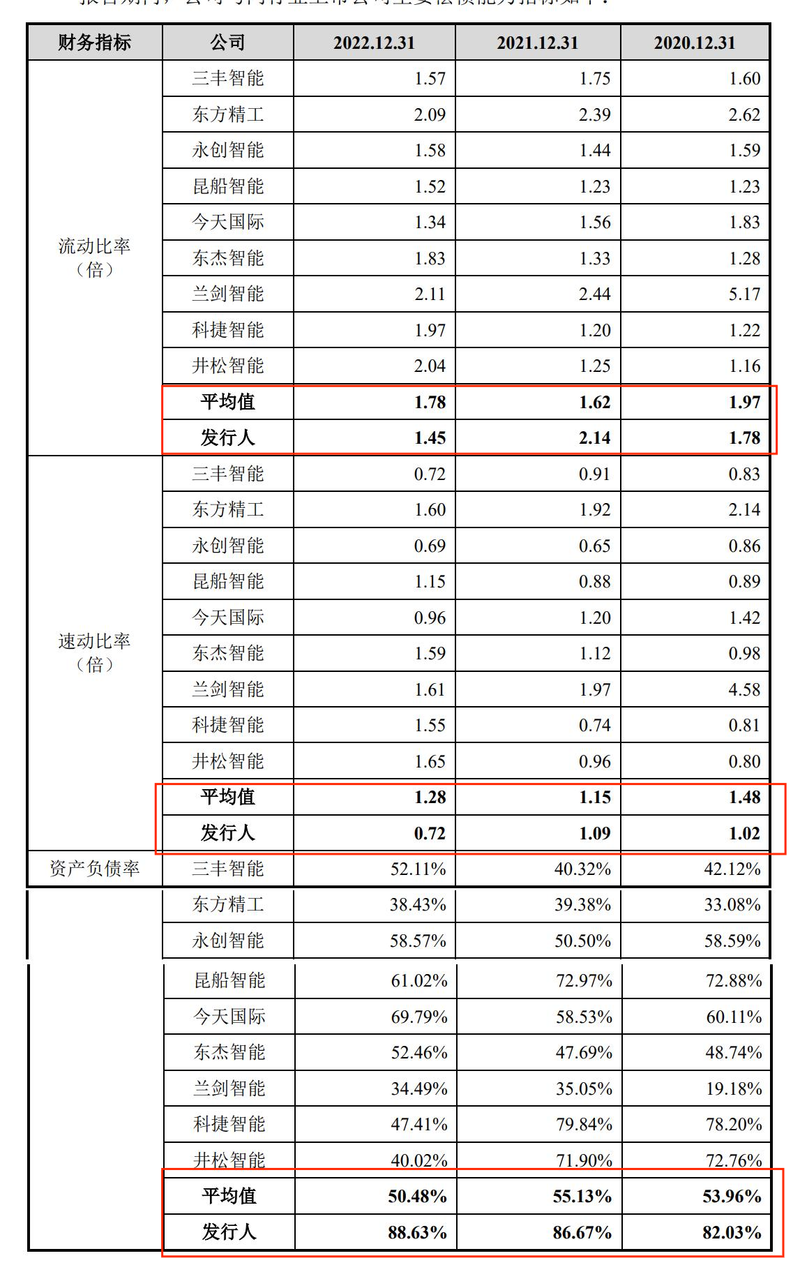

2020年-2022年,中轻长泰的流动比率分别为1.78、2.14、1.45,行业可比公司平均值分别为1.97、1.62、1.78。其中,公司仅有2021年高于行业平均水平,并在2022年骤降。

同期,衡量企业流动性偿债能力的重要财务指标速动比率分别为1.02、1.09、0.72,低于行业可比公司平均值1.48、1.15、1.28。

图 / 中轻长泰招股书

与此同时,企业的资产负债率连年攀升。2020年-2022年,中轻长泰的资产负债率分别为82.03%、86.67%、88.63%,行业可比公司平均值为53.96%、55.13%、50.48%。

2022年1月,时任国务院国有资产监督管理委员会秘书长的彭华岗在国新办举行的新闻发布会上表示,2022年央企资产负债率要控制在65%以内。以此来看,中轻长泰明显已经越过“红线”。

即便如此,身肩重任的中轻长泰还是来到了上交所的门前。只是,能否如愿上市,还需要时间来检验,「子弹财经」也将持续关注。