作者:市值风云 扶苏 安安

前几年,红遍大江南北的电视连续剧《深夜食堂》,让“吃夜宵”这件原本平平淡淡的小事突然变得充满了意义。

对于风云君这只流浪都市多年的单身狗来说,下班之后回家泡上一碗老坛酸菜牛肉面,再配上一瓶冰红茶,一边看电视机一边大快朵颐,不失为生活中的一点“小确幸”。

不过,风云君也曾多次在超市货架前踌躇不定:这回是吃“康师傅”,还是吃“统一”呢......

方便面和包装饮料行业的“孪生兄弟”

岁月是把杀猪刀。遥想当年的风云君,身材是多么均称窈窕,如今体重却已上三位数......

康师傅(00322.HK)和统一(00220.HK),这两个均来自祖国宝岛台湾的食品品牌,多年来一直是超市的“常青树”,常年占领方便面和包装饮料货架,“双雄”地位从被未撼动。

这两个牌子,仿佛一对孪生兄弟,在食品种类上高度雷同:红烧牛肉面、老坛酸菜牛肉面、冰红茶、绿茶、茉莉蜜茶......

两者在包装上也总是极其相似,傻傻的风云君傻傻分不清楚,还以为他们本来就是一家 。

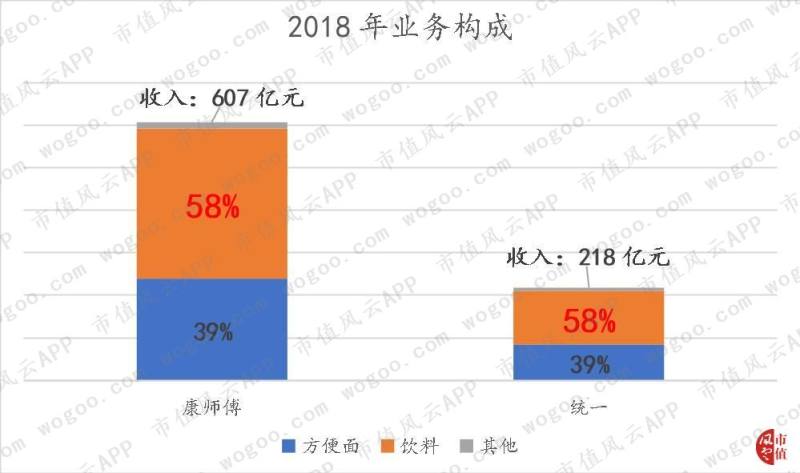

更巧合的是,康师傅和统一的业务构成基本一致。2018年,两家企业的方便面业务均占各自总营收的39%,饮料业务则均占各自总营收的58%。

虽然两个企业都以方便面和饮料的生产和销售为主要业务,但康师傅的营收规模却明显更大。2018年,康师傅的总营收为607亿元,几乎是统一(218亿元)的三倍。

(数据来源:康师傅、统一 2018年报)

虽然营收规模相差较大,但康师傅和统一作为方便面和包装饮料行业的前两大品牌,仍值得我们作一个比较。

2013-2018年,康师傅和统一各自营收的CAGR分别为-3.7%和-1.4%,总体均出现下滑。

在2013-2016年的行业寒冬中,康师傅和统一的营收均出现连续三年下滑,但两家企业受挫的程度却明显不同:其中,康师傅显然更受打击,特别是在2015年,康师傅的营收同比下滑11.1%,而统一仅同比下滑1.7%。

2017年,两家企业走出寒冬,开始恢复增长。2018年,康师傅和统一的营收分别同比增长2.9%和2.2%,增幅相近。

(数据来源:Choice金融终端)

总的来说,康师傅近六年来在营收增速上的表现要逊色于统一,这是为何?

方便面业务

不妨先从康师傅起家的方便面业务开始说起。

2013-2018年,康师傅和统一各自方便面业务营收的CGAR分别为-3.8%和1.5%。2018年,两家企业的方便面业务分别收入239亿元和84亿元,分别同比增长5.7%和3.2%。

其中在2016年,两者的表现迥然不同。当康师傅的方便面业务大幅下滑10.3%时,统一却迎来了8.6%的同比增长。

(数据来源:康师傅、统一 各年年报)

背后的原因在于,这对“孪生兄弟”走的是不同的市场路线。

尼尔森的资料显示,近年来,我国方便面市场的销售额同比增幅明显高于销量同比增幅。这说明,提高售价已经成为方便面行业的普遍趋势。

(数据来源:康师傅、ACNielsen)

如何才能提高售价呢?

显然,对于产品高度同质化、单包价格通常为个位数的方便面市场来说,商家想要直接把售价翻倍是不切实际的,像风云君这样的大众(贫穷)消费者,只会以换个牌子吃的方式表示抗议。

推出口味不同、售价更高的高端方便面产品,以吸引支付能力更强的消费者,是商家的另一种选择。

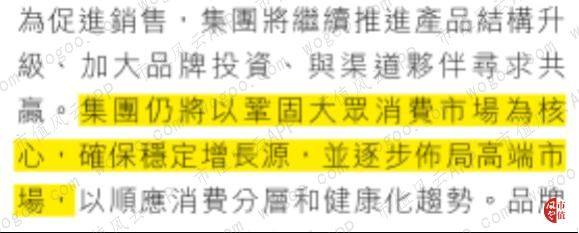

不过,康师傅过去却一直在走平价路线。直到2018年,康师傅还表示“仍将以大众消费市场为核心,确保稳定增长源......”

(来源:康师傅 2018年报)

从毛利率指标可以看到,除了2015年由于棕榈油等原材料价格下跌导致毛利率提高外,2018年之前,康师傅方便面的毛利率维持在30%以下。

(数据来源:康师傅 各年年报)

2018年,康师傅才着手布局10元以上的高端方便面市场,得益于下半年新上市的多款定价较高的方便面,其中包括四季度上市、售价近20元的“Express速达面馆”,康师傅当年方便面的毛利率突破30%。

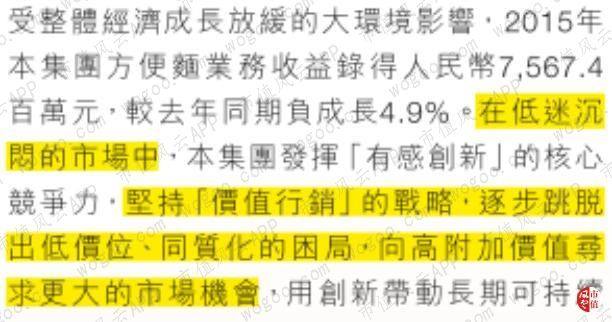

而康师傅的竞争对手统一,早在2015年已明确表示,要逐步跳出方便面市场低价位、同质化的困局,从高价位方便面市场中寻求更多的机会。

(来源:统一2015年报)

根据尼尔森的资料,2015年,统一的“汤达人”系列已成为5元以上高价方便面市场中占有率第一的品牌。

2016年,统一更是一鼓作气,接连推出多款新口味的高价方便面:“韩式辣牛肉汤”和“原盅鸡汤”两只新口味的“汤达人”、售价5元以上的“都会小馆”和“相伴一城”、售价20元以上的超高端系列“满汉大餐”。

可以看出,统一近年来新推出的方便面产品有个共同特点:一款更比一款贵。这让穷矮矬的风云君忍不住兴叹:这下关了灯也吃不起面了。

纵观近几年的财报,统一始终表示要坚持“价值行销”策略。何为“价值行销”?

以2017年报中的陈述为例,统一表示,要继续改善产品结构,留强汰弱,聚焦主力品牌和主力口味,将行销资源投入重点市场,打造强势区域。

2018年,统一在年报中继续表示,要“留强汰弱、聚焦推广升级产品为主轴的运作策略。”

(来源:统一 2017年报)

也许在“价值行销”策略下,穷矮矬且吃不起高价面的风云君,并不是统一最Care的目标客户。

另外BB一句,在谁是目标客户上,统一一贯拎得清。

2016年8月,统一在西南地图推出新品种“藤椒牛肉面”,进入辣口味方便面市场。在“藤娇”品牌受到消费者的广泛好评后,统一在2017年时才把这一品牌推向全国市场。

现在,容风云君多喝几瓶冰红茶来压压惊。

饮料业务

2013-2018年,康师傅和统一各自饮料业务收入的CAGR分别为-3.4%和-3.6%。

与方便面业务类似,两家企业均在2014-2016年步入寒冬期。直至2017年,两者的饮料业务收入才恢复正增长。

2018年,康师傅和统一的饮料业务分别收入353亿元和126亿元,分别同比增长1.6%和1.2%。

(数据来源:康师傅、统一 各年年报)

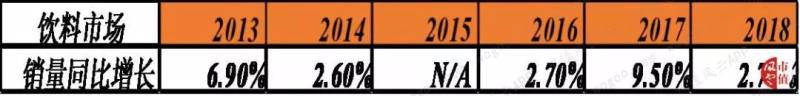

尼尔森的资料显示,与2017年之前整体销量下跌的方便面市场不同,我国的包装饮料市场多年来均为正增长。

(数据来源:康师傅、ACNielsen)

不过,无论是康师傅还是统一,饮料业务总体上均出现下滑。

背后的原因或许是因为近年来市场上的包装饮料种类日益多元化,以及随着人们消费观念的升级,主打“健康”概念的新品种如冷链果汁、益生菌饮料等受到追捧。

而康师傅和统一目前的饮料产品仍以常温保存、耐长途运输的传统包装饮料为主。

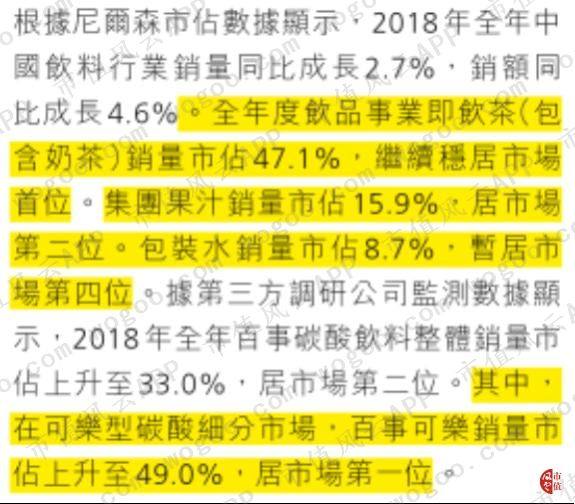

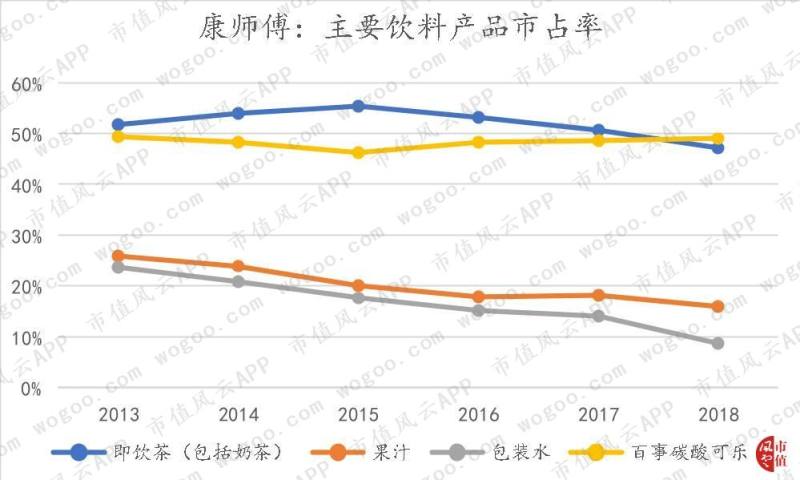

从康师傅主要饮料产品的市占率指标来看,公司从2012年开始代理的百事可乐在可乐型碳酸细分市场保持着近50%的高市占率,市场份额常年第一。

康师傅的茶饮料虽然在2018年仍保持着第一名的份额,但市占率已从2013年的52%掉到2018年的42%。而果汁和包装水的市占率,则从2013年的均为第一名,分别掉到2018年的第二名(15.9%)和第四名(8.7%)。

(数据来源:康师傅 2018年报)

(数据来源:康师傅、ACNielsen)

虽然,康师傅的饮料种类相当齐全,覆盖即饮茶、包装水、碳酸饮料、果汁、咖啡饮料、功能饮料和乳酸菌饮料等。

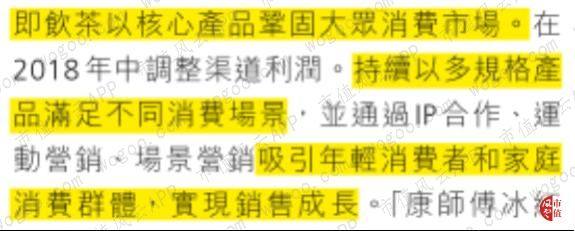

但康师傅仍表示,其饮料业务仍聚焦于满足大众消费需求的核心种类和产品,即以茶饮料为核心。

(来源:康师傅 2018年报)

就包装饮料市场来说,竞争品间的包装、口味等同质化程度较高、产品容易被替代。

多年来,康师傅一直主推冰红茶、绿茶、茉莉清茶等经典产品,并推出多种规格的饮用水以满足大众市场的不同需求,虽然将“大众路线”贯彻到底,却一直未打造出高知名度的中高价新品。

相比之下,将“价值行销”策略同样贯彻到饮料业务上的统一,在推出中高价新品的方面要大胆得多。

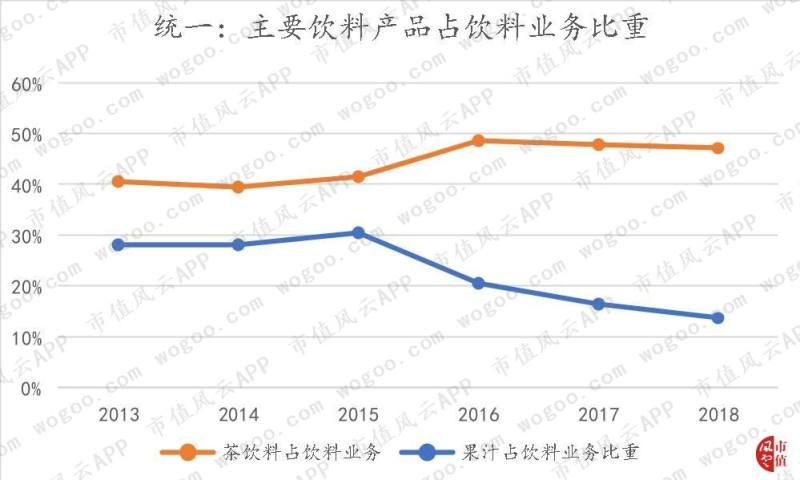

早在2015年,统一推出茶饮料新系列“小茗同学”,抢占定价在5元及以上的茶饮料市场。

也是在2015年,统一的茶饮料收入占饮料业务的比重迅速从40%提高到50%,与饮料业务的第二大产品——果汁产品,在收入占比上逐年拉开差距。

(数据来源:统一 各年年报)

至此我们可以看出,两家企业在业务上采取的是不同的策略:无论是方便面还是饮料食品,康师傅都选择深耕大众市场,统一则早早开拓中高端市场。

而在财务指标上,两者的表现又有何不同呢?

财务分析

1、盈利能力

康师傅和统一不同的产品和定价策略的影响,首先体现在毛利率上。

康师傅的毛利率常年要比统一低出3个百分点。2018年,康师傅和统一的毛利率分别为30.9%和33.5%。

对于饮料业务均占营收过半的康师傅和统一来说,其毛利率主要受到大宗原材料采购价格和产品结构调整的影响。

2017年,受到白糖、PET粒子和纸材等主要原材料价格普遍上涨的影响,走“薄利多销”路线的康师傅全年毛利率同比下降1.86个百分点至29.4%,为近六年来的最低水平。

统一的毛利率则在2015年同比大幅上升4.3个百分点至36.8%,除了由于大宗原材料采购价格下降外,更主要原因的是统一当年上市了多款新口味、定价较高的饮品,包括“小茗同学”、“如饮”和“彩虹瓶”阿萨姆奶茶等。

(数据来源:Choice金融终端)

近年来,两家企业均在不断降低销售费用。2013-2018年,康师傅和统一销售费用的CAGR分别为-5.3%和-5.7%,销售费用率也分别从2013年的29.3%%和21.1%下降到2018年的23.4%和19.5%。

(数据来源:Choice金融终端)

近年来,统一推出的高毛利新品更多,对市场推广力度提出了更高的要求,因此统一的销售费用率一直高于康师傅。

但统一的销售费用率明显下降得更快。随着公司包装饮料业务的日益衰弱,统一也在年报中表明了要“谨慎理财、适当调节销售及市场推广开支”的态度。

(来源:统一 2018年报)

可见,年成不好的时候,大家都在尽量勒紧裤腰带过日子。

在2015年之前,康师傅的净利率要高于统一。2015年开始,统一得益于产品结构中高毛利产品的比例有所提高,其净利率开始超过康师傅。

2018年,康师傅和统一的净利率分别为4.5%和4.7%,均为近六年来的最高水平。

(数据来源:Choice金融终端)

2、运营能力

在运营能力上,两家企业的差距相当明显。2018年,康师傅和统一的现金循环周期分别为-29天和5天。

现金循环周期为负,说明康师傅的回款能力极强,手头总能保留一大笔运营资金。康师傅是如何实现如此高效的运营效率的呢?

(数据来源:Choice金融终端,市值风云)

从各项营运周转指标来看,两家企业最大的差异在于“应付账款周转天数”。康师傅的应付账款周转天数比统一至少长了20天,且仍在不断拉长。

毕竟,作为一家在国内方便面市场和包装茶饮料市场的占有率均达到近50%的行业龙头,康师傅在上游原材料供应商中的话语权毋容置疑。

在存货周转天数上,康师傅也比统一短了10天,2018年,两家企业的存货周转天数分别为22天和33天。对于快消食品行业来说,要与同行拉开这样的差距相当不易。

近年来,康师傅在全国不断开设新仓库,同时减少经销商的数量、增加直营零售商的数量,不断降低通路成本、简化销售渠道,是康师傅存货管理能力之所以高效的重要原因。

(来源:康师傅 2018年报)

3、资产负债率

2013-2018年,康师傅的资产负债率从53.4%轻微上升到55.4%,变化不大。

同期,统一的资产负债率从57.1%大幅下降到39.2%。

(数据来源:Choice金融终端)

过去几年,统一不断降低总负债尤其是流动负债的金额。其中在2016年,统一以12.9亿元的价格出售了所持有的今麦郎的全部股权,所得现金用来偿还了大部分金融负债。

(来源:统一 2017年报)

4、现金流和股东回报

2015年开始,康师傅和统一的自由现金流均转正为负。过去三年,两家企业经营活动现金流净额和资本开支金额的年变化不大,自由现金流状况都已经较为稳定。

(数据来源:Choice金融终端)

在股东报酬方面,康师傅回报股东的意愿总体上明显要高于统一。

2017年以前,康师傅每年支付的股息占当年归母净利润的比重在50%以上。相比之下,统一每年支付的股息占当年归母净利润的比重较为不稳定。

2018年,康师傅和统一分别支付了25亿元和10亿元的股息,分别占当年归母净利润的43%和60%。

(数据来源:Choice金融终端)

结语

康师傅和统一,这两个多年来始终占据超市食品货架的“孪生兄弟”,堪称方便面和饮料食品行业的“国民品牌”。

遥想这些年,一碗方便面和一瓶饮料曾在多少个夜晚填满了流浪在都市的风云君空虚的胃,虽然在风云君从“身材窈窕均称”到“体重上三位数”的转变上也同样功不可没......

好啦,终于写完稿子的风云君打算下班回去后,继续吃泡面、喝饮料。