投稿来源:投资有道

近日,惠州中京电子科技股份有限公司(证券简称:中京电子,证券代码:002579.SZ)公布了《发行可转换公司债券、股份及支付现金购买资产并募集配套资金报告书(草案)(修订稿)》,拟购买珠海亿盛科技开发有限公司(以下简称“珠海亿盛”)的45%股权和珠海元盛电子科技股份有限公司(以下简称“元盛电子”)的23.88%股权,该并购交易将于2019年9月19日由证监会并购重组委进行审核。经我们研究发现,2018年4月,中京电子曾以3.30亿元获得元盛电子55%股权,而此次并购将以2.70万元收购元盛电子剩余股份,不但交易价格较估值存在溢价,而且业绩承诺“形同虚设”。标的公司元盛电子此前两度冲击创业板IPO均被否,还面临毛利率变动异常、政府补助连年增加和研发人员占比较低等问题。此外,报告书中对元盛电子2019年上半年的扣非归属净利润计算错误,信息披露质量令人担忧。

公开资料显示,中京电子是一家主营印制电路板(PCB)的研发、生产、销售与服务业务的上市公司,主要产品包括双面板、多层板、高密度互联板(HDI)、柔性电路板(FPC)、刚柔结合板(R-F)和柔性电路板组件(FPCA)。

根据中京电子发布的《发行可转换公司债券、股份及支付现金购买资产并募集配套资金报告书(草案)(修订稿)》(以下简称“报告书”)显示,中京电子拟以发行可转换公司债券、股份及支付现金的方式购买胡可、张宣东、何波、徐景浩、林艺明、富歌、雷为农、韩於羹等8人持有的珠海亿盛45%的股权,以及新迪公司、华烁科技股份有限公司、中山市立顺实业有限公司、Apple Base Limited、嘉兴市兴和股权投资合伙企业(有限合伙)、元盛科技(香港)有限公司、上海金嵛投资有限公司、北京正达联合投资有限公司、株式会社富国东海等持有的元盛电子23.88%股权。同时,中京电子将向不超过10名投资者定向发行可转换公司债券募集配套资金,募集配套资金总额不超过2.40亿元。

6亿元“两步走”收购标的100%股权,业绩承诺仅要求净利润不为负

据报告书显示,元盛电子主要从事柔性印制电路板(FPC)及其组件(FPCA)的研发、生产和销售业务,而珠海亿盛除持有元盛电子46.94%股权外无其他经营业务,因此本次收购的最终标的公司为元盛电子。

元盛电子曾在2010年9月和2017年10月两次冲击创业板,但分别由于持续盈利能力存疑和关联交易过多而惨遭否决。

根据江苏金证通资产评估房地产估价有限公司出具的评估报告,截至2018年12月31日,采取资产基础法评估结果为结论,珠海亿盛的100%所有者权益账面价值为2065.71万元,评估值为2.45亿元,评估增值2.24亿元,增值率为1085.93%;采取收益法评估结果为结论,元盛电子的100%所有者权益账面价值为3.41亿元,评估值为5.22亿元,评估增值1.81亿元,增值率为53.13%。

经协商,珠海亿盛45%股权的交易价格为1.27亿元、元盛电子23.88%股权的交易价格为1.43亿元,总交易价格为2.70亿元。其中以发行可转债的方式支付交易对价的10%,即2700万元;以发行股份的方式支付交易对价的78.89%,即2.13亿元;以现金方式支付交易对价的11.11%,即3000万元。

事实上,这并不是中京电子第一次收购元盛电子。2018年4月,中京电子的下属企业惠州中京电子产业投资合伙企业(有限合伙)已经通过现金3.30亿元收购珠海亿盛55%股权和元盛电子29.18%股权。本次继续收购珠海亿盛45%股权和元盛电子23.88%股权后,珠海亿盛和元盛电子纳入中京电子的合并范围比例将达到100%,两次交易共斥资6亿元。

而两次收购的估值并不相同,前次收购以2017年9月30日为评估基准日,元盛电子在收益法下的全部股权评估值为4.56亿元,与本次5.22亿元的评估结果差异明显。对此,报告书解释称差异主要源于“前次收购完成后,标的公司下游行业发展趋势良好、标的公司经营情况较好”。

然而在2018年,元盛电子实现营业收入5.56亿元,同比减少24.60%,“经营情况较好”或许有待商榷。

此外,值得注意的是,按交易价格1.43亿元对应23.88%股权计算,元盛电子的全部股权定价为6亿元,较评估值5.22亿元再度溢价14.94%,较账面价值3.41亿元增值76.01%,在估值基础上再次溢价,在并购中比较罕见。

前次交易构成重大资产重组

前次收购时,元盛电子最近一个会计年度的营业收入占中京电子最近一个会计年度的营业收入比例超过50%,构成重大资产重组。但中京电子采用100%现金方式支付,因此无需证监会审核,从而较快获得元盛电子的控制权,并将对方纳入自己的合并报表范围。

对于本次并购,交易对方仅承诺珠海亿盛和元盛电子2019年、2020年的净利润不为负数,此外并未设置其他业绩承诺及补偿安排。报告书称,由于中京电子已取得对元盛电子的控制权,而交易对方均为少数股东、对元盛电子的生产经营并无主导权,基于承担经营风险与经营职权相匹配的原则,交易对方设置上述业绩承诺。

不过,在前次收购中,即使当时对元盛电子拥有主导权,交易对方也并没有提供除净利润不为负数以外的其他业绩承诺。

标的公司毛利率变动异常,或依赖政府补助

据报告书显示,元盛电子的同行业可比上市公司包括弘信电子(300657.SZ)、安捷利实业(01639.HK)、鹏鼎控股(002938.SZ)、景旺电子(603228.SH)、深南电路(002916.SZ)、东山精密(002384.SZ)、风华高科(000636.SZ)和丹邦科技(002618.SZ)。

在与同行业可比公司进行毛利率对比时,报告书对弘信电子、安捷利实业、风华高科、丹邦科技取其FPC类别产品数据,对景旺电子、东山精密、深南电路取印制电路板类别产品数据,而对鹏鼎控股取主营业务毛利率数据。

在2017年和2018年,同行业可比上市公司的平均毛利率水平分别为21.77%和21.44%,而元盛电子各期FPC及FPCA产品合并后的毛利率分别为17.50%和23.67%,元盛电子从落后4.27个百分点一跃变成领先2.23个百分点。

2018年,在可比公司平均毛利率减少0.33个百分点的情况下,元盛电子的主营产品毛利率增长6.17个百分点,直接导致当期元盛电子综合毛利率增加5.56个百分点,并在营收同比减少24.60%的情况下收获了归属净利润同比增加27.63%。

根据2019年上半年的数据计算,元盛电子FPC及FPCA产品合并后的毛利率为23.29%。而上半年风华高科的FPC产品毛利率出现明显偏离、景旺电子未披露细分产品毛利率,在排除风华高科和景旺电子后,同行业可比上市公司的平均毛利率为20.54%,比元盛电子落后2.76个百分点,差距进一步拉大。

另一方面,2015年-2018年,元盛电子计入当期损益的政府补助分别为554.80万元、967.61万元、1041.00万元和1342.93万元,占各期净利润的比例分别为15.61%、21.05%、32.89%和33.24%。政府补助在数值和比例上都连年增加,元盛电子或许对政府补助存在一定依赖。

此外,截至2019年6月30日,元盛电子及其下属子公司共拥有2148名员工,其中有127名技术人员,仅占员工总数的5.91%。然而,高新技术企业的认定标准之一为“企业从事研发和相关技术创新活动的科技人员占企业当年职工总数的比例不低于10%”,元盛电子作为高新技术企业或许有些“名不符实”。

信息披露存纰漏,扣非归属净利润都算错

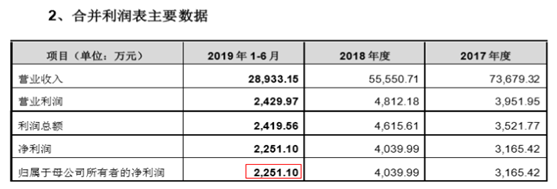

元盛电子合并利润表主要数据

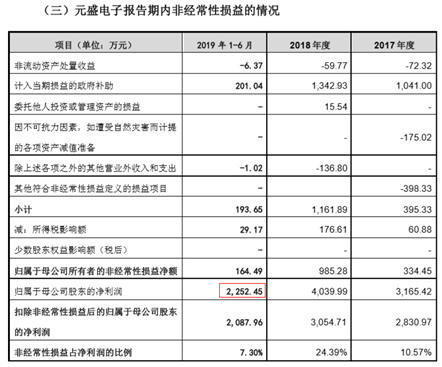

元盛电子的非经常性损益情况

据报告书披露的元盛电子合并利润表主要数据显示,2017年-2019年上半年,元盛电子的归属净利润分别为3165.42万元、4039.99万元和2251.10万元。

然而在披露元盛电子的非经常性损益情况时,报告期内的归属净利润却变成了3165.42万元、4039.99万元和2252.45万元。

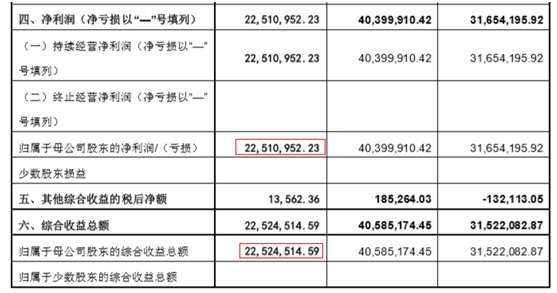

为了弄清是怎么回事,我们仔细研究了元盛电子的合并利润表,发现2019年上半年的归属于母公司股东的净利润确实是2251.10万元,而归属于母公司股东的综合收益总额为2252.45万元(如下图)。

元盛电子合并利润表

也就是说,报告书在计算扣非归属净利润时,误将“归属于母公司股东的综合收益总额”当做“归属于母公司股东的净利润”代入计算,从而得出2019年上半年扣非归属净利润为2087.96万元的错误数据,并在报告书中多处引用。

实际上,按2251.10万元的归属净利润计算,2019年上半年的扣非归属净利润的真实数额应是2086.61万元,虽然两者差距不大,但上市公司在公开信息披露中出现如此低级错误,实在让人无话可说。