本周ETF市场涨幅榜几乎仍由科技类霸占,其中,在半导体的强势行情带动下,半导体50(512760)的周涨幅超过了10%,半导体ETF(512480)、深成长(159906)、500信息(512330)等3只ETF的涨幅超过了5%。

从资金流向来看,近期的证券主题ETF、科技主题ETF等行业ETF受到的资金流入较多,而货币类ETF和创业板相关ETF为代表的宽基ETF则遭到了不同程度的失血。

两只证券主题ETF创下份额新高

2019年四季度以来,A股震荡回调,特别是券商板块,截至12月6日收盘,中证全指证券公司指数自9月份的高点已经下跌了超10%。

越跌越买,券商板块的回调吸引了资金的低位布局。据wind数据统计,截至12月5日,国泰的证券ETF(512880)和华宝的券商ETF(512000)高居近一个月份额增长最多的ETF前两名,分别增长了17亿份和11亿份,且在此期间纷纷创下了份额新高,最高份额分别是133.77亿份和61.35亿份。

如果按照两只ETF近一个月的成交均价0.915元、0.869元粗略计算,证券ETF和券商ETF该区间的资金流入分别达到了15.7亿元和9.6亿元。

“从PB来看,券商板块的机会值大概在1.5倍左右,而目前处于1.6倍的位置,越跌越买是当下布局券商板块非常好的策略。”招商证券非银金融行业首席分析师郑积沙表示。

据了解,证券ETF和券商ETF跟踪的都是中证全指证券公司指数(399975),在市场下跌的压力下,该指数截至12月6日的最新市净率PB跌到了1.57倍,处于19.15%的历史分位点,即这一估值水平比该指数2013年成立以来81%的时间估值都要低,如果再除去2018年股权质押风险暴露的特殊时期,目前的估值接近券商股在历次熊市中的最低水平。

展望2020年,郑积沙认为,驱动券商板块上涨的核心要素主要有两个:市场化政策驱动和流动性宽松,其中自今年9月深改十二条发布以来,2019年资本市场已经重启了一轮市场化改革的新周期,而2020年,流动性宽松将会成为一个重要的变化,一方面,在全球降息潮下,人民币优势凸显将进一步吸引境外资金流入,另一方面,2020年二季度通胀压力缓解后,货币政策的闸门将会进一步打开,而券商的估值又对利率高度敏感。

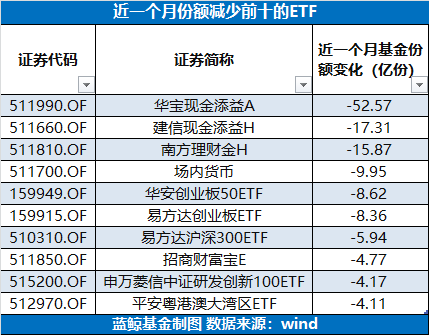

货币类和创业板相关ETF遭较多资金流出

东边日出西边雨,在资金大量涌入券商主题ETF、科技主题ETF的同时,货币类和创业板相关的ETF则遭到了较多资金流出。

据wind数据统计,截至12月5日,近一个月份额净流出的ETF共134只,合计流出份额数170.9亿份。其中货币类产品流出规模占比最大,南方、建信、华宝、平安、招商、易方达等公司旗下的货币ETF缩水明显,合计流出份额约104亿份。

货币类ETF的资金流出其实不难理解,一方面是因为临近年末,资金紧张,投资者急于变现,预计元旦过后便会重新回流;二是因为货币基金的收益率一直处于下行通道,特别是央行降准进一步带动资本市场利率下行,也会导致资金流出转入更有竞争性的产品。

此外,华安旗下的创业板50ETF、易方达旗下的创业板ETF、沪深300ETF等宽基产品也有较大份额流出,同期创业板50、创业板、沪深300指数的涨跌幅分别为3.27%、0.58%、-2.48%。

最新股票型ETF规模排行榜:

(蓝鲸基金 裴利瑞 黄力炎)