(原标题:“A股三兄妹”套现38亿后:高管夺路而逃,业绩诡异巨亏,并购皆是奇葩,达华智能的上市使命已完成?)

2017年12月5日,A股上市公司达华智能(002512.SZ)在没有明显利空消息的情况下,盘中突然跌停,上市公司旋即施展停牌大法,闭门免战。

市值风云于2017年12月发表《并购狂魔达华智能:业务迷局迷离,大股东疯狂套现36亿元》一文,通过梳理达华智能过往经历,质疑达华智能本次停牌重组可能又是像以往在讲故事,而不是真心实意的为上市公司股东着想。

(达华智能日线图,复牌后股价低迷)

时隔大半年后,当达华智能陆续发布了剥离资产计划、购买资产计划以及高管纷纷离职等公告,于是风云君确信,达华智能曾经是一个讲故事的好手,可惜随着时间的推移、监管的趋严和市场的逐步规范,故事可能要编不下去。

本文会深入分析一些要点,看达华智能是如何做到用洪亮的声音向世人宣布自己是故事大王的。

一、往期报道要点回顾

上市公司自2013年起,并于2015年开始加速的股权收购。

其中,自2015年以来,上市公司做出的主要收购如下(本文按收购日期为2015年后,收购价格大于5000万元筛选,读者如对其他收购有兴趣请看我们上篇文章):

1.08亿元收购卡友支付30%股权;

发行股份7.22亿元购买金锐显100%股权(主营业务是电视机主板以及机顶盒);

8330万元收购武汉世纪金桥49%股权;

2.12亿收购江西优码49.02%股权;

2016年达华智能曾琢磨通过非公开发行股票的方式,以43.5亿元收购江苏润兴租赁,后在监管压力下调整方案,以自有资金10亿元收购江苏润兴租赁40%的股权。

2017年达华智能再接再厉,将2家外国公司股权收入囊中。这其中包括马来西亚标的ASN,拥有马来西亚政府授予的截止2027年的网络设施供应者许可证和网络服务供应者许可证,可切入到卫星运营和通信领域。该笔交易约合980万美元或者6500万人民币。

达华智能通过设立香港子公司收购TOPBEST COAST LIMITED100%股权,交易对价为7300万美元或者约合人民币5亿元。目标公司持有“星轨公司”100%股权,后者于2015年12月23日取得塞浦路斯政府授予的排他性使用三条卫星轨道资源的权利。

另外,达华智能在2017年收购了鹏程保险100%股权,交易价格为6500万元。

我们在上篇文章中的第二个要点是,公司实际控制人蔡小如通过股权转让协议以及通过在二级市场减持的方式,累计套现38亿元。

在实控人通过各种方式减持股份前后,达华智能有大量的董监高离开公司。

本文会就先讲这个内容,毕竟这个内容可读性更强,众生之相,皆在其中。

二、夺路而逃的高管

1、蔡氏三兄妹

达华智能的高管离职潮可以追溯到2016年。

2016年3月24日,上市公司发布公告称,蔡小文女士因个人原因辞去董事职务,同时辞去董事会审计委员会委员职务以及公司子公司担任的所有职务。

达华智能的实际控制人叫蔡小如,与公司2016年辞职的董事蔡小文名字非常相像,那两者之间是否有亲属关系?

公开资料显示,2016年辞去公司全部职务的董事蔡小文正是公司前董事长、公司实际控制人蔡小如的“二姐”。

(蔡小如-中山达华智能科技股份有限公司前董事长)

作为公司发起人之一、实控人亲姐的蔡小文辞去上市公司全部职务释放的信号是实际控制人家族或准备逐步退出上市公司。

但这存在两个疑问:第一,尽管蔡小文是实控人的亲姐,但是上市公司一直回避将蔡小文认定为实际控制人的一致行动人。

根据《上市公司收购办法》以及《上市公司监管法律法规常见问题与解答修订汇编》,我们相信上市公司应当不会否认蔡小文作为公司实控人一致行动人的合理性和必要性。

第二个问题在于截止2015年年底蔡小如持有上市公司4.44亿股股份,蔡小文持有上市公司4228万股上市公司股份。2016年3月蔡小文因个人原因辞去了上市公司一切职务。

2016年4月,蔡小如、蔡小文二人的大姐蔡婉婷被聘任为公司董事,2016年9月和2017年1月,蔡小如通过签订两份《股权转让协议》合计套现36亿元。

那么,蔡小文辞去公司一切职务的真实原因,或者我们想要知道蔡小文在离开上市公司后,是否减持过上市公司的股票。

若风云君疑问是真的,蔡小文在2017年或之后减持过公司股票,按达华智能2016年年报,截止2016年底蔡小文并未减持,那么,达华智能公司以及公司管理层应当把蔡小文当做实控人一致行动人看待,披露相关股份变动公告。

颇为有意思的事情是,当蔡家二姐蔡小文离开公司一个月后,从未在上市公司担任高管的蔡家大姐蔡婉婷进入公司并任职董事。从两者的履历看,蔡小文是公司发起人,自达华智能成立到辞职前,一直担任公司董事和高管,远比其大姐更有能力管理好公司。

二者的另一区别是,蔡小文辞职前持有上市公司4228万股股票,而蔡婉婷2016年4月任职后从未持有上市公司股票。

风云君认为,达华智能有必要披露公司发起人之一蔡小文目前的持股数,并将蔡小文认定为公司实控人的一致行动人,随时披露其持股变动,使得信息披露更加透明,增强二级市场投资者信心,并使投资者清楚整体收割细节。

这是上市公司的义务,是投资者应有的权利。

2、高管离职潮

2016年12月21日,达华智能发布公告称公司高管上官步燕因个人原因辞去公司副总裁职务。辞职前持有上市公司908万股股份的上官步燕目前担任卡友支付的法定代表人。

2017年,阙海辉、曾广胜、梁跃进、王英姿四位先后辞任公司董监高职务。

2018年的高管更迭依旧频繁。

2018年4月17日公司公告称,副总裁关静东因个人工作原因辞职,而这位关先生于2017年11月22日才进入上市公司。

2018年5月3日公司公告称,财务总监、副总裁陈开元因个人工作原因辞职。

2018年6月16日,公司副总裁蒋晖、董学军均因个人工作原因辞职。

以上三位高管均是在2016年4月才在公司任职,在上市公司工作刚刚超过2年。

6月28日,达华智能发布公告称,公司实际控制人蔡小如先生辞去了公司董事长职务,仍旧在公司担任董事、战略委员会主任委员等职务。

为了达华智能高管频繁离职的事,深交所还发了关注函询问公司经营是否正常。尽管上市公司表示高管的更迭符合公司战略规划要求,但是达华智能的业绩下滑是不争的事实。

2018年7月14日,达华智能发布2018年半年报业绩修正公告,将公司2018年上半年的净利润预估值由一季报披露的1.93亿元-2.07亿元,下修至亏损2.20亿元-2.34亿元。

达华智能在频繁并购业务后,业绩不升反降,那是否意味着之前的一系列并购并不成功呢?

三、并购标的皆“奇葩”

1、OTT行业代表金锐显

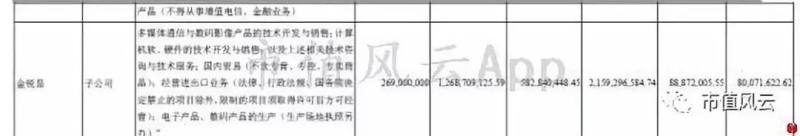

2015年度达华智能与南方新媒体、国广东方达成深度合作协议,并通过重组收购国内领先的互联网电视公司——金锐显,完善客厅之屏,金锐显当年由上市公司发行股份支付7.22亿元购得。

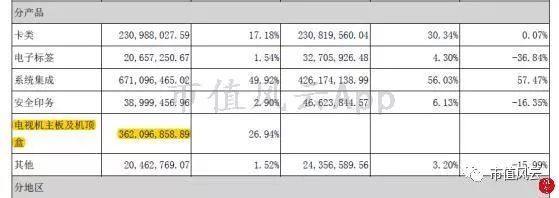

从上述分产品营收构成表上可以看出,2015年达华智能在电视机主板机顶盒业务和系统集成业务上表现较好,其他方面则与上一年持平或者下降。

电视机主板业务的营收贡献全部来自金锐显的股权收购,金锐显当年实现营业收入3.63亿元,分别贡献营业利润和净利润为2674万元和2403万元,利润率大约在7%左右。

2年后的金锐显营业收入上升至21.59亿,2年CAGR高达140%,占营业收入比例高达61.70%,成为达华智能营收支柱。但就其营业利润率和净利润率而言,近22亿元的营收的业务营运利润率只有4%,而利润率3.7%。

金锐显业务出现了利润增长跟不上营收的情况,而这可能还是在业绩美化的情况下发生的。金锐显的主营业务是跟电视机有关,这家与电视机有关的上市公司因为与乐视合作,最后将大量的应收账款作为坏账处理,计提比例高达60%。

金锐显也与乐视网子公司新乐融致新合作,产生应收账款和其他应收款共计2亿元,计提比例仅为15%,远低于毅昌股份的60%。我们只需要进行口算就能知道,如果达华智能按照毅昌股份60%的计提比例,那么当期净利润会减少9000万元,这会造成金锐显当年将由盈转亏。

对于两家相同的上市公司差别极大的会计,笔者发现了一套正面我赢、反面你输的财务魔术:

根据达华智能披露,其对乐视网的应收账款将由债转股处理,债转股后(若股权价值不低于债权价值)达华智能会将之前15%的坏账准备转回。倘若一家经营不善的非上市公司(乐融致新)能够通过发行股份的方式采购商品的话,在笔者看来,各类中小企业不会担心资金周转情况。

而在债转股过程中,乐融致新有3种估值方法:

第一种是根据市场法估值,乐融致新截止2017年底估值为96.60亿元。

第二种是以今年初乐视融资30亿元时的估值120亿进行融资。

在初稿时,乐视网总市值曾跌破百亿。考虑到乐融致新是乐视网的问题公司,风云君曾提及一级市场的投资者或高估了乐融致新的价值。

现实验证了风云君的结论,在国庆节前,孙宏斌以7.7亿元拍下乐创文娱21.8122%的股权和乐融致新18.38%的股权。其中乐融致新18.38%的股权竞拍评估价为3.44亿元。照此计算,此时乐融致新的估值约为18.7亿元,若按照成交价计算,乐融致新的估值将变得更低。

达华智能分得股权份额是按照乐融致新估值120亿估值计算的,并进行转回坏账准备。因此,笔者认为,这是一个正面我赢、反面你输的必胜术。不过,笔者建议达华智能在做三季报的时根据乐融致新最新估值调减资产以合理反应资产的账面价值。

2、金融类业务卡友支付&江苏润兴租赁

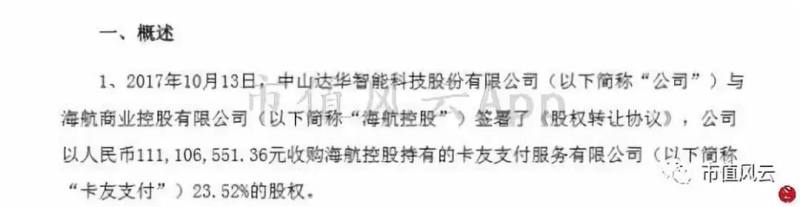

达华智能2015年收购卡友支付30%股权,作为当年公司战略升级的核心,公司试图打造涵盖平台、应用、渠道三大结构的“场景金融”生态链,发展创新型互联网金融业务。

2018年1月4日,达华智能发布拟作价7亿元出售卡友支付100%股权的公告。按上市公司2017年实现净利润合计1.71亿元,上市公司公告称,若卡友支付顺利转让将实现投资收益3.75亿元,为上市公司利润做出巨大贡献。

但需要注意三点:

(1)、上市公司当初收购卡友支付30%股权的时候,可是言之凿凿的称这是公司“战略升级”的核心,却在不到3年的时间里就要被出售。

值得注意的是,达华智能在决定出售卡友股权的3个月前,还在积极的购买卡友股权并且没有按时向投资者披露。

2018年4月14日,在达华智能发布拟出售卡友100%股权公告3个月后,才补充披露其曾在去年10月13日收购过卡友另外的23%的股权。

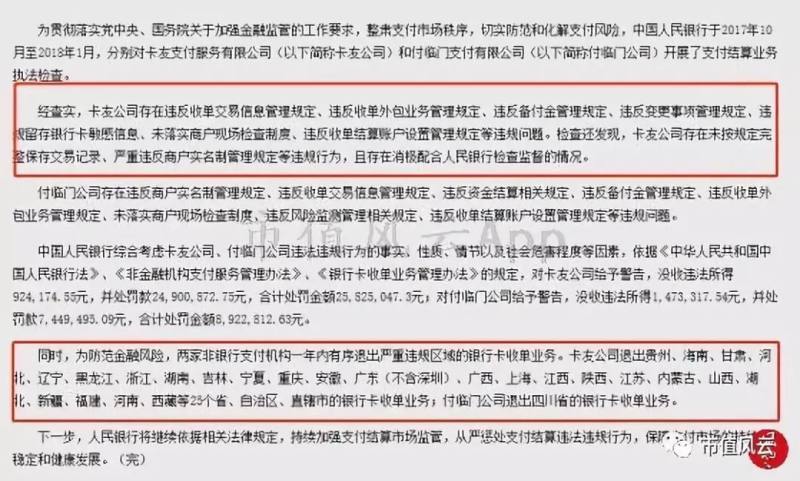

(2)、2018年7月30日,央行官网消息称,综合卡友支付有限公司的违规行为将对卡友支付处罚2582万元,并责令其退出包括上海、广东(不含深圳)在内的25个省、自治区、直辖市银行卡收单业务。

此次整改后卡友仅保留包括北京、深圳等7个省市的银行卡收单业务,业务规模大幅缩减。

达华智能尚未对上述事件主动披露,所以我们不太确定这次处罚是否会影响到卡友的股权转让交易,但是我们相信这项处罚决定一定会影响卡友的估值。

(3)、达华智能另一在金融领域的布局是江苏润兴租赁,上市公司在2016年11月以10亿元收购江苏润兴租赁40%的股权。2018年6月15日达华智能发布转让润兴租赁股权的提示性公告,公告称上市公司拟作价9-15亿元转让其持有的润兴租赁40%的股权。

需要说明的是,当初达华智能在2016年收购润兴租赁的主要交易对手为珠海晟则投资管理中心,其实际控制人为解直锟。本次达华智能试图转让润兴租赁的交易对手仍为之前的交易对手珠海晟则。

值得关注的是,当初蔡小如通过两笔股权转让协议减持36亿元的交易对手珠海植远的实控人也是解直锟。

不过,达华智能对于金融领域布局遭遇挫折是不争的事实。

3、国外业务

达华智能2017年走国际范,进军了海外业务,以5亿元拿下星轨公司。但根据上市公司的披露,目前该公司不存在任何雇员,星轨公司在2017年底之前也未开展任何经营业务。

目前在合并资产负债表上将3条卫星轨位以1.01亿美元(约合6.77亿元)入账无形资产。笔者认为,无论该笔资产的价值几何,至少在最近1-2年不会为上市公司带来收益。

而与之对应的是,达华智能2017年年报显示其有息负债大幅上升,以短期借款看,2017年达华智能短期借款达到23.54亿元,相较于上年上升10亿元;资产负债率也随之上升,由2015年的43.36%上升至2017年的60.25%。

结束语

从上文可以看出,达华智能近些年做出的资产重组大都没有达到管理层预期,并且增加了上市公司的财务负担,但喜欢并购的达华智能目前又在筹划着资产收购。本次重组的标的是新三板创新层公司讯众股份(832646.OC)。

达华智能这次的收购是会像以前那样只见吆喝不见实质吗,还是会一改颓势呢?

笔者手记:

A股投资者应该在铁一般的事实面前,树立正确的价值观和交易理念:一日赌徒,终生赌徒;一次不忠,终生不用。

更何况那些已经屡屡用铁一般的事实证明业绩成色和真实上市目的的上市公司?

在制度和监管不断完善进步、直到完美的进程之中,在对“好孩子与坏孩子”的奖罚未必总能高效及时的时候,我们可以先通过交易自律和人心向背来进行自发奖惩。