作者:透镜公司研究

在营收连降四年、“开源”无门的情况下,翠微股份如今只能靠“节流”的尴尬方式来勉强维持账面利润。

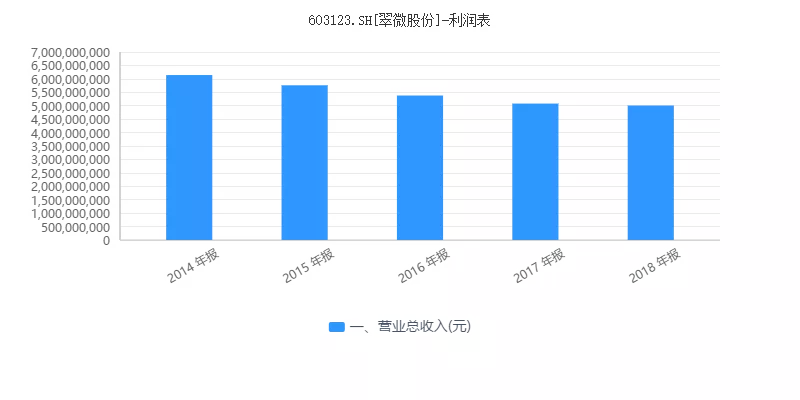

自2014年创下61亿元的收入天花板之后,翠微股份在此后四年的时间里营收持续下降,其2018年的营收险些跌破50亿元大关;不过,尽管营收持续下滑,但四年间翠微股份“勒紧裤腰带”过日子,却仍然有效地保持了其净利润在1.5亿元左右波动。

种种迹象表明,作为当年仅次于王府井的京城第二大百货零售商,曾经风光无限的翠微百货,在当前消费升级和新零售变革的历史背景下,正在经历一场行业内极具代表性的中年危机……

营收四连降被迫勒紧腰带维持利润

翠微股份于上周末发布了2018年年报,该公司去年实现营业总收入50.07亿元,较2017年小幅下降了1.43%;不过,尽管翠微股份的营收同比小幅下滑,但其2018年实现的归属上市公司股东的净利润却达到了1.74亿元,较2017年反而增长了20.91%。

翠微股份为北京海淀区国资委控制的地方性大型连锁百货商场,其主要经营实体为翠微百货和当代商城等。公开资料显示,翠微股份在北京海淀为主的各大核心商圈拥有约7家大型综合百货商场,在京城的商业零售界占有举足轻重的地位。北京商业信息咨询中心数据显示,2016年翠微股份销售额仅次于大名鼎鼎的王府井,在京城占有约 16%的同业市场份额。

透镜公司研究注意到,2018年已经是翠微股份连续第四年经历营业收入的持续下滑,该公司自2014年创下了61.42亿元的营收历史新高之后,便开始走向了下坡路,其2015-2017年的营收分别为57.61亿元、53.80亿元和50.80亿元;2018年,翠微股份的营收更是险些跌破了50亿元大关。

不过,尽管过去四年间翠微股份的营收持续下滑,但其归属股东净利润却只在2016年出现过一次32.51%的同比下滑,其余三年均要么同比持平要么不降反增,其2015年-2017年归属股东的净利润分别为1.66亿元、1.12亿元和1.44亿元。

在营收持续下滑的情况下,翠微股份何以保持了利润的大致稳定甚至是反向增长?

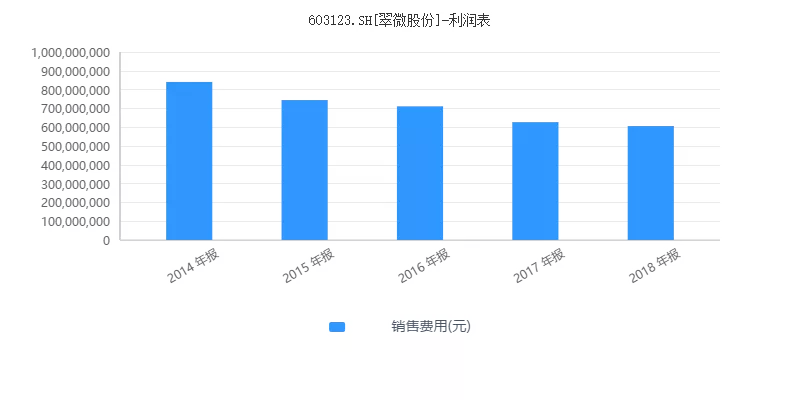

透镜公司研究认为,这主要是翠微股份持续的成本和费用压缩的结果。以2018年为例,虽然该公司当年的营收仍在持续下滑,但其归属股东净利润却反而较2017年增加了3000万元,这主要得益于其销售费用和管理费用的双重压缩:翠微股份2018年的上述两项费用合计较2017年缩减了3824万元。

此外,数据还显示,在营收持续下滑的四年间,翠微股份的销售费用经历了四连降,从2014年的8.41亿元降到了2018年的6.06亿元;与此同时,同期内翠微股份的管理费用同样也经历了四连降,从2014年的2.33亿元降到了2018年的1.72亿元——两费合计压缩2.96亿元,这让翠微股份在营收从2014年61.42亿元一路下降至2018年50.07亿元的逆境中,仍然实现了归属股东净利润从2014年1.66亿元到2018年1.75亿元的反向增长。

“节流”空间有限持续增长更需“开源”

值得注意的是,翠微股份营收持续下滑的时间节点,正是国内消费升级和新零售大变革持续推进的时期——在这一过程中,大量的新型城市商业综合体加速崛起,它们不断蚕食老牌商业巨头的地盘,像翠微百货这样相对传统的零售百货商正在承受新零售业态的持续巨大冲击;最近一段时间,曾经风光无限的北京长安商场的关闭,更是加剧了业界对于传统百货商场生存状态的担忧。

从透镜公司研究的上述数据分析不难看出,在消费升级和新零售变革的过程中,翠微股份似乎正在经历一场传统百货零售业内极具代表性的“中年危机”,这场危机的典型表现在于:企业收入增长遇到瓶颈甚至是遭遇收入下滑,且这种收入的滞涨或下滑往往并非国内宏观经济形势导致的,而主要是受新零售业态冲击的结果。

国家统计局的数据显示,虽然2018年国内社会消费品零售总额的增速创下了近年来的最低水平,但增长速度仍然达到了9%;其中,2018年,限额以上零售业单位中的超市、百货店、专业店和专卖店零售额比上年分别增长了6.8%、3.2%、6.2%和1.8%——这些权威数据表明,如果翠微股份仍然将其近年来营收下滑的主要原因归结为宏观经济形势,显然并不合适。

种种迹象表明,中年危机影响下的翠微股份,将利润增长的希望放在了销售费用和管理费用的压缩上——即勒紧裤腰带过日子——这正是翠微股份在营收持续下滑的逆境中维持账面利润稳定的最主要手段。

不过,在透镜公司研究看来,通过“节流”的方式来增加公司利润,这在短期内可能奏效,但长期来看这种利润增长方式并不具有可持续性,因为“节流”的空间永远都是有限的,而要维持一家公司的长远可持续增长,关键还在于“开源”——即通过扩张业务规模的方式,从外部获取源源不断的收入,以此来驱动公司的利润增长,无论是翠微股份还是其他公司,都大致是这个基本逻辑。

(透镜公司研究原创图片/小伶)

翠微股份近年之所以遭遇增长瓶颈,更多地是源于公司管理层对于消费升级和新零售背景下的新消费趋势反应过于迟钝,无论是其旗下的翠微百货还是当代商城,其商场的核心基础设施及整体商业形态布局基本仍停留于十年前的水平,这在新型商业综合体“生活+消费”的复合场景布局面前多少显得有些老态龙钟、缺乏活力,难以吸引社会消费的生力军——年轻白领群体。

透镜公司研究认为,要想平稳度过“中年危机”并寻求新的增长空间,翠微股份的管理层需要有“壮士断臂”的决心,对旗下现有的商场进行全方位的外科手术式升级,以适未来的新消费需求——但如此一来,相关升级改造势必会对翠微股份短期利润产生重大冲击,甚至不排除公司会因此陷入短期亏损的可能:因为升级改造过程中,翠微股份旗下相关商场将会面临短期歇业、营收大幅减少的局面;同时,升级改造过程中,翠微股份的销售费用也将不可避免地大幅上升,这对于账面利润不足2亿元的翠微股份上市公司利润表而言,确实是个不小的短期冲击。

壮士断臂求新生不缺钱惟缺魄力

不过,可以让投资者稍微安心的是,从财务数据来看,翠微股份在财务上完全具有承受这种“壮士断臂”后的短期痛苦并顺利熬过“黎明前黑暗”的能力和潜力。

透镜公司研究注意到,截至2018年底,翠微股份账上的货币资金储备高达17.32亿元,其中,现金及现金等价物余额就高达15.30亿元,两项指标双双创下该公司历史最高水平;与此同时,翠微股份账上还有5.32亿元的各类理财产品,以及大约7.62亿元债券及股票——以上三项变现能力极强的金融资产和货币资金合计超过30亿元,而翠微股份全部的负债总额也只有24.40亿元,如此强悍的财务能力完全能够让翠微股份轻松挺过一段时间不短的收入下滑甚至是亏损期。

更重要的是,另一个足以让翠微股份有充分底气对旗下商场进行外科手术式升级的筹码是:该公司核心商场的物业自持率相当高,目前翠微股份共有19万平米的自持物业,其自有物业的占比达到了48%——这意味着,在没有高额租金支付压力的情况下,翠微股份即便对其现有商场进行大规模升级改造,其财务压力也属于可控范围。

然而,遗憾的是,尽管有这样的能力和潜质,但翠微股份的管理层似乎并没有表现出这样的“壮士断臂”决心,这一点,从其销售费用连续四年的持续下降即可看出一二。

在透镜公司研究看来,从某种意义上来说,在壮士断臂求新生这个问题上,翠微股份管理层缺的其实并不是钱,而是魄力和决心。

(透镜公司研究原创图片/小伶)

此外,让透镜公司研究尤为感到费解的是,在账上不缺钱的情况下,翠微股份不但没有借此推进旗下商场的升级改造,反而还做出了一系列令人匪夷所思的财务决策。

2018年财报显示,尽管翠微股份账上躺着超过17亿元的巨额货币资金,同时该公司还保有大量变现能力极强的理财产品、股票及债券,但奇怪的是,翠微股份却仍然通过各种渠道举债融资:截至2018年底,翠微股份的短期借款余额为4.27亿元,而年初的该项指标为零;与此同时,翠微股份目前还有5.48亿元尚未到期的应付债券余额。

透镜公司研究注意到,翠微股份一边将巨额的资金存在银行里吃着超低的利息,同时又花高息通过各种渠道借贷融资补血,导致该公司2018年的财务费用呈现出约354万元的利息净支出状态。

2018年,翠微股份的利息收入只有1936万元——这主要是由其约17亿元左右的货币资金存款贡献,据此折算这笔存款的年化收益率勉强超过1%;而同期内,翠微股份的利息支出却达到了2071万元——这主要是其4.27亿元的短期借款(主要是四季度增加的)及5.48亿元债券所产生的利息支出所致,透镜公司研究估算其平均融资成本为3.2%左右。

既然翠微股份账上有充足的现金储备及巨额变现能力极强的高流动性金融资产,这些足以覆盖该公司当前所有的债务,为何翠微股份还要通过多种方式举债融资补充流动性?

这其中的玄机,恐怕只有翠微股份的管理层自己才能说清楚;而且,该公司如有违常理的财务决策,甚至难免让外界对其财务数据的真实性都产生怀疑。