投稿来源:雷达财经

4月29日晚间,浙江富豪钟睒睒旗下的核心资产农夫山泉股份有限公司(以下简称"农夫山泉"或"公司")正式向港交所递交了招股说明书,中金公司和摩根士丹利担任联席保荐人,募资规模预计为10亿美元。

农夫山泉方面表示,公司此次IPO募集所得资金将主要用于持续进行品牌建设、稳步提升分销广度和单店销售额、进一步扩大产能、加大对基础能力建设的投入以及探索海外市场机会。

雷达财经注意到,在2019年,农夫山泉分红金额达95.98亿元,相比2018年分红暴增25.15倍,超过此次募资金额。

大手笔分红,导致农夫山泉财务状况出现了一定程度的恶化。在报告期内,公司流动比率由截至2018年12月31日的1.43减少至2019年12月31日的0.59;速动比率由截至2018年12月31日的1.13减少至2019年12月31日的0.35,而二者的减少都是由于以现金向公司股东派付股息导致结构性存款及现金以及银行结余减少。

分红金额超过募资金额,农夫山泉意欲何为?

一年半前称没有上市计划

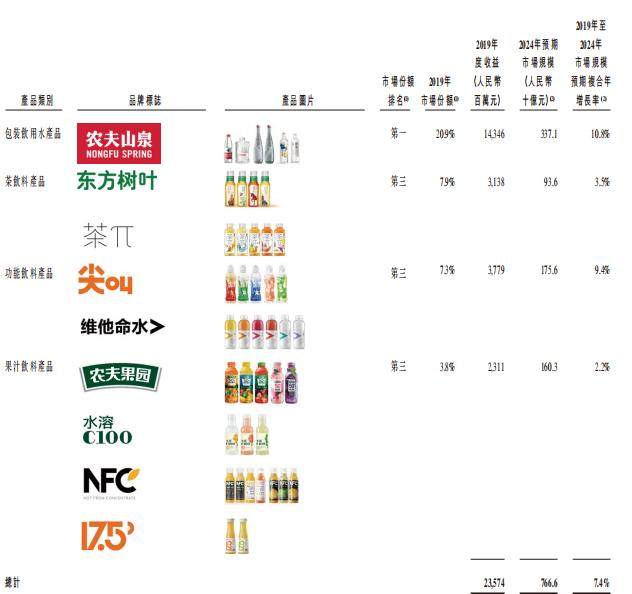

据悉,农夫山泉是中国包装饮用水及饮料龙头企业,主要产品覆盖包装饮用水、茶饮料、功能饮料以及果汁饮料等类别。根据弗若斯特沙利文报告,2012年至2019年间,农夫山泉连续八年占据中国包装饮用水市场占有率第一的领导地位。

近年来,农夫山泉秉承包装饮用水和饮料双引擎发展的理念,位居饮用水行业龙头老大。据招股书显示,以2019年零售额统计,农夫山泉包装饮用水的市场份额达到20.9%,零售额超第二名企业1.5倍多;茶饮料市场份额达到7.9%,连续三年位列行业前三;功能饮料市场份额达到7.3%,连续九年位列行业第三;果汁饮料市场份额达到3.8%,位列行业前三。

从2000年开始,市场上每隔几年就会传出农夫山泉计划上市的消息。

雷达财经通过中国证监会浙江监管局网站查询发现,早在2003年,农夫山泉就已经是浙江拟上市公司群体中的一员。

2008年3月,农夫山泉就与中信证券签署了IPO合作框架协议,并于当年5月签署了IPO辅导工作协议。

在2008年5月-2018年12月期间,农夫山泉接受了上市辅导,辅导内容包括中信证券与农夫山泉管理层沟通,协助农夫山泉梳理具体发展目标和实现途径等。

但是农夫山泉对于相关消息一直予以否认。

2017年3月,农夫山泉出现在浙江辖区辅导上市的名单中,引起上市猜想。2017年11月,农夫山泉将借壳乔治白上市的传言再次出现。

然而,农夫山泉创始人、董事长钟睒睒在2017年的一次公开演讲中表示:“资本市场讲究需求与被需求,农夫山泉现在没需求,因此不需要上市。”

2019年1月12日,中国证监会浙江监管局发布《中信证券股份有限公司关于终止农夫山泉股份有限公司辅导的报告》显示,农夫山泉历经中信证券10年的上市辅导,在2018年12月终止。

对此,农夫山泉再次强调:"公司没有上市计划,且不需要借助资本市场的力量,因此终止上市辅导。"

包装成本占销售成本“大头”

从1996年成立至今,农夫山泉实现了对中国十大优质水源的提前布局,主要包括浙江千岛湖、吉林长白山、湖北丹江口、广东万缘湖、新疆天山玛纳斯、四川峨眉山、陕西太白山、贵州武陵山、河北雾灵山以及黑龙江大兴安岭等领域。

据招股书显示,2017年-2019年,农夫山泉包装饮用水产品的收益占总收益的比例为57.9%、57.5%及59.7%,2018年的47.9%及2019年的82.7%毛利上涨均来自于包装饮用水产品。

水源对于农夫山泉的发展来说至关重要。

有专业人士指出,想要从高端市场分一块"蛋糕",原材料(水源)要与普通水源不同,农夫山泉的"人设"是大自然的搬运工,国内"高端"水源地有限,农夫山泉需要先将"最佳"的水源地占据。

而国内水源的开发,让农夫山泉不止一次陷入"水源地危机"的舆论漩涡。

2009年,农夫山泉最为核心的千岛湖水源,被指不适合饮用,只适用于工业用水。

2013年,农夫山泉被指水中现黑色不明物,公司回应,黑色不明物是矿物盐析出。同年,农夫山泉丹江口水源地被指"垃圾围城",其中不乏疑似医用废弃药瓶。农夫山泉厂区人员回应,生活垃圾对水质影响不大,犹如"米饭中的沙粒"。

2020年1月11日,微博网友"Qiang小Qiang"举报农夫山泉在武夷山国家公园违规施工、毁林取水。

1月15日下午,农夫山泉发表声明称,公司取水点不在武夷山国家森林公园范围内,项目手续合法合规,网上流传部分举报图片系摆拍,存在刻意误导情况。

根据公开资料,在武夷山地区特定的地质环境下,水源富含偏硅酸、钠等多种天然矿物质,与山泉水、矿物质水、蒸馏水等不同。

除了遭国内占据水源,农夫山泉还将目标瞄向海外,也引发了一些争议。

2018年,农夫山泉宣布通过旗下的子公司Cresswell NZ Ltd在新西兰完成了买地、扩建现有的水厂,并加大每年的取水量的一系列动作。

尽管公司进军新西兰市场获得当地政府的大力支持,但却遭到新西兰公众的万人抵制,并称新西兰正面临被"挖空"的危险。

虽然公司争抢水源地,但“水”成本并非公司成本主要来源。招股书显示,公司生产产品所用原材料主要为生产瓶身的PET、糖及果汁。其中,PET是原材料成本中最大的组成部分,2019年生产瓶身的PET占销售成本的31.6%。此外,还有纸箱、标签、收缩膜的成本占比达到31.5%。算上PET瓶,整个包装的成本占销售成本比例超6成。

有网友戏称:“农夫山泉是卖瓶子的,而不是卖水的。”

2019年分红金额同比增长25倍

招股书显示,农夫山泉不算缺钱。2017年-2019年,农夫山泉收益分别为人民币174.91亿元、204.75亿元及240.21亿元。2017年至2018年及2018年至2019年,收益较上年分别增长17.1%及17.3%。据弗诺斯特沙利文报告,这一增速高于同期中国软饮料行业5.0%及6.6%的增速以及全球软饮料行业2.7%及3.4%的增速。

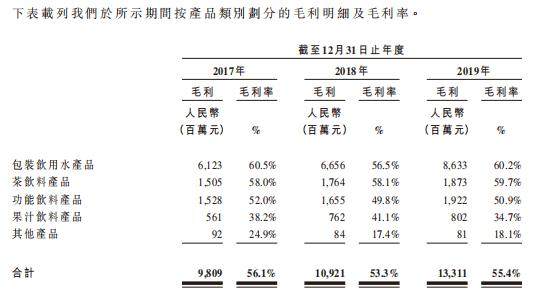

2017年至2019年,农夫山泉毛利持续上涨,由2017年的人民币98.09亿元增加11.3%至2018年的人民币109.21亿元,并于2019年进一步增加21.9%至人民币133.11亿元。

值得一提的是,2017年至2019年,公司经营性现金净流入均大于当年净利润,尤其是2019年,经营性现金净流入高达87.27亿元。

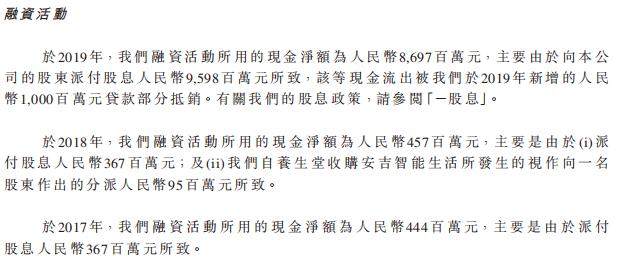

更让外界不解的是,农夫山泉在上市前给股东分红95.98亿,而农夫山泉上市融资才需10亿美元,分红超过募资金额。

据公司招股书显示,2017年至2019年,公司共给原有股东派息103亿元,其中2017年派息3.67亿元,2018年派息3.67亿元,2019年派息95.98亿元。据此计算,2019年的派息是2018年的26.15倍.

有业内人士分析称,"大股东应该要套现,大股东想在上市前把公司的资金派尽,然后到香港上市集资套现,沽出手上持股,把大额资金从内地转到海外。"

许多网友对于农夫山泉此次招股行为也持怀疑态度。并在社交网络上发表"圈钱意图太明显"、"瑞幸咖啡异曲同工"、"业务增长到瓶颈了,想到了韭菜盒子"等评论。

值得注意的是,公司的大额分红给农夫山泉造成了一定的连带影响。

据悉,2017年至2019年,公司结构性存款结余分别为人民币20.35亿元、36亿元及2亿元。在报告期内,公司流动比率由截至2018年12月31日的1.43减少至2019年12月31日的0.59;速动比率由截至2018年12月31日的1.13减少至2019年12月31日的0.35,而二者的减少都是由于以现金向公司股东派付股息导致结构性存款及现金以及银行结余减少。

此外,截至2018年12月31日,公司并无任何利息借贷,但到2019年12月31日,公司有利息借贷10亿元。

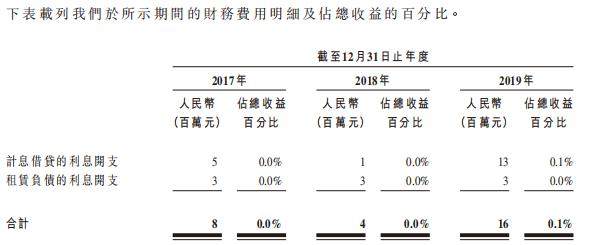

根据招股书,农夫山泉财务费用从2018年的人民币400万元大幅增加至2019年的人民币1600万元,主要是由于公司2019年取得计息借贷10亿元,导致计息借贷的利息开支增加。

截至2020年3月31日,公司的计息借贷总额为人民币22.5亿元。比2019年末增加了12.5亿,公司的现金及银行结余首次小于同期的计息贷款,农夫山泉的短期偿债压力显现。

从行业整体来看,COVID-19疫情已对全球经济造成重大不利影响。根据国家统计局的数据,于2020年第一季度,中国消费品零售总额较2019年第一季度下降19%。

农夫山泉在招股书中提及,疫情期间饮料产品的销售较2019年同期下降,且截至2020年3月31日止三个月的收入及净利润较2019年3月31日止前三个月都将有所减少。

消费品行业分析师吴晓鹏表示,从农夫山泉公布的现金流资料来看,资金诉求应该不是农夫山泉此次的上市动因,登陆资本市场应是企业整体战略部署的重要一步。作为养生堂和农夫山泉饮品帝国的实控人,钟睒睒在业界一直低调,但从其瞄准大单品但不做过多扩品、布局新零售但不涉及微商、坚守产品力但控制重度营销等角度看,企业运行具有较高的战略定力。

食品饮料分析师朱丹蓬指出,"上市后的农夫山泉也存在着一定的变数。比如成功上市后,按照上市规则,农夫山泉的监管和财务将透明化,发展初衷、发展计划、投产项目等将被资本市场裹挟改变。农夫山泉可能会更多地注重资本的交易,而非产品发展本身。"

对于农夫山泉的未来发展,雷达财经将继续关注。