图片来源:图虫创意

投稿来源:英才杂志

在安防领域,海康威视(002415.SZ)是众所周知的领头羊,但少有人知道,在其背后还有一家支持其安防业务的芯片公司,这就是国内安防视频监控芯片领先企业——富瀚微(300613.SZ)。

2021年3月17日,联想控股(03396.HK)公告,公司已通过全资子公司东方企慧以连串收购方式,获得了1275万股富瀚微股份,占富瀚微已发行股本比例的15.94%,累计总现金代价约为15.42亿元。

富瀚微有近60%的收入都是来自于海康威视。背靠大客户带来的隐患不用多言,随着安防市场高增长的黄金时代落幕,海康威视安防收入增速下滑,富瀚微的日子也不好过。另外,安防芯片领域还有诸如华为海思、德州仪器等领先玩家,竞争颇为激烈。那么,联想为何会愿意多次收购富瀚微股权?富瀚微未来发展如何?

根据联想控股入股成本,对应富瀚微100%股权估值约为97亿元,而截至2021年3月23日,富瀚微市值为127亿,联想控股仅该笔投资就浮盈约30%。

事实上,联想旗下的君联资本还是富瀚微的早期股东之一,并且深度参与了富瀚微上市后的并购交易,这些资本运作同样是联想获利的重要方式,并获得了高达百倍的回报,对于投资机构和上市公司也更具借鉴意义。

富瀚微背靠海康威视仍有隐忧

老业务式微且面临激烈竞争,汽车电子和安防AI芯片将成为新的增长点。

富瀚微成立于2004年,2017年上市,是我国专注于以视频为核心的专业安防、智能硬件、汽车电子领域芯片设计开发的领先企业。其图像信号处理(ISP)芯片在全球安防市场处于绝对领先地位。

富瀚微与国内安防龙头海康威视关系密切。在业务层面,海康威视为富瀚微第一大客户,销售金额占后者销售总额的60%以上;公司治理层面,海康威视副董事长龚虹嘉在富瀚微担任董事;股权层面,龚虹嘉妻子陈春梅是富瀚微初成立时的大股东,属于财务投资人,目前仍持有富瀚微13.47%的股份,与富瀚微实控人杨小奇是一致行动人。

但是,背靠海康威视并非高枕无忧。

一方面,富瀚微主力产品式微且二线产品竞争力不足。

视频监控系统的发展有四个阶段:模拟化、数字化、网络化、AI化,对应的芯片分别是ISP芯片、数字硬盘录像机(DVR)芯片、网络摄像机(IPC)芯片和网络硬盘录像机(NVR)芯片、AI芯片。目前市场上这些芯片同时存在,网络化和AI化正逐渐成为主流。

富瀚微主营安防ISP芯片和IPC芯片,其中ISP芯片占国内60%以上市场份额,但是该芯片目前整体市场增长率在下降,且竞争激烈;而在IPC芯片市场,虽然近三年复合增长率超50%,但是2019年华为海思占据全球约70%的市场份额,富瀚微市占率约为17%;在DVR/NVR芯片领域,富瀚微也有布局,但其这块业务的经营主体眸芯科技到2020年下半年才开始产生收入,目前仍处于亏损状态。

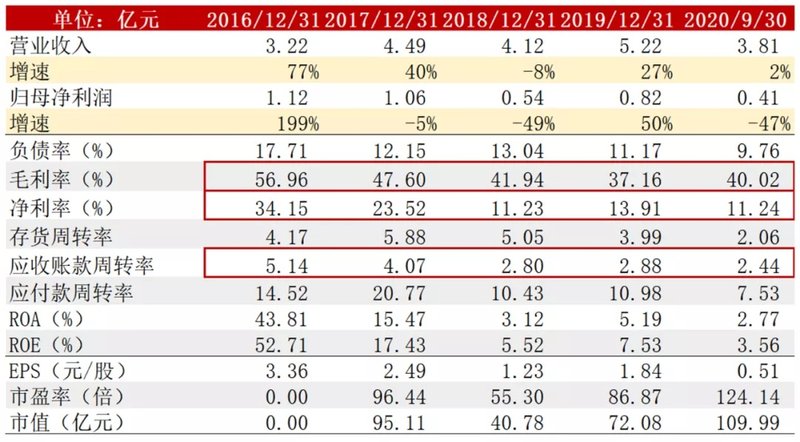

另一方面,富瀚微利润空间正在逐渐缩小,多年来富瀚微的前五大客户始终占其营收总额的95%左右,面对大客户时话语权也不强。2016-2020年前三季度,富瀚微归母净利润波动大;毛利率从57%降至40%;净利率从34%降至11%;同时应收账款周转率也在下降,从5.14次降至2.44次。

那么,如何创造新的增长点?富瀚微选择进军汽车电子和安防AI芯片。

ISP芯片因满足对图像处理实时性、可靠性的要求,非常适合用于汽车电子领域。可以看到富瀚微近年加大了在车规级芯片的研发投入,以丰富应用于前装市场的产品线,目前其车规级产品已供货比亚迪。2019年、2020年上半年,富瀚微汽车电子产品业务营收增速高达254%、124%。

而AI芯片作为行业的重要发展方向,行业内主要参与者都在积极投入资金参与有关产品的研发及产业化,尚未出现绝对领先的企业,这对富瀚微来说也是不能放弃的机遇。

从富瀚微布局来看,近期可转债募投项目将用于AI IPC芯片和AI NVR芯片的研发与生产。以AI IPC为例,这一产品预估单价在50元/颗,相比目前的普通IPC芯片单价高出近3倍,毛利率约为50%,高于目前富瀚微该类产品不到30%的毛利率,如果量产及销售顺利将会对业绩有明显拉动作用。

“一鱼三吃”法

联想一直与富瀚微关系紧密,也从其身上获得丰厚回报。

联想控股已经前后对富瀚微股权进行了共计三轮的收购。

第一轮收购:2020年9月1日,杰智控股以协议转让方式向东方企慧转让其持有的792万股富瀚微股份,占富瀚微已发行股本比例9.90%,转让价格为124.87元/股,股份转让价款总额为人民币9.89亿元等值的美元(未计相关交易费用)并以现金一次性支付。

第二轮收购:2020年12月30日,杰智控股以大宗交易方式,以102.50元/股对价,出售其持有的65万股富瀚微股份予东方企慧,占富瀚微已发行股本比例0.8125%,代价总额约为人民币6662.50万元(未计相关交易费用)并以现金一次性支付。

第三轮收购:2021年3月17日,杰智控股与东方企慧签署了《股份转让协议》,杰智控股以协议转让方式拟向东方企慧转让其持有的418万股富瀚微股份,占富瀚微已发行股本比例5.22%,转让价格为116.47元/股,股份转让价款总额为人民币4.87亿元等值的美元(未计相关交易费用)并以现金一次性支付。

收购完成后,联想控股将获得1275万股富瀚微股份,占富瀚微已发行股本比例的15.94%,累计总现金代价约为15.42亿元。连串收购事项中富瀚微股份的平均价格约为120.98元/股,相比富瀚微3月23日股价159.5元/股,折价约24%。

值得注意的是,这里与联想控股交易的杰智控股与联想存在关联关系,这次收购也可以看做是联想系“左手倒右手”的一次交易。

杰智控股的单一股东为LC FUND III,而LC FUND III的普通合伙人为 LC Fund III GP Limited,南明有限公司(联想控股全资子公司)及君联资本管理团队成员为该公司股东,分别持有其20%及80%已发行股份。

早在2011年、2014年杰智控股入股富瀚微,出资996.3万元,占富瀚微上市后总发行股份的22.42%。

目前,已出售给联想控股的部分,占其总持股的71%,相当于当年707万元的出资,如今套现15.42亿元,这笔投资回报达218倍。

尚未出售的部分,成本为289万元,目前市值约为14.24亿元,浮盈约492倍。

而联想控股以15.42亿元获得的富瀚微股份,目前浮盈约30%。

除了以上早期投资,以及上市后战略入股后续退出的回报外,联想还深度参与了富瀚微的并购交易,协助富瀚微完成对眸芯科技“出表”再“并表”的一系列操作。

眸芯科技成立于2018年,2018-2020年,分别亏损1467万元、5319万元、1亿元。2018年6月,富瀚微入股眸芯科技获得其51%股权,当时眸芯科技还在起步阶段,投入大,如果在上市公司体内,将会影响公司合并报表层面的业绩,不出表,富瀚微账面可能有由盈转亏的风险。

因此富瀚微找来海风投资和君联资本等“帮手”增资入股眸芯科技,一方面为子公司眸芯科技融资,一方面还可以将其出表。

2019年4月,眸芯科技完成增资工商变更登记及商务委备案,富瀚微持有眸芯科技的股权下降为15%,对其不再拥有控制权。

到了2021年2月,富瀚微发布关于收购眸芯科技32.43%股权的公告,交易完成后,公司持有的眸芯科技股权比例将由18.57%变更为51%,眸芯科技将成为公司的控股子公司,纳入合并报表。

君联资本对眸芯科技增资时的出资为5000万元,本次转让价款为6750万元,收益率达35%。

回顾联想系参与投资富瀚微从初创到上市,再到后续并购的一系列资本运作,作为财务投资人,在帮助企业解决资金问题的同时,还能够获得不菲的回报,精准的眼光、耐心、丰富的资源以及对资本市场的熟悉都是非常重要的竞争力。