文|VCPE参考 周建妤

编辑|李悠然

4月11日,绿茶餐厅第三次递交的上市申请通过了港交所聆讯。

追溯起来,绿茶餐厅的IPO之路可谓是一波三折。

2021年3月,绿茶首次申请IPO就被指出招股书百般疏漏,如 流动负债总额写成流动资产总额 、财务数据单位错误等,并在6个月后宣告招股书失效 。

同年10月,绿茶再次递交上市申请,尽管通过了2022年3月的聆讯,但却在4月6日因时间超期而再次 失效 。业内人士分析,此次 失效 还可能是由于发行条件不理想—— 疫情反复对餐饮业的经营带来不稳定性 。

尽管上市申请接连失利,但绿茶仍然迎难而上,时隔两日再度更新了招股书,并火速通过聆讯。

如今,国内餐饮赛道日益拥挤,疫情反复爆发又极大冲击着餐饮线下实体,试图借助IPO再次 翻红 的绿茶是否真能打出漂亮的翻身仗?VCPE参考试着从时局与内核两方面寻找答案。

01 乘势而上

顺势而为,借势而进,造势而起,乘势而上 是兵法之道,也是商场中的智慧。

对商人而言,懂势很重要。

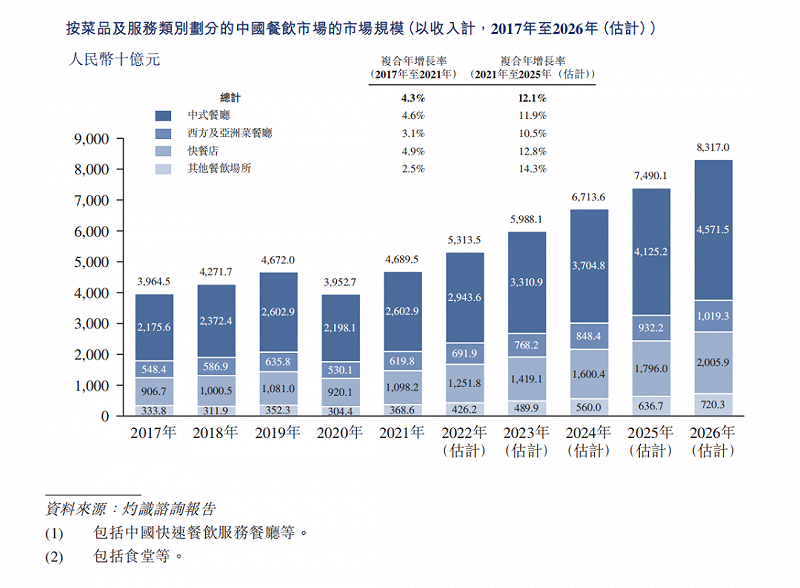

从餐饮业的形势来看,尽管国内餐饮市场受疫情猛烈冲击,但在疫情得到基本控制后仍表现出强大的恢复力。据绿茶招股书显示,国内餐饮市场总收入由2017年的3.96万亿元增至2021年的4.96万亿元,年复合增长率达4.3%。据灼识咨询报告,预计2021年-2026年,国内餐饮市场收入将按12.2%的年复合增长率,于2026年达83.17万亿元。

如果按菜品细分,中餐的市场收入撑起了中国餐饮的半边天,其2021年市场份额约占55.5%,达2.60万亿元。

图源:绿茶集团招股书

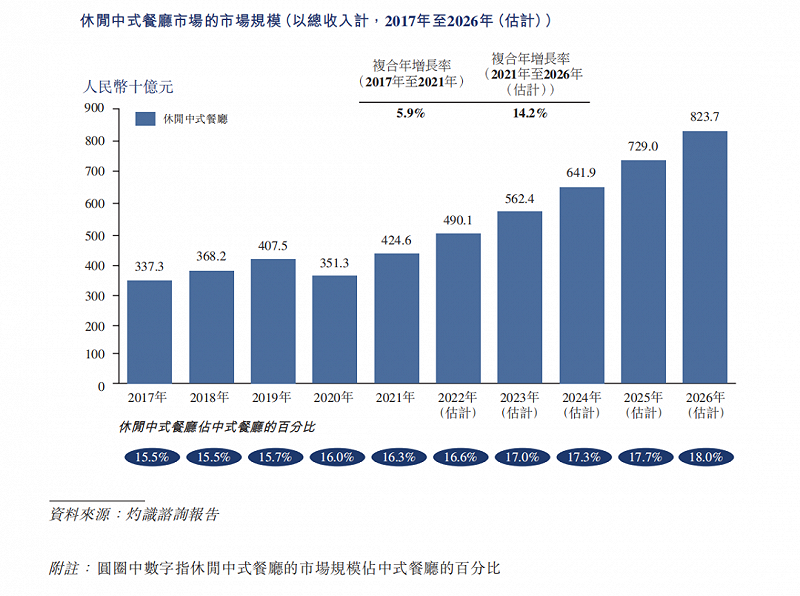

而在中餐细分赛道中,休闲中餐凭借方便、快捷等用餐体验脱颖而出。其市场总收入在中餐市场中的占比由2017年15.5%增至2021年的16.3%,预计于2026年达18.0%。

图源:绿茶集团招股书

为了顺应国内餐饮行业的形势,创始人王勤松将绿茶餐厅定位为休闲中式餐厅。同时,绿茶会根据不同入驻地饮食习惯的特征,研发适合当地文化的菜单,以在地理拓展方面赢得竞争优势。比如,位于南昌的绿茶餐厅结合当地受欢迎的街头小食推出了小炒牛肉拌粉等。

同时,王勤松还善于跨界发掘商业趋势。

根据沃尔玛、H&M等巨头的案例,王勤松得出了独特的商业理念 通过中央厨房实现标准化经营,以薄利多销的方式来抢占市场 ,而这恰好成就了绿茶在中餐市场中别具差异的优势。

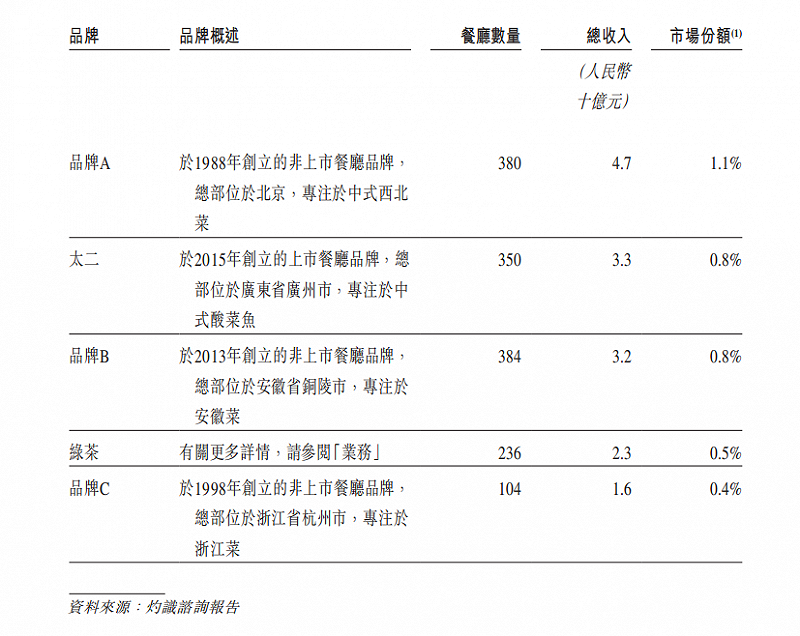

据灼识咨询报告,2021年绿茶总收入23亿元,市场份额在中国休闲中餐市场中占比0.5%,排行第四,第一名则收入47亿元,占比1.1%。此外,于重点提供融合菜的休闲中式餐饮品牌中,就收入而言,绿茶是最大的餐厅品牌。

图源:绿茶集团招股书

但如今,疫情之下各行各业的发展都不同以往, 寻找新出路 是横跨在企业生死存亡之间的一道坎。

这也是为什么近两年来,不少餐饮企业如杨国福、老乡鸡、和府捞面等等,纷纷寻求上市融资以缓解资金问题的原因之一。

毕竟,资金断链是企业面临的一大生存威胁。 高筑墙,广积粮 ,巩固自身实力的同时,能够成功上市,拓宽融资渠道,是企业突破困境、做大做强的必然选择。

如今,王勤松也带着绿茶强势进军 广积粮 的上市之路,想必也是想趁着上市这股东风,为绿茶多开辟一条融资渠道,多一份保障,以便更好的渡过疫情期。

02 绿茶风光今安在?

从业绩来看,看似风光无限的绿茶似乎也遇到了发展瓶颈。

据招股书披露, 疫情反复对餐饮业的冲击 确实给了绿茶不少挑战。2020年,全国180家绿茶餐厅里有140家经历了不同程度的停业,其中有40家停业长达1-2个月;2021年尽管情况有所好转,但仍有47家门店遭到停业,其中有30家停业超过半个月。

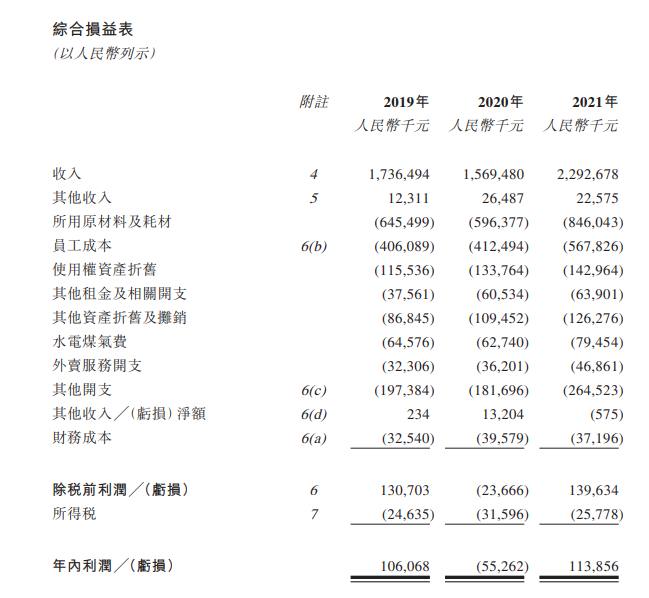

图源:绿茶集团招股书

营收方面,2019年-2021年,绿茶集团的营业收入分别为17.36亿元、15.69亿元和22.93亿元,净利润分别为1.06亿元、-0.55亿元和1.14亿元。2020年出现了亏损,对此绿茶表示,受疫情影响,2020年在华东及华北的绿茶餐厅接待总人数大量减少,加上同年的外卖需求较高,绿茶因为外卖订单提供的折扣而影响了营收。

图源:绿茶集团招股书

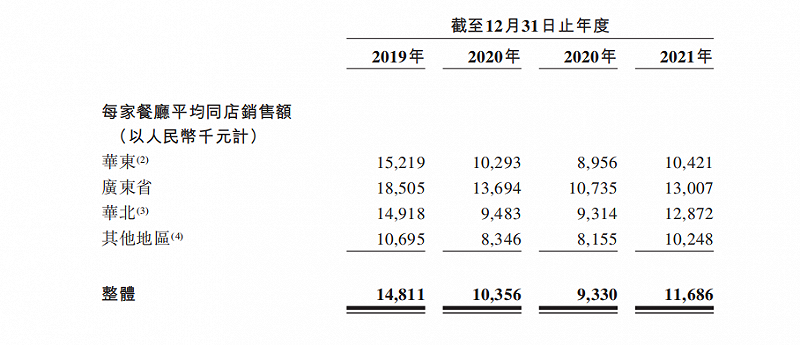

同时,绿茶门店近三年的平均同店销售额也呈现出了下降趋势,由2019年的1.48亿元下降至2021年的1.17亿元。

图源:绿茶集团招股书

值得注意的是,绿茶的困境似乎并非始于疫情期间。

创立次年便入选 最受欢迎餐厅TOP50 的绿茶,曾有着无限风光。

绿茶的前身是青年旅舍,初代食客是来自五湖四海的背包客,其迥异的饮食习惯让王勤松意识到: 只有融合菜才能突破地方限制,最大范围吸引大众 。自此,一个 以融合菜为支点打造全国性连锁品牌 的构想油然而生。

同时,据灼识咨询数据,休闲中式餐厅的人均消费在50-100元之间。由于最初的消费群体是青年旅客,绿茶将整体价格控制在人均50元以下,以此形成了价格优势。一时间,烤鸡、火焰虾等 招牌融合菜 和 极致性价比 成了绿茶风靡全国的两大标签。

然而比起最初的辉煌,绿茶倚靠的两大标签如今却稍显逊色。

绿茶凭借兼顾多方口味的新式融合菜脱颖而出,却也因此而难以充分发挥各地菜系的特长。据业内人士分析,现在的消费者更倾向于某一菜系中的经典菜品。因此,相比起太二酸菜鱼、付小姐在成都等专注于某一特色菜系的、同等价位的新晋网红餐厅,绿茶的优势稍显不足。

同时, 兼顾多方 虽是融合菜的优势,但对菜品本身的研发能力也提出了更高的要求。

在推陈出新上,绿茶的确有着不可小觑的实力,招股书显示,2019年-2021年绿茶分别推出120、147和178道新菜,按一年365天计,已经达到了2天/道的上新速度。然而,餐饮不同于快消品,快速更迭的菜单反而不利于深化餐饮品牌在消费者心中的味觉印象。

此外,对于以菜品取胜的战略,推陈出新的关键不在于速度而在于打造深入人心的爆款。

若过于追求研发速度则会弱化新品的质量,从而难以满足市场的预期。从大众点评推荐榜单来看,绿茶排名靠前的推荐菜仍是烤鸡、面包诱惑等老牌菜品。

十年前的招牌菜竟成了绿茶难以击败的经典 。

然而, 经典却在标准化中逐渐失去了味道。

招股书披露,绿茶将大量菜品转化为由中央厨房统一处理的预制菜。而谈及预制菜,不可避免要涉及三大问题:口味差、食品安全、没有锅气。尽管前两者可由人为改进,但 没有锅气 始终是预制菜难以摘除的特质。对于 习惯锅铲烹饪 的中国胃而言,绿茶失去 锅气 的预制招牌菜也失去了灵魂。

与此同时,随着客单价的不断提高,绿茶的另一优势也正逐步暗淡。

创办之初,绿茶以人均不足50元的客单价打造出了极致的性价比优势。而据美团的人均消费数据,以北京为例,42家绿茶餐厅中人均在80元以上的有12家,约占总门店数的28.57%。对此,绿茶表示:整体人均消费上涨主要由于推出了价格较高的若干新菜品,为迎合当地顾客的喜好而研发的新菜,定价通常高于现有菜品。

图源:美团

此外,翻台率高低是决定绿茶能否盈利的核心指标。

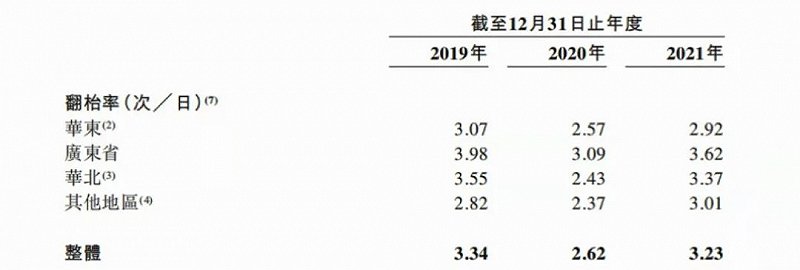

王勤松曾在一次采访中透露: 绿茶和其他餐厅不同之处在于翻台率很重要,只有满客之后才能赚钱。一天翻台率4次是保本。

然而这几年,这家昔日的网红餐厅在年均翻台率上竟达不到自己的 保本 水平。

招股书显示,2019年-2021年,绿茶餐厅的翻台率分别为3.34次/日、2.62次/日和3.23次/日。不难看出,绿茶2021年的翻台率尽管相对于2020年有所恢复,但仍低于2019年。

图源:绿茶集团招股书

在招股书中,绿茶仅对2020年翻台率下跌做出了解释,并将其归因于疫情的影响。

此外,绿茶的宣传方式是否能够顺应时代的发展,也值得探究。

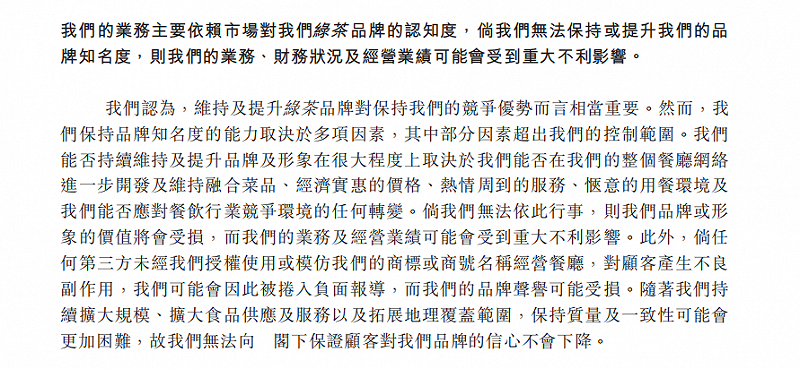

在招股书中,绿茶坦言, 业务主要依赖品牌的市场知名度 是其面临的风险之一。

图源:绿茶集团招股书

但宣传上,绿茶一直坚守 口碑至上 ,而缺乏对网络营销的重视。

坚持口碑固然重要,但 依靠口口相传 这种传统营销方式能否跟上网络时代日新月异的节奏,恐怕要打个问号。

03 零售产品会是绿茶餐厅的第二曲线吗?

任何一条曲线都会滑过抛物线顶点,持续增长的秘密在于第一曲线消失之前开启第二曲线。

在成本控制上,绿茶就为打造第二曲线进行过 小创新 。

据国家统计局透露,2016年-2020年食品类消费价格指数 CPI 持续上升,食材价格持续上涨。为了保证定价独立性,绿茶逐步弱化了对主要供应商的依赖。招股书显示,绿茶来自前五大供应商的总采购额占比由2019年的53.4%降至2021年的23.4%,而来自最大供应商的采购额占比则由2019年的45.8%降至2021年的10.0%。

图源:绿茶集团招股书

同时,为了维持 定价‘物超所值’ 与 利润稳定 之间的平衡,绿茶于2020年成立了自己的供应链管理公司 浙江绿勤 ,通过集中采购的方式,以更具竞争优势的采购价实现成本控制。

招股书显示,尽管中国食品价格指数从2019年1月-2021年12月共增长了14.6%,但绿茶的原材料和耗材在2019年-2021年期间的采购开支分别为6.46亿元、5.96亿元和8.46亿元,占各期收入的37.2%、38.0%和36.9%,所用原材料和耗材占收入的比例相对稳定。绿茶对此表示:这主要由于绿茶(1)提升规模经济效应,(2)成功控制采购成本,(3)实施存货控制及(4)改良菜单的能力。

不仅如此,在招股书的 未来计划 里,还藏着绿茶对第二曲线的新一轮探索。

招股书披露,IPO所募集资金除了用于偿还短期贷款、提供运营相关费用以及支持技术升级外,还有两个值得注意的规划——建设半加工食品设备和扩展餐厅网络。

其中,扩展门店网络是绿茶为 翻身 而准备的第二曲线。正当不少同行还在为维持现有规模而不断挣扎时,绿茶却选择反其道而行,通过扩大区域布局提前进入下沉市场扩张的深度竞争阶段。

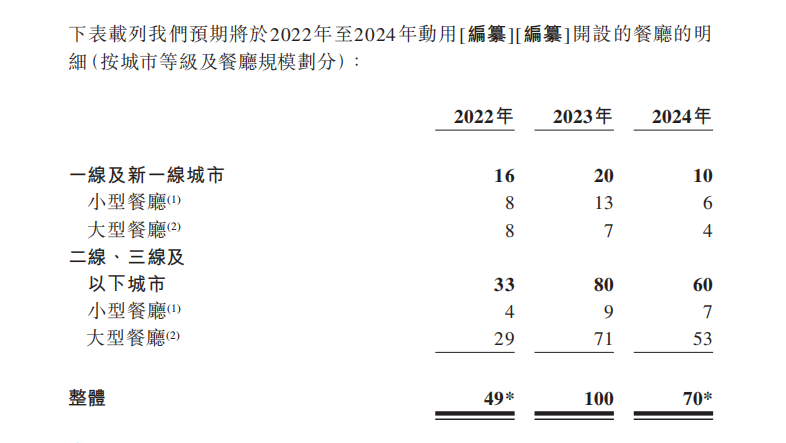

据招股书披露,绿茶计划在2022年-2024年共新增219家餐厅,其中约79%的新门店将布设于低线城市。更有意思的是,绿茶的门店布局还暗含着小心思—— 大城市广撒小门店,中小城市布设大餐厅 。在门店扩展计划中,预计开设在一线及新一线城市的新门店约58%为小型餐厅,而在二三线城市中约88%为大型餐厅。

尽管招股书并未对该门店网络布局的用意做出解释,但从经济地理学的角度来看,无论是在 大而少 的一线城市广泛布设小型门店来推广品牌,还是在 小而多 的低线城市安置大型餐厅来扩大服务范围,都是一种 以最低成本创造最大品牌势 的高性价比策略。

图源:绿茶集团招股书

此外,在意识到 半加工食品等物资的短缺或供应/送货的中断会对绿茶造成重大不利影响 后,长期外包食品加工业务的绿茶决定自建中央食品加工设施。

图源:绿茶集团招股书

拥有自己的中央食品加工设施对绿茶而言是极大的赋能。一方面,通过直接控制原材料的采购及生产过程,绿茶可进一步保障食品质量与安全;另一方面,通过自有平台研发新菜品不仅保证了绿茶专有菜谱的机密性,还大大强化了绿茶团队的菜品研发与标准化能力。

此外,长期与半加工食品结伴而行的绿茶还瞄准了另一条赛道——零售食品,而中央食品加工设施将作为该产品线的研发基地。预计2025年,全新的绿茶零售产品将正式面世。