文 | 品牌数读 徐雯菁

编辑 | 杨绚然

三只松鼠遭遇滑铁卢背后,是零食行业早已变天。

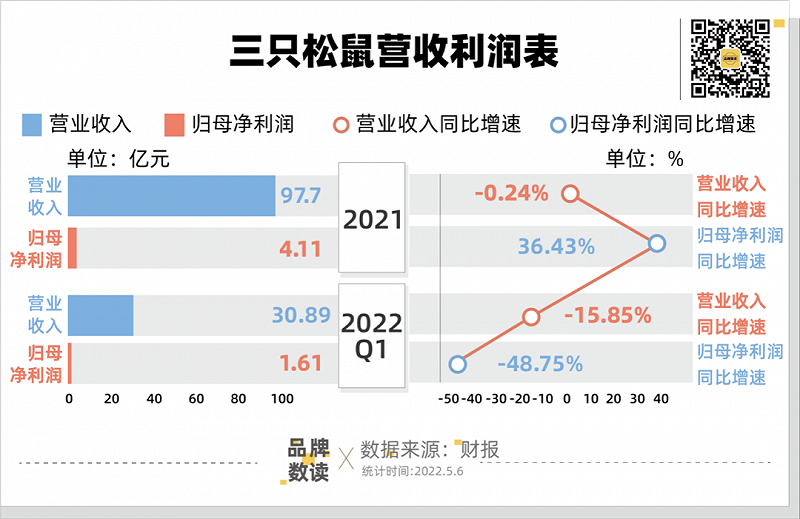

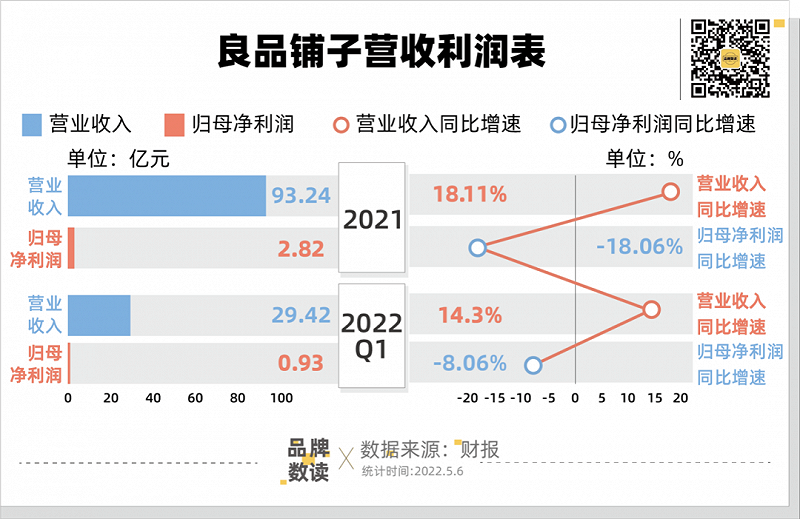

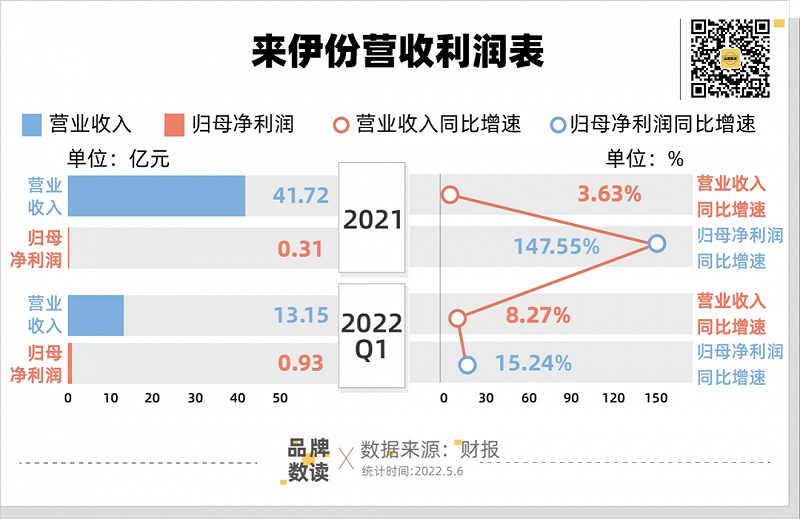

近日,三只松鼠、来伊份、良品铺子相继发布了2021年财报及2022年第一季度财报。97.7亿元、93.24亿元、41.72亿元是这三家零食“巨头”2021年分别交出的成绩单。

财报背后,这个曾经风光一时的赛道,头部玩家们各有各的烦恼。

三只松鼠连续两年跌破百亿,良品铺子陷入了增收不增利的困境,而来伊份,这个在2016年前业绩一度领先的零食品牌,近几年做过各种尝试,似乎依然无法找到比肩后来者的命门。

“整个中国的休闲零食已经进入了从产品、推广、渠道、人群等全方位、多维度的同质化阶段。”中国食品产业分析师朱丹蓬一语中的。就连消费者小简也感叹道:“现在这些零食品牌的味道变了,服务也变了。”

三只松鼠、良品铺子、来伊份这三家零食品牌,都曾或多或少品尝过电商红利,或是人口红利的滋味,但如果不能从过去的成功经验里及时跳脱,那么,他们终将被拖入泥潭。

1、营收神话的破灭

对于三只松鼠而言,2021似乎更像是无奈之下的奋勇一搏。

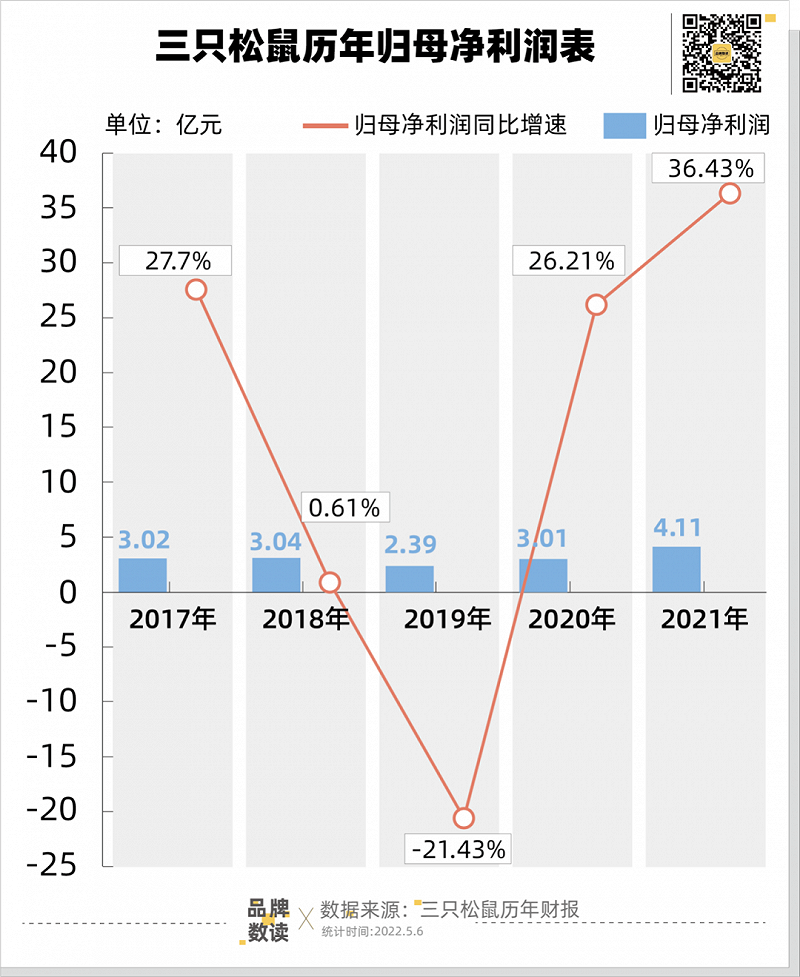

据其近期发布的财报显示,三只松鼠全年营业收入同比微降0.24%至97.7亿元,归母净利润同比大涨36.43%至4.11亿元,这也是三只松鼠五年以来归母净利润的巅峰数值。

财报中,三只松鼠将其总结为以“利润产出”为导向,兼顾分销、新电商等渠道的规模增长,并在上半年内,通过全渠道成本管控和供应链效率提升进一步推动利润增长。

可以看出,曾经植根于淘宝的三只松鼠,在流量成本不断上涨之后,依然在寻找更多的流量洼地。

但三只松鼠在2022年一季度就遭遇了营利滑铁卢。财报显示,报告期内,三只松鼠营业收入同比下降15.85%至30.89亿元,归母净利润同比大跌48.75%至1.61亿元。

竞争的激烈让三只松鼠不得不进一步加大对于广告的投入,仅一季度就已投入了超亿元费用。线下业务也不甚理想,接受过疫情的全面洗礼后,三只松鼠不仅有超过400店铺出现阶段性闭店,更是对外宣布全面暂停门店扩张。

然而,全渠道业务的阴霾不仅仅只停留在三只松鼠一家头上。同为零食巨头,良品铺子的业绩数据也陷入僵局。

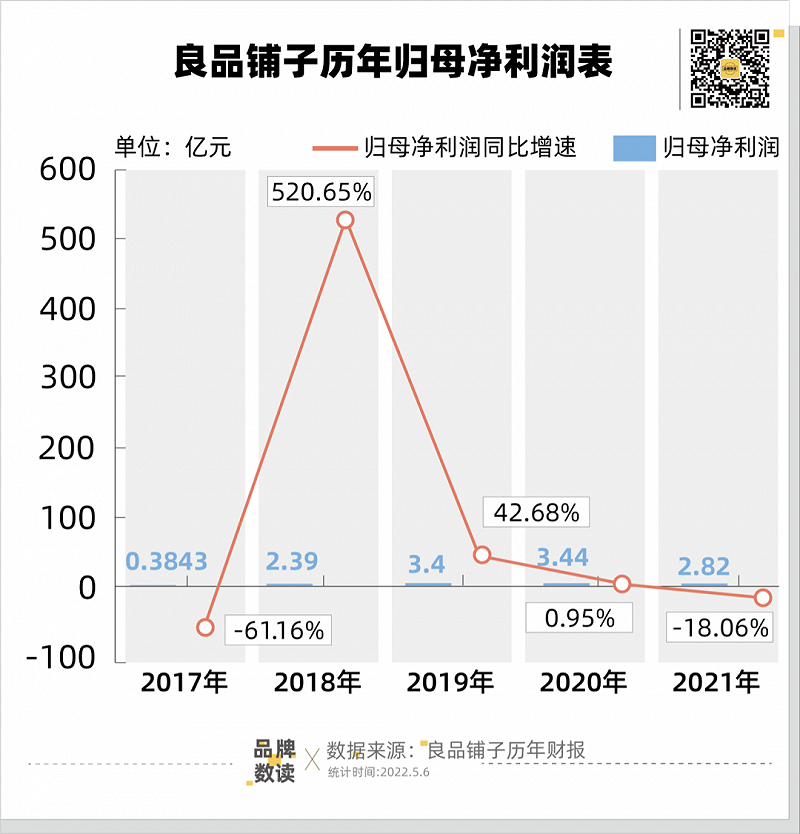

财报显示,良品铺子2021全年营业收入同比上涨18.11%至93.24亿元,归母净利润同比下滑18.06%至2.82亿元。2022年一季度,良品铺子的营业收入则同比上涨14.3%至29.42亿元,归母净利润同比下滑8.06%至9306.11万元。

年营收即将跨入百亿俱乐部的良品铺子,如今的净利润却不到3亿,重增长轻利润、重营销轻研发的行业问题也被摆在了台面上。2021全年,良品铺子的研发费用仅为0.4亿元,同比上涨17.64%;与之相对的则是同比增幅为29.83%,高达16亿元的销售费用。

与前两者相比,来伊份虽然上演了小幅逆转,但多年的营收增长瓶颈仍未打开。

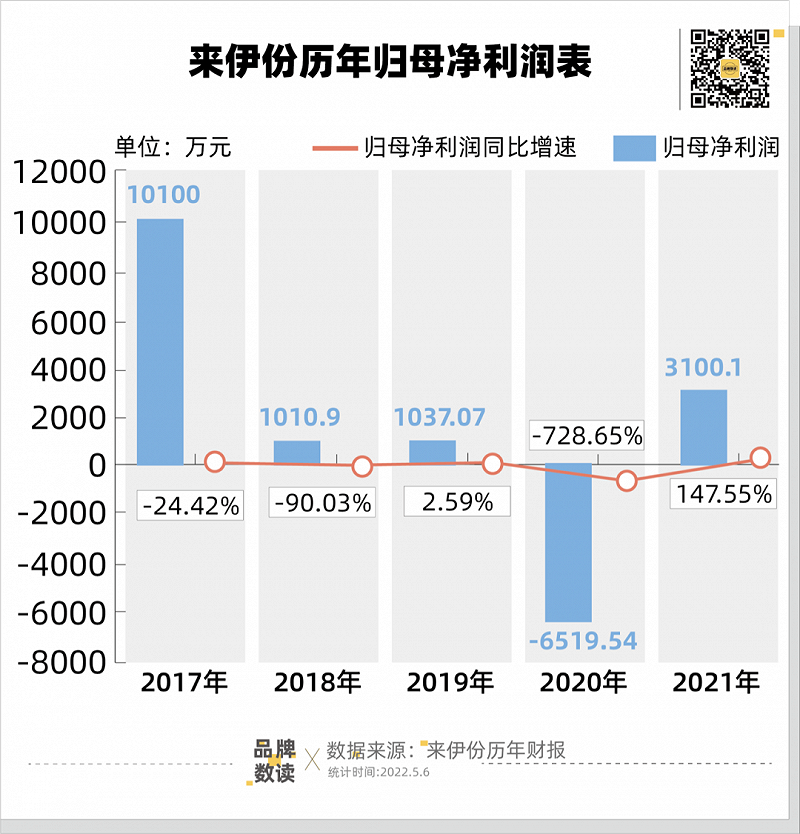

财报显示,来伊份2021全年营业收入同比上涨3.63%至41.72亿元,归母净利润达3100.1万元,实现扭亏转盈。2020年同期,来伊份的亏损数额为6519.54万元。而来伊份的经营状况则在2022年一季度进一步转好,营业收入同比上升8.27%至13.15亿元,归母净利润同比上升15.24%至9252.85万元。

2021全年,来伊份将目标导向定为“做强C端、发力B端”,而总部位于上海的来伊份在疫情期间成为了首批加入保供白名单的企业之一,或许这将成为来伊份在Q2销量增长的主要发力点。

2、线上线下两头难

尴尬的数据背后,是零食赛道不香了吗?

事实上,零食赛道的规模仍在进一步扩张。商务部流通产业促进中心数据显示,从2010 年到 2021 年中国休闲食品行业市场规模从 4100 亿元持续增长至 11562 亿元,期间复合增长率约9.9%。预计 2022 年增速达 7.2%,市场规模达 12391 亿元。

面对如此之大的零食规模,线下布局仍旧是零食产业的重中之重。根据Frost&Sullivan数据,2020年休闲食品线下渠道占比达82%。

而近几年,三只松鼠不断试错线下,也证明了线下的重要性。

线上平台起家的三只松鼠,一直想要褪去电商品牌的标签,2019年章燎原曾经喊出“一年千店,五年万店”就足以见得他们对布局线下的重视和决心。

只是,现实给了三只松鼠重重的一击。2021年下半年,三只松鼠为门店的规模扩张按下了暂停键,暂缓门店扩张和优化现有门店也成为了2022年度的整体基调。从门店变化来看,2021年三只松鼠的线下门店数为1065家,新开353家门店的同时关闭了330家门店,门店净增量仅为23家。

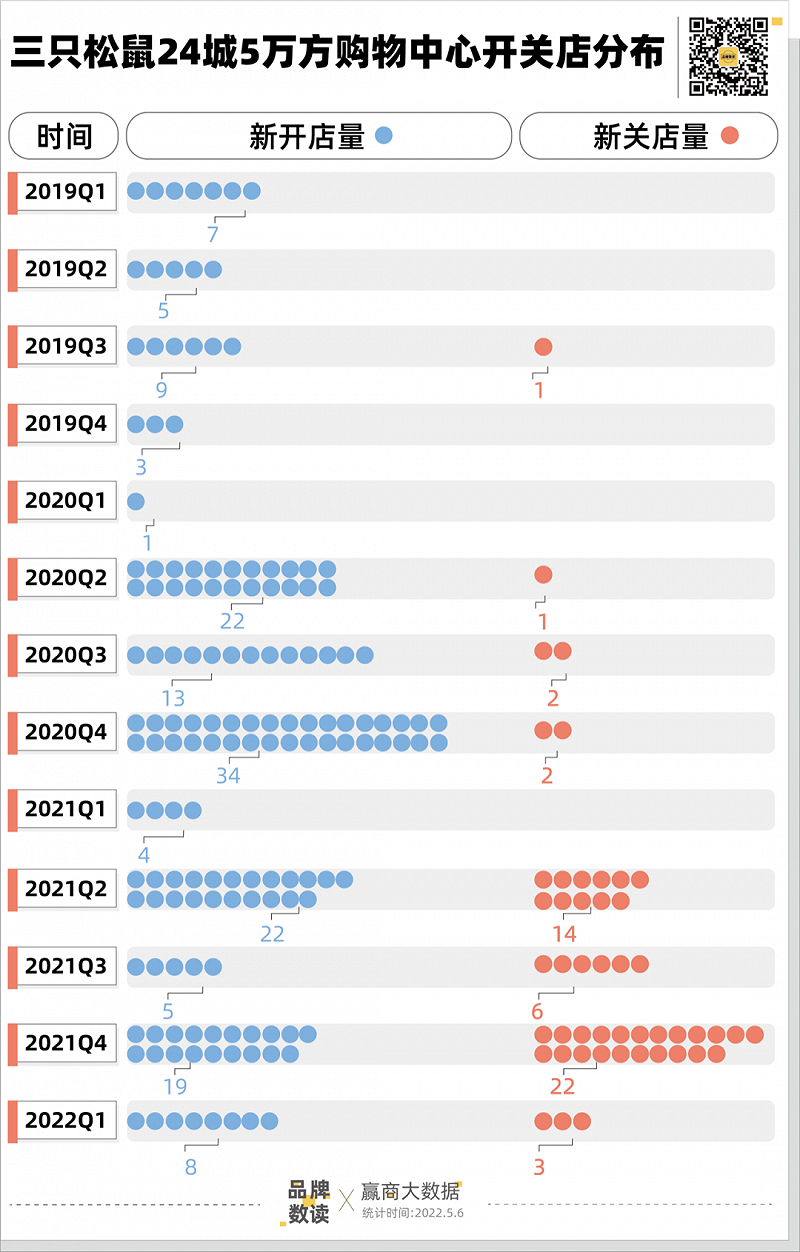

赢商大数据显示,三只松鼠在24城5万方购物中心内已经由显著的快速开店转变为逐步收缩的路径。区域经销和ka商超成为三只松鼠线下布局的核心渠道。

这意味着,章燎原开始放弃了自己“新零售”的构想,回归零售行业的传统规律。

与之相对,一直把线下门店当成自身壁垒的来伊份仍旧在全力加码线下。

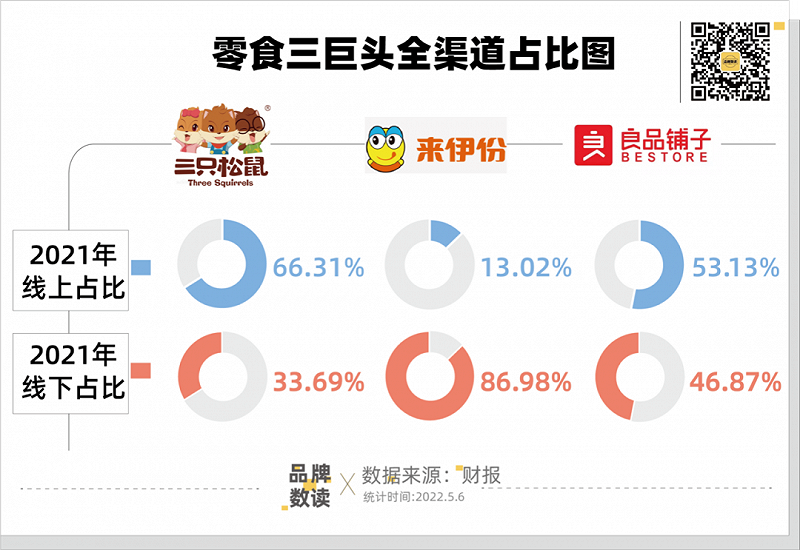

2021全年,来伊份线下营收占比高达86.98%,门店数量则一骑绝尘高达3488家。其中,全年新增门店数为1033家,全年净增门店量为484家。

这依赖于来伊份2017年开启的“万家灯火”计划,即全面发力加盟业务,推进加盟全国化布局,加大对合作伙伴的扶持,扩张线下红利。

2021全年,来伊份签约店数已突破千家,快速抢占线下点位,并通过门店规模进一步覆盖更多元的消费者,是来伊份目前最核心的渠道战略。

这一点也在购物中心渠道中有所体现。

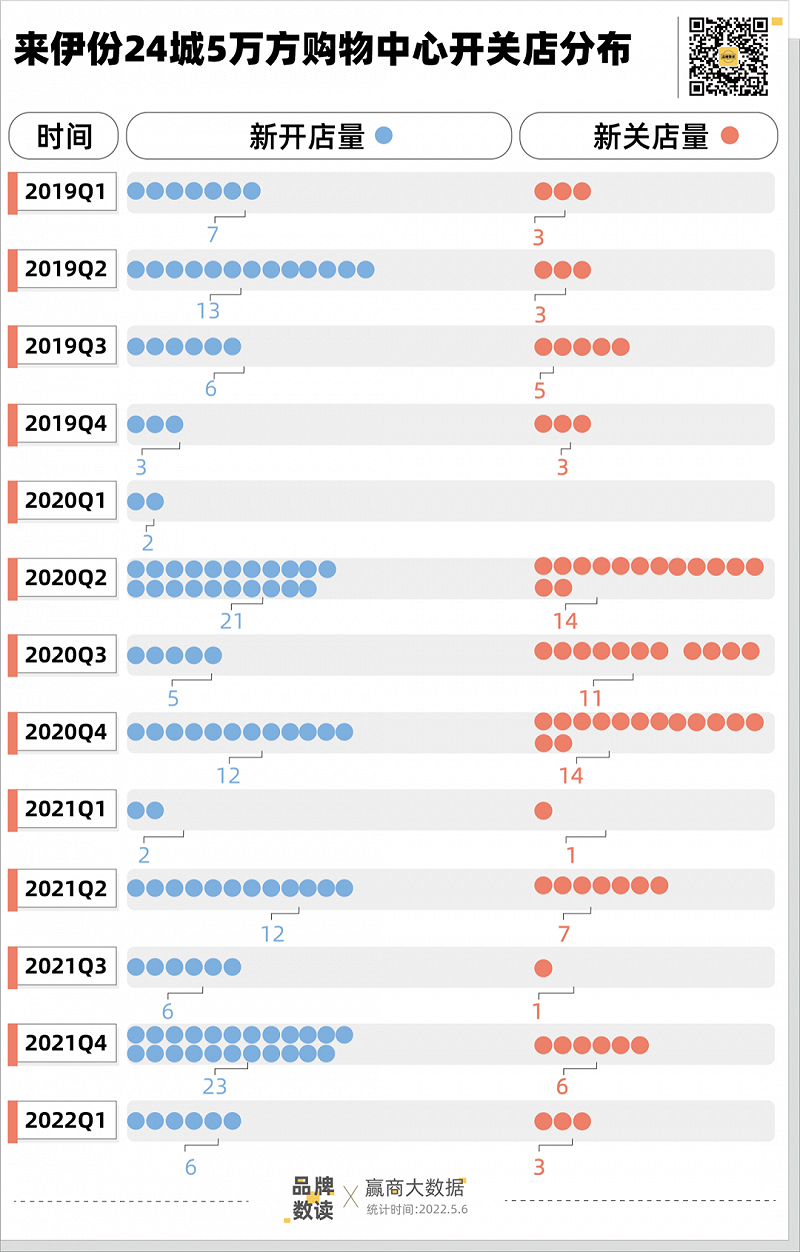

赢商大数据显示,来伊份在24城5万方购物中心的门店数量在经历过疫情影响而短暂闭店后,在2021年再次迎来了开店高峰。

只是,这也更加突显了来伊份的另一个窘境:这个从线下发家的零食帝国,面对线上的几何倍增长仍旧不得要领。

而良品铺子,则被看作线上线下均衡发展的范本。

从营收分布来看,良品铺子线上营收占比为53.13%,线下营收占比为46.87%,依旧保持着相对持平的状态。2021全年,良品铺子线下门店数量为2974家,年内新开门店数为619家,净增门店数为273家。

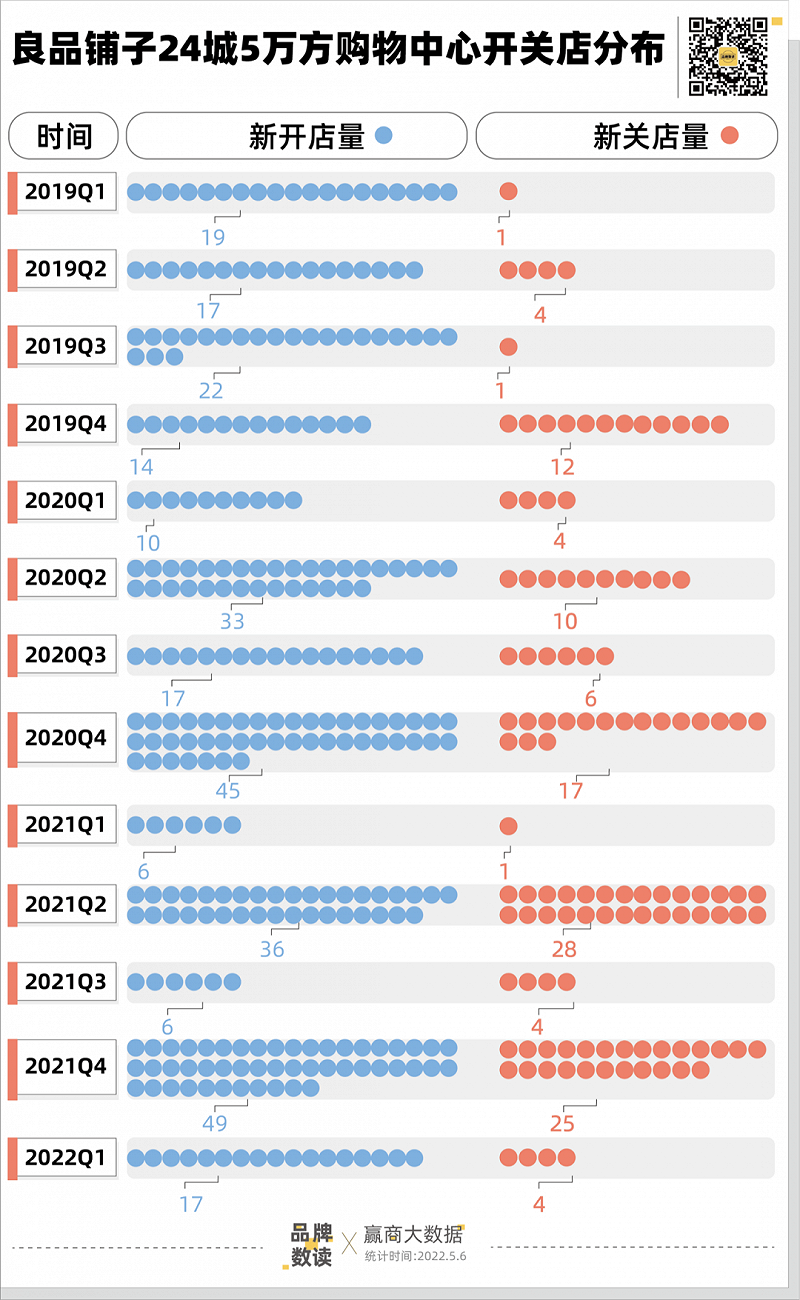

与此同时,根据赢商大数据显示,良品铺子在24城5万方购物中心内门店数呈现匀速开拓趋势。

随着疫情反复所带来的外部影响,零食产业在直播电商以及社区团购等新兴渠道的高速发展,也意味着多渠道融合才是重中之重。

3、如何“咸鱼翻身”

然而,多渠道融合不仅是为了发展,更多是为了自救。

在传统零食巨头们陷入了自身的增长瓶颈,营收增速下滑,盈利状况不振的背后,更多是潜藏在他们周遭的危机。

从产品层面而言,零食巨头们曾经做的都是一门“贴牌+代工”的生意。轻资产的代工厂模式能够满足消费者多种需求,建立起更为完整的产品矩阵。而代工厂们也不甘居于幕后,摩拳擦掌希望抢占市场。

社交平台上甚至可以轻易地搜索到巨头们的零食代工厂合集,而消费者也可以在代工厂端购买到质量相同、价格低廉的“平替”产品。贴牌生意也意味着这些品牌们不再具有产品的护城河。

意识到这点的传统品牌们,也在被迫做出一些差异化策略。

三只松鼠开始放弃产品广而多的丰富度打法,进一步精简SKU并聚焦在坚果品类上;良品铺子则在儿童零食上下起了功夫,旗下儿童零食品牌“小食仙”2021年的销售额同比增长41.17%至4.17亿元,差异化打法初见成效;来伊份则投资了不少新兴品牌,如近期刚刚宣布融资的新锐低度酒品牌“初气”。

产品之余,各类新兴零食集合店的崛起也在渠道上对传统零食们进行着围追堵截。

不论是近年在年轻消费群体间风靡的好特卖、嗨特购等临期食品超市,还是早已俘获中老年客群,主打新鲜坚果的欢囍花生、崎王花生等品牌,门店往往都与传统零食品牌“比邻而居”。

以上海维璟印象城的B1层为例,来伊份所在点位的对面是欢囍花生,间隔铺位则是好特卖,而竞品集中度的提升显然也意味着客源分流和营收下滑。

在加华资本宋向前看来,“现在很多玩流量的新消费品牌,实际上面临着很大的压力。过去的流量逻辑已不再适用,随着流量越来越少、越来越贵,如果继续玩流量,企业很容易陷入流量的陷阱,沦为‘胜利者诅咒’,只赚吆喝不赚钱。

未来新消费品牌必须补足供应链、产品研发、精益管理和渠道的课,才有可能在市场下行时对冲风险,率先跑出来。”

想要“咸鱼翻身”,零食巨头们显然面对的阻力不小。

参考文献:

1、锌财经:线上溃退、线下受阻、产品同质化,休闲零食巨头难当