文|节点资本组 三生

当上市公司遇到股东减持,投资者的第一反应,大多视为利空消息。但是,当大多数人都这么想的时候,理性分析就显得难能可贵,尤其是在资本市场。

2月3日晚,迈瑞医疗(300760.SZ)发布公告,首发前股东Ever Union(H.K.)Limited(下称“Ever Union”)计划在公告披露之日起3个交易日后起6个月内以集中竞价、大宗交易等方式减持公司股份不超过1300万股,约占公司总股本比例1.07%。

那么,对于迈瑞医疗的这次减持,又该怎么看?

减持,洪水猛兽?

迈瑞医疗是A股的明星企业,不少投资者都有关注。对迈瑞医疗有所了解的投资者都知道,此次减持的Ever Union的实控人,是迈瑞医疗创始人之一、副董事长成明和。

成明和生于1961年,1991年与李西廷、徐航共同创办了迈瑞医疗的前身——迈瑞医疗电子有限公司。从2000年起,他历任迈瑞国际营销副总裁,首席战略官,联席首席执行官等职务,2020年11月卸任迈瑞医疗总经理,担任副董事长至今。

其实,这不是成明和第一次减持。2020年9月2日至12月28日,Ever Union通过集中竞价交易方式,减持了迈瑞医疗0.53%的股份。2021年5月12日至2021年7月2日,Ever Union通过集中竞价交易方式,减持了迈瑞医疗0.37%的股份。两次减持量都不大,累计占公司总股本0.9%,同时减持节奏也较为平缓。

对于此次减持,迈瑞医疗相关人士回应表示:“本次减持是成明和先生出于自身资金安排进行的正常市场操作,不会对公司持续经营产生影响,成明和先生仍对公司发展前景和内在价值充满信心。迈瑞医疗业绩确定性强,营收、净利持续增长,目前已成为全球领先的医疗器械及解决方案供应商,公司高管对公司长远稳健发展信心十足。”

迈瑞医疗的这一回应,在履行上市公司信息披露义务的同时,也是为了提醒投资者,不要看到减持就以为是“洪水猛兽”。毕竟,并不是所有的投资者都能够理性对待利空消息。

其实,回看迈瑞医疗过往的历次减持,对股价并没有太大影响。

比如成明和在2020年9月至12月减持后,迈瑞医疗的股价不但没有下跌,还一路上涨冲到了498.5元/股。此后A股大盘进行深度调整,但截至2023年2月3日,其股价为325.52元/股,对应市值3947亿元,仍位居A股医疗板块第一。

这种情况也不只是发生在迈瑞医疗身上。

比如主营防水材料的东方雨虹在2018年至2019年的高管减持,并未阻挡其股价在之后两年一路高歌猛进,成为投资者眼中的“防水茅”。

再比如“散户之王”京东方A,2015年在整个A股的减持金额排名第二。但是,这并未改变京东方A“显示面板之王”的底色,公司在2017年迎来业绩爆发,股价开启一波大涨。

所以,判断一家公司是否有投资价值,还是要基于最根本的经营状况和盈利能力,而不是看到减持就成了“惊弓之鸟”。

迈瑞医疗的基本面又怎么样?

业绩才是王道

从2018年上市以来的业绩来看,迈瑞医疗的表现一直比较稳健,财报数据上一目了然。

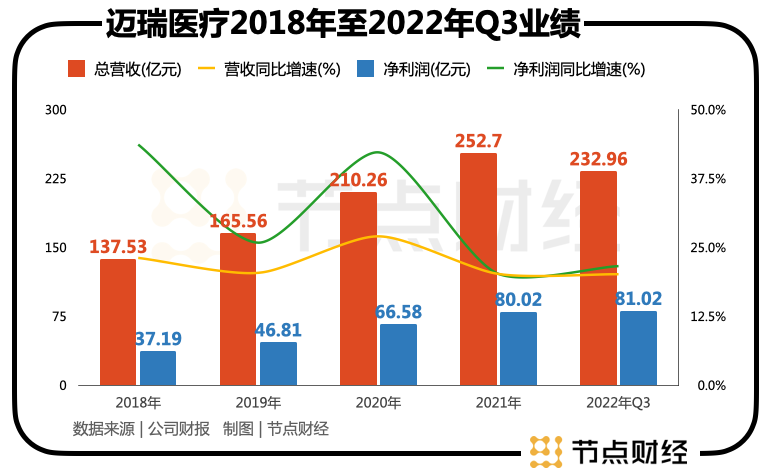

财报显示,2022年前三季度,迈瑞医疗实现营业收入232.96亿元,较上年同期增长20.13%,4年营收年复合增长率22.69%;实现归属于上市公司股东的净利润81.02亿元,较上年同期增长21.60%,4年净利润年复合增长率29.32%,前三季度归母净利润已超2021年全年归母净利润。

数字的背后,是公司产品和经营上的真功夫。

经过30多年的发展,目前,迈瑞医疗已经形成了以生命信息与支持、体外诊断、医学影像为三条主线的业务矩阵。

其中,生命信息与支持领域,各主要产品的技术水平逐渐步入全球引领的阶段。同时,在对抗新冠疫情期间,借助抗疫明星产品实现了高端客户群的重大突破和品牌影响力的提升,未来正引领公司各项业务在全球范围树立迈瑞全球领先的医疗器械公司的形象。

体外诊断领域,化学发光是免疫诊断的主流技术,此前大部分被外企主导,但近年来,以迈瑞医疗为代表的国内巨头正在崛起,不断升级血球、生化、化学发光等产品性能。而为了优化全球产业链的布局,迈瑞医疗还收购了行业上游原料公司Hytest(海肽生物)。随着体外诊断产品线持续的技术积累和产品创新,公司将逐步成长为帮助医院建立标准化实验室、提供体外诊断整体产品和IT解决方案的供应商。

在医学影像领域,迈瑞医疗致力于技术高端化和应用临床化,通过搭建ZST+域光平台、全面的弹性成像技术等,显著提高了成像速度和影像诊断准确性。未来,公司还将开发完善妇产、心血管、麻醉、介入等临床解决方案,并通过对超高端超声领域的技术积累,实现高端客户群的全面突破,加速国产化率和市场份额的提升。

在国内市场已经站稳了行业头部位置的迈瑞医疗,在海外市场的表现,也成为投资者关注的重点。

“打篮球去NBA,打拳找泰森”,开拓海外市场也是迈瑞医疗董事长李西廷长期以来的战略规划。

据李西廷透露,海外市场方面,2022年前三季度,公司生命信息与支持产线突破高端医院空白客户270家、横向突破客户350家;体外诊断产线突破重点医院/实验室空白客户230家、横向突破客户80家,其中包括52家连锁实验室。医学影像产线前三季度突破高端医院空白客户140家、横向突破客户90家。

以医疗器械最为发达的北美市场为例,可以看出迈瑞医疗海外业务增长的含金量。

2022半年报显示,北美市场的总营收为12.6亿元,而去年同期为9.2亿元,同比增幅达36.95%。从营收数据来看,迈瑞医疗在北美市场这块“NBA的地盘”上,取得了高于整体业绩的表现。

在医疗器械行业,凭的都是真本事,“没有金刚钻,揽不下瓷器活”。而迈瑞医疗之所以在国内外市场稳步开拓,背后是持续的高研发投入。

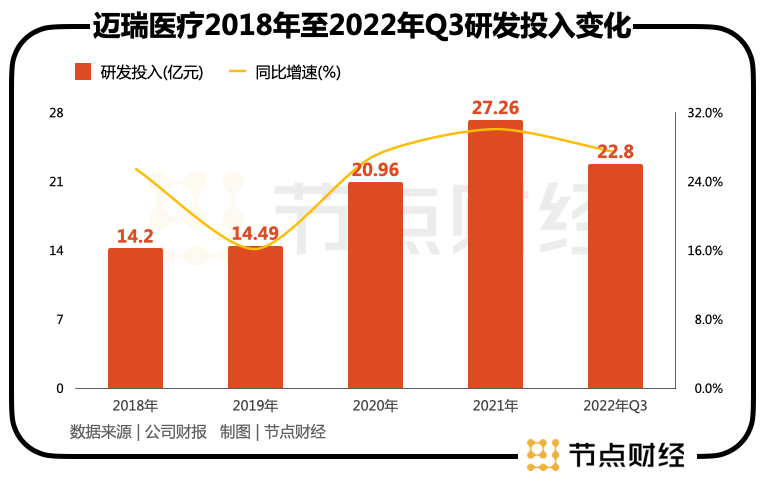

财报数据显示,2022年前三季度,迈瑞医疗的研发投入达22.8亿元,较去年同期增长约27.4%。而在2020年和2021年,研发投入同比增长分别为27.04%和30.08%,均保持了很高的投入比例。

正是基于这种稳健的表现,迈瑞医疗才会让机构投资者趋之若鹜,进而奠定了其投资价值的基石。

机构资本怎么看?

2022年12月30日,迈瑞医疗再次公告接受425家机构调研。至此,迈瑞医疗一年内接待了5063家机构调研,成为唯一一家年度机构接待总量突破5000家次的公司。此外,数据显示,2022年,券商中最关注标的,显示为迈瑞医疗的多达21家。

这样的受关注程度,可以说在A股是独一份。

迈瑞医疗之所以成为资本市场的“香饽饽”,首要原因在于医疗器械这条赛道正处于上升期,蛋糕越做越大。

特别是在疫情爆发后,全球范围内掀起了公共卫生建设的浪潮。从国内来说,ICU病房、传染病医院、发热门诊等方面的医疗新基建规模不断扩大。呼吸机、监护仪、除颤仪、超声诊断仪产品需求火爆。

医疗新基建的持续推进,给了医疗器械行业大步发展的机会。

德邦证券研报显示,2020年后医疗设施开工建设进程加速,大多数预计完工的时间在2022-2025年之间,预计未来三年国内医疗设备等需求将加速释放,市场空间持续扩容。

迈瑞医疗作为行业龙头,其三大核心业务均与医疗新基建密切相关。凭借以往搭建的服务平台和销售渠道,迈瑞医疗将有机会深度参与医疗新基建带来的增量市场。

此外,如前所述,迈瑞医疗在海外市场的持续突破,也给了资本市场更开阔的想象空间。

中信证券认为,迈瑞医疗是中国领先、全球前列的医疗器械龙头企业,后疫情时代,公司在国际化、高端化、平台化上都迎来了加速推进,未来业绩有望持续较高增长。

这种健康、稳定的增长态势下,迈瑞医疗得到了大资金的加持。

1月28日,公募基金最新前十大重仓股出炉,迈瑞医疗位列其中,基金持仓总市值达280.82亿元。

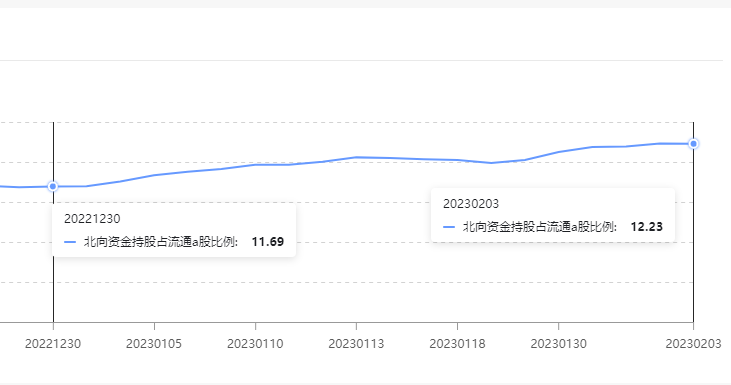

在A股被称为“聪明资金”的北上资金,也在不断加仓迈瑞医疗。

公开数据显示,截至2023年2月2日收盘,北上资金在迈瑞医疗的持股数占比已达到12.23%,持仓市值为487.96亿元。从数据明细可以发现,北上资金处于不断加仓的趋势。

一边是老股东的减持退场,一边是公募基金、北上资金等新鲜血液的加仓进场。其实,减持计划的实施,可以进一步优化迈瑞医疗的股东结构,提高投资者的参与积极性,增加市场流动性,进而引入更多的长期投资者。

“流水不腐,户枢不蠹”。有减持,有加仓,上市公司在资本市场,需要的是一池活水。