(图源:东方IC)

(图源:东方IC)

近期,“新东方烹饪”母公司中国东方教育发布中期成绩单,“招生人数大幅回暖”,“业绩亮眼”的评价不绝于耳。

但从财报上看,中国东方教育依然“增收不增利”,上半年营收同比增长4%的同时,纯利却同比减少近16%。

线下教育场景恢复后,中国东方教育疏解“堰塞湖”了吗?

学生越多,利润越少?

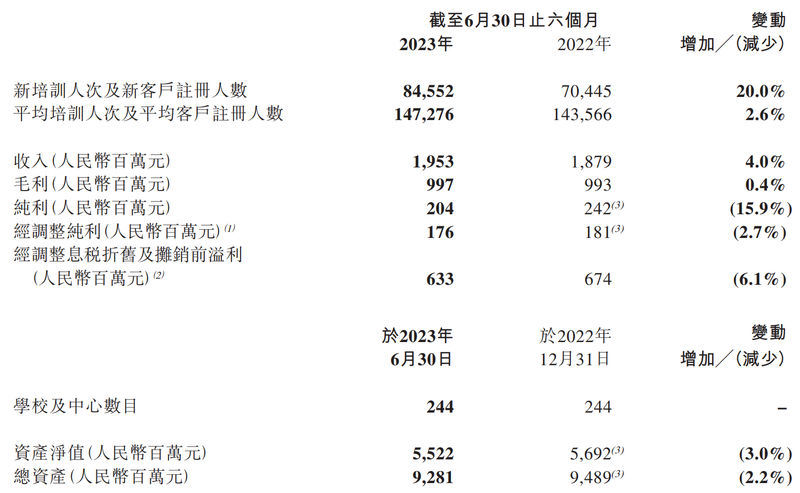

根据财报,2023年度上半年,中国东方教育新培训人次及新客户注册人数由2022年度上半年的7.04万人次增长了20.0%至8.46万人。与之相比,2019、2020、2021三个年度上半年新培训人次及新客户注册人数则分别为7.92万人、6.08万人、8.19万人。从新报名人数方面看,中国东方教育已经走出了疫情的影响。

报名人数的增长也给中国东方教育的收入带来了增长。上半年,中国东方教育实现收入19.53亿元,较上年同期的18.79亿元增长了约4.0%,收入的增加主要由于招收新生人数及新客户注册人数增长。

但快速增长的新学员并没能提振中国东方教育的利润。报告期内,其实现毛利9.97亿元,较上年同期的9.93亿元仅增加了0.4%。而在2019、2020、2021三个年度上半年,中国东方教育的毛利则分别为11.07亿元、8.72亿元、11.07亿元。2023年度上半年毛利率为51.1%,而2019-2022年同期则分别为60.8%、57.5%、52.9%,已在逐年持续下降,四年内累计降幅已近10%。

纯利方面,报告期内共计2.04亿元,同比减少约15.9%;2019-2022年同期则分别为3.12亿元、2.43亿元、2.33亿元、2.36亿元。尽管在2022年度上半年有一定正向增长,但仍逃不出持续减少的总体趋势。

为什么中国东方教育新生人数越多,利润却反而越少?答案或许与居高不下的成本脱不开关系。

对于传统线下职业技能培训,学员人数增长以及线下校所中心数量增长所带来的成本增加,是一个正常现象。

从财报数据上看,除了新学员数量,近年来中国东方教育旗下学校及中心数目也在不断增加,截至2019-2022四个年度的上半年,中国东方教育旗下学校及中心数目分别为177所、194所、231所、244所。

但值得注意的是,截至2023年度上半年,中国东方教育旗下学校及中心数目仍为244所,与2022年度同期无异,成本和费用却都有所增加。

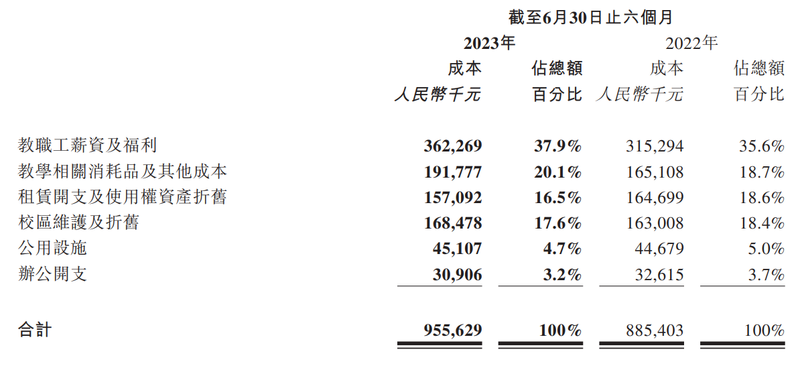

上半年,其收入成本共计9.56亿元,较上年同期的8.85亿元增加了约7.9%。而在疫情前的2019年度上半年,中国东方教育的收入成本也仅为7.14亿元;2020、2021年度上半年则分别为6.45亿元、8.95亿元,其收入成本仍在持续上涨。

收入成本构成中,教职工薪资及福利占收入成本比重最大,该项成本共计3.62亿元,同比增长14.9%;教学相关消耗品及其他成本共计1.92亿元,同比增长16.15%。在财报中,中国东方教育坦言,收入成本项下的教职工薪资及福利以及与教学相关消耗品及其他成本大幅上升导致了报告期内的毛利率进一步下滑。

在其他费用方面,销售开支由上年同期的4.43亿元增加至报告期内的5.13亿元。在期内,中国东方教育聘请了专业顾问为新东方设计新形象“熊猫厨师长”,同时投放更多广告资源以招收更多新生。行政开支由截至上年同期的2.46亿元增加至2.56亿元。主要原因是期内差旅和会议等商务活动增加所致。

值得注意的是,有分析称,2019年至今财务数据显示,中国东方教育每年下半年营收均高于上半年,但纯利方面却几乎截然相反。通过历年财报计算,2019-2022年度下半年,中国东方教育营收分别为20.84亿元、21.32亿元、21.39亿元、19.4亿元,均高于同年度上半年;纯利则为6.36亿元、0.15亿元、0.69亿元、1.31亿元,除2019年外,其余均低于同年度上半年。该分析指出,“这似乎是其一贯策略:下半年大幅增加营运支出,带动营收增长,却也让纯利变得惨淡。”

由此来看,当前成本费用居高不下的中国东方教育下半年利润可能会继续承压。

业务复苏,所言尚早?

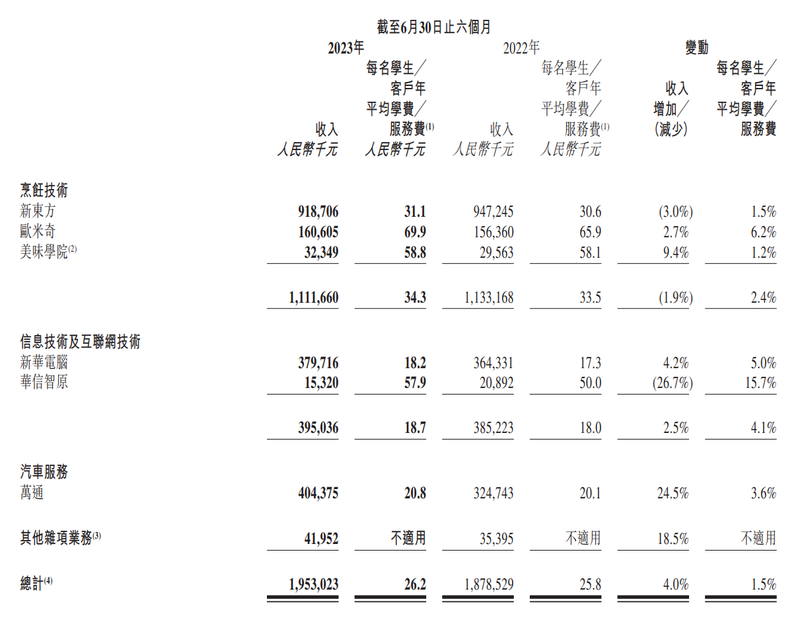

营收构成上,中国东方教育上半年收入主要来自7个板块产品,而这七个板块也可按照业务分为三大类。首先是烹饪技巧,包括新东方烹饪、欧米奇西点西餐和美味学院;其次是信息及互联网技术,包括新华电脑和华信智(原DT人才培训基地);再次是汽车服务,以万通汽车为主;以及其他杂项业务,包括时尚美业及向第三方提供的互联技术解决方案与员工外包服务。

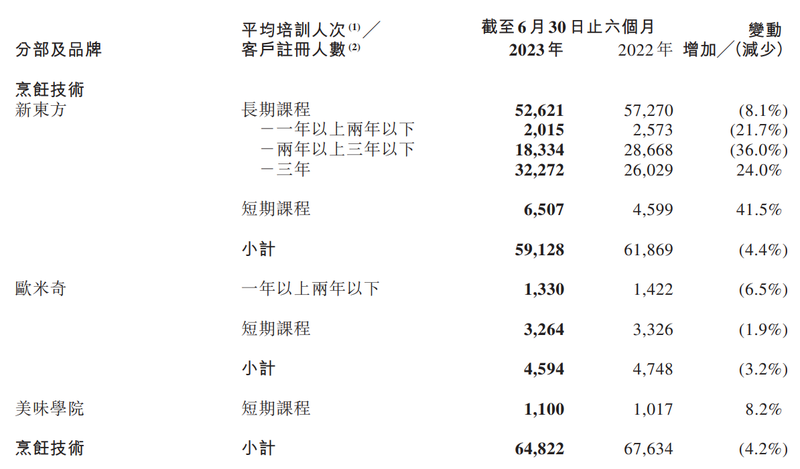

在众多的业务中,能够撑起大梁的,还是以新东方烹饪为主的烹饪技巧业务。今年上半年,烹饪业务共计营收11.11亿元,占总营收比重达到了56.89%。其中,无论是营收,还是培训人次,新东方烹饪均远高于欧米奇和美味学院。

具体到平均培训人次/客户注册人数,欧米奇虽有一定下降,但鉴于基数较小,并未给总数带来较大影响。新东方烹饪则有较大波动,特别是一年以上两年一下以及两年以上三年以下的长期课程人数分别减少了21.7%、36.0%;尽管三年期的课程与短期课程人数增加了24%和41.5%,但总数仍跌破了6万大关。

此外,信息及互联网技术收入共计3.95亿元,同比增长2.5%,占总营收的20.22%,上年同期则贡献了营收的20.5%。其中,新华电脑营收3.8亿元,同比微增4%,华信智原营收0.15亿元,同比下降27%。

汽车服务业务则在报告期内首次反超信息及互联网技术业务,成为中国东方教育的第二大业务。今年上半年,万通汽车营收4.04亿元,同比增长25%,占总营收的20.7%,上年同期则仅贡献了总营收的17.29%。

整体来看,作为长期以来的第一、第二大业务,以新东方烹饪为主的烹饪教育及信息、互联网技术服务纷纷显出挣扎。

而对于未来发展,中国东方教育仍围绕着扩张。

其表示,计划于中国地理区域建立自有的区域中心,计划旗下所有七个品牌提供完善的教学及培训实践设施。区域中心亦将在其各自指定区域内设立研发中心、人力资源和营销中心,并为教学人员提供持续教育和培训区域。区域中心主要位于集团主要招生省份的城市。目前,四川成都及山东济南的第一期区城中心已投入使用,而贵州贵阳及河南郑州的第一期区域中心正在建设中,预计将于2024年完工。

中国东方教育表示,由于过去几年报读3年长期课程的学生比例不断增加,购置土地及建筑设施予在本集团的主要招生省份的城市建设区域中心,不仅可以避免校舍的租金开支的压力增加,亦可以改善校舍的环境,以增加长期课程学生的稳定性。

此外,中国东方教育表示,对于目前其营运所涉及的四个行业领域,包括烹饪技术、信息技术及互联网技术、汽车服务及时尚美业,计划继续扩大业务,使课程更多样化,以应对行业趋势和市场需求。

从当前财务表现上看,这样的可能会为本就居高不下的成本及开支增加负担,并进一步拖累利润。

券商“爆灯”,股价“跳水”?

不可否认的是,中国东方教育这份“成绩单”得到了机构认可。包括华西证券、天风证券、国信证券、华金证券等多家券商都刊发了研报。

但上述券商均不约而同地下调了2023-2025年度的收入及盈利预期。

天风教育认为,中国东方教育维持“买入”评级。但也提示了招生不及预期,核心高管流失,市场竞争激烈等风险,并下调了2023-2025年度的收入及盈利预测。

申万宏源则表示,上半年中国东方教育的收入增长符合预期,利润端跌幅好于预期。集团招生回暖,作为先行指标的新招生人次同比增长,有望带动集团全年量增,并驱动收入增长。中长期区域中心项目建成推出,持续提升院校办学层次及招生规模,保障集团长期在校生规模增长。但由于新老生迭代以及平均培训人次确认需要时间,故下调2023-2025年的盈利预测。

国信证券研报称,公司上半年新招增速亮眼,释放出积极信号;未来随区域中心建设完成,长期学历制课程及高景气度技能课程占比提升,利润具备优化空间。但考虑到长训招生爬坡节奏以及2023年度上半年营销投放力度超预期,国信证券同样下调了中国东方教育2023-2025年度的盈利预期。

华西证券则在研报中指出,报告期内中国东方教育新招培训人数增速表现良好,但仍难弥补疫情期间对长期生新招的缺口,从而长期在校生增速偏低,因此收入增速较低。经调净利增速低于收入增速则由于长期生影响产能利用率、毛利率较低,以及销售费用率增加。

华西证券分析称,疫情对长期生招生的影响仍需消化。从新东方烹饪来看,占比高的郑州已恢复2021年水平、四川仍未恢复到2021年水平。乐观因素在于,就业压力的背景下,利好公司短期生招生。公司2019-2022年学校快速扩张将告一段落,未来主要扩张在于美业,销售费用率也有望得到控制,未来随着新校区爬坡、三年制红利释放、利润改善弹性较大。此外,公司区域中心建设完成后、技师学院资质获批、从而有望拉长学制。但考虑到上半年长期课程人数增速不及预期,华西证券也选择下调此前中国东方教育2023-2025年的盈利预测。

多家券商尽管都看好中国东方教育的未来稳定发展,但都不约而同的选择下调其未来三年内的盈利预测,这似乎也显示出资本市场对其未来增长的担忧。

与此同时,中国东方教育低迷的股价,也加重了这种不安。今年8月21日,中国东方教育股价跌至2.56元,较年初下跌56.39%。截至9月14日收盘,中国东方教育股价报3.36元,仍处于低位。

有分析称,“中国东方教育股价1月份的高点,很大程度上是因为去年12月以来,职业教育利好政策相继出台”。从当前行情来看,尽管后疫情时代职业教育政策红利不断出炉,但中国东方教育并未有喜人涨幅。

纵观中国东方教育目前经营状况,利润仍然承压,然而根据其未来布局,压力仍将持续。叠加课程人数增速不及预期,渠道扩张、校区拓展、校区利用率、新品类赛道拓展等压力, “爬坡”中的中国东方教育仍然面临诸多难题。