文|创业最前线 段楠楠

编辑|冯羽

随着新生人口逐年下滑,国家也开始鼓励、支持生育。辅助生殖被各地纳入“医保”体系,该行业迎来发展契机。

在此背景下,12月22日辅助生殖企业爱维艾夫医院管理集团有限公司(以下简称“爱维艾夫”)向联交所递交招股书,计划在港交所主板上市。

对于爱维艾夫而言,在未取得三代许可证的背景下,公司旗下4家医院每年都能为爱维艾夫带来4亿元左右的稳定收入。但在公立医院夹击下,爱维艾夫想要扩张并不容易。

此次IPO,关系到爱维艾夫能否取得三代许可证。但经过前两年疯狂炒作后,资本对于辅助生殖公司不再热衷,“辅助生殖第一股”锦欣生殖市值较最高点跌去85%以上。行业第一股的前车之鉴是否会影响爱维艾夫的前景,还有待观察。

01 创始人曾是会计,深创投大手笔押注

所谓辅助生殖,本质是让不孕不育的家庭,正常受孕并成功产下胎儿。国内辅助生殖最早可追溯至1987年,当时乡村女教师郑桂珍因为输卵管不通难以受孕。

郑桂珍在产科专家张丽珠的帮助下,成功培育了国内第一例试管婴儿,张丽珠就此也被誉为中国的“试管婴儿之母”。

爱维艾夫明确表示,在公司发展过程中,受到了张丽珠教授的激励与助力。招股书显示,爱维艾夫成立于2006年,其创始人任吉忠起初并不在医疗行业从业。

1988年,任吉忠毕业于中国天津财经学院(现为天津财经大学)会计专业,1992年至1994年任吉忠在深圳一家建筑公司从事会计、财务管理等方面工作。从该公司辞职后,任吉忠又在一家音响公司担任总经理至2006年8月。

2006年9月,从音响公司辞职仅一个月的时间,任吉忠便创办了深圳爱维艾夫(爱维艾夫前身)。

从任吉忠从业经历来看,在从事辅助生殖医疗之前,其并未从事过任何医疗相关的工作。从音响公司辞职后,突然创办了辅助生殖医疗公司,其转变不可谓不大。

经过多年发展,爱维艾夫旗下已经拥有4家医院,分别为湛江久和医院、天津爱维医院、昆明爱维艾夫医院、揭阳爱维艾夫医院。这4家医院每年都能为公司带来稳定的盈利以及经营性现金流。

稳定的盈利也让爱维艾夫吸引了知名投资机构。2019年12月10日,深创投以及深创投控制的南山红土基金以及福田红土基金,合计认购了爱维艾夫注册资本的5%股权,认购金额为1.47亿元人民币。若以此计算,此时爱维艾夫估值将近30亿元人民币。

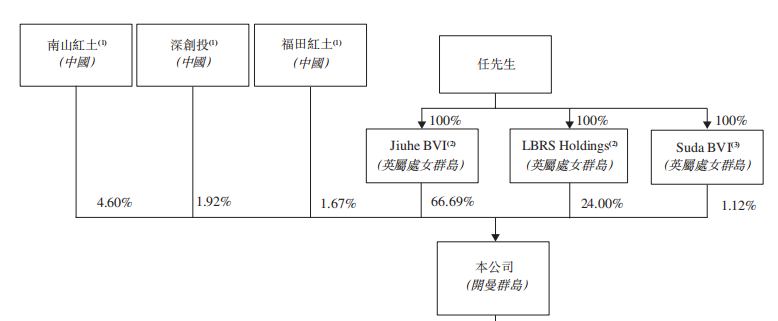

后续经过减资、重组后,深创投及其控制的南山红土以及福田红土持股比例有所上升。截至IPO发行前,深创投直接持有爱维艾夫1.92%股权,南山红土持有爱维艾夫4.60%股权,福田红土持有爱维艾夫1.92%股权,三者合计持有爱维艾夫8.19%股权。

图 / 重组完成后的公司架构

爱维艾夫递表上市,若公司能获得资本市场较高的定价,对于深创投及其控股的基金公司,无疑是较大的利好。

02 市场规模增长停滞,“辅助生殖”被资本抛弃

不过略显遗憾的是,2022年以后,辅助生殖行业已经不再受资本青睐。包括爱维艾夫在内的辅助生殖公司业绩出现疲态,能否获得较高的估值还是未知数。

以“辅助生殖第一股”锦欣生殖为例,公开资料显示,锦欣生殖2019年6月25日在港交所上市,股票发行价为8.54港元/股,发行市值为240亿港元。

2020年在政策的刺激下,锦欣生殖股价大幅上涨。2021年,锦欣生殖股价最高触及24.29港元/股,市值一度超过660亿港元。

好景不长,2021年以后,锦欣生殖股价一路下跌,截至2023年12月29日,锦欣生殖股价报收3.35港元/股。除资本市场表现不佳外,2022年锦欣生殖归母净利润也大幅下滑64.36%。

与锦欣生殖一样,2022年爱维艾夫业绩也出现下滑。

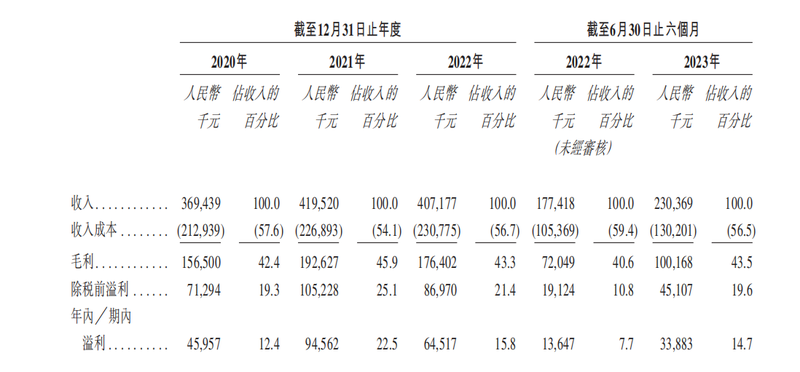

数据显示,2022年公司实现收入4.07亿元,同比下滑3.10%。同期,爱维艾夫实现利润6451.7万元,同比下滑31.77%。

图 / 合并损益表概要

对于公司收入下滑,爱维艾夫给出的解释是,2022年在疫情影响下,门诊就诊人数减少,导致公司收入出现下滑。此外由于行政支出以及所得税递延的影响,2022年爱维艾夫利润同比下滑31.77%。

2023年上半年随着疫情的消退,爱维艾夫收入以及利润开始重新增长。不过受限于行业规模萎缩,爱维艾夫成长空间或许有限。

由于生活节奏加快,国内不孕不育患病人数上升。弗若斯特沙利文数据显示,中国不孕夫妇患病数量由2018年的5540万人增长到2022年的5670万人,预计到2023年,国内不孕不育患病数量将增长至6480万人。

值得注意的是,虽然国内不孕不育患病人数在上升,但辅助生殖技术服务的市场渗透率却并不高。数据显示,2022年国内ART(辅助生殖技术)渗透率仅为9.2%,远低于欧美地区的33%。

对此,爱维艾夫在招股书中表示,由于文化差异,与欧美地区相比,中国接受ART服务意愿度较低,导致国内ART渗透率远低于欧美地区。

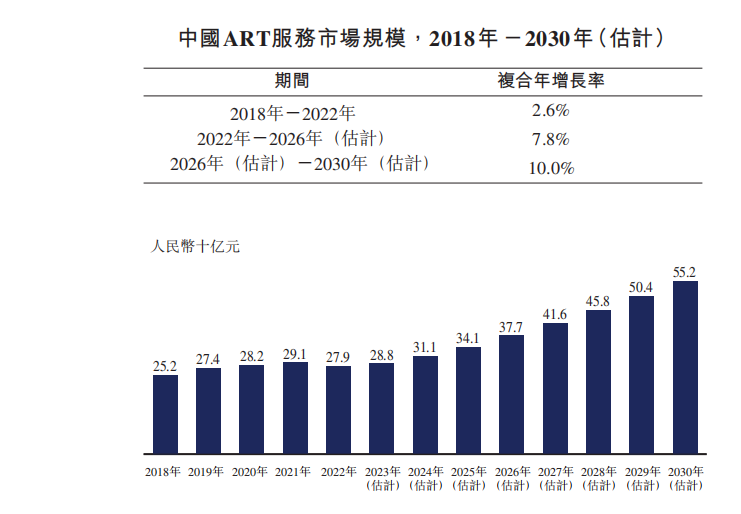

正因如此,在不孕不育人口数上升的背景下,近几年国内ART市场规模几乎停滞增长。数据显示,2018年国内ART服务市场规模为25.2亿元,到2022年国内ART市场规模仅略微增长至27.9亿元。

图 / 爱维艾夫招股书

对于爱维艾夫而言,由于市场对辅助医疗行业表现出消极态度,即便成功上市,爱维艾夫也很难获得资本青睐。加之近两年ART行业停滞增长,深创投及其控股的基金公司想要获得超额收益并不容易。

03 无三代许可证,对比公立医院劣势明显

此外在辅助生殖领域,作为民营机构的爱维艾夫并不占优势。与其他行业不同,进入辅助生殖领域门槛相对较高,需要获得许可证才能进入。

公开资料显示,经过多年发展,辅助生殖已经经过了三代迭代发展。一代是通过体外受精-胚胎移植的方法,来解决女性患者不孕不育的问题,这也是爱维艾夫主要收入来源。

第二代技术方案主要是解决男性患者不孕不育的难题,第三代技术则是在前两代技术的基础上进行了升级,提高了成功率,降低了流产率。

目前开展这三代技术实施,都需要专门的许可证。爱维艾夫仅取得一代、二代技术方案的许可证。

此次IPO,爱维艾夫目的便是,帮助旗下湛江久和医院取得三级专科医院资格,以便获得三代(PGT)许可证。

在缺少三代许可证的背景下,爱维艾夫在与同行进行竞争时,明显处于劣势。

数据显示,截至2022年底,国内持有一代许可证的医疗机构有559家,而持有三代许可证的有93家,绝大部分都掌握在公立医院手里。在缺少三代许可证的情况下,爱维艾夫不得不与其它500多家医疗机构进行竞争。

此外,与前两代技术方案相比,第三代每个周期平均费用明显偏高。数据显示,第三代IVF周期(试管周期)费用高达10万元。

作为对比,仅取得一代、二代许可证的爱维艾夫每个周期平均治疗费用仅为6万元左右,无法取得第三代许可证也是制约爱维艾夫盈利能力提升的重要原因。

而大型公立医院就不存在爱维艾夫面临的难题。依靠牌照优势以及自身的医疗资源,公立医院吸引了大量不孕不育患者。

中信湘雅生殖与遗传专科医院胚胎实验室主任顾亦凡在接受媒体采访时曾表示,2019年,其所在医院IVF周期应该有近3万例,现在稳定在每年2万例以上,成功率保持在66%以上。

作为对比,2022年爱维艾夫开展的IVF周期仅为6706例,平均成功率为58.2%,较头部公立医院有明显差距。

而在私立医院领域,爱维艾夫也面对众多的竞争对手。招股书显示,爱维艾夫在民营ART服务机构排名第4,市占率为0.9%,市场规模相对较小。

以国内第二大民营ART服务机构锦欣生殖为例,2022年锦欣生殖开展的IVF周期数超2.6万例,是爱维艾夫的3倍以上。

随着不孕不育的患者增多,加之各地逐步将辅助生殖纳入医保,这在一定程度上会刺激患者的需求,辅助生殖行业或将迎来发展契机。

不过市场规模的扩大,也会促使行业竞争更加激烈。资深医疗投资人林掌柜曾对媒体表示,纳入医保后该行业竞争将变得更加激烈,医疗机构将从抢牌照转为抢专家、抢运营团队。

林掌柜还表示,由于民营机构大多数无法使用医保,但公立医院有医保先行时间窗口,将使得公立医院竞争优势更为明显。

对于爱维艾夫而言,在公立医院的挤压下,公司可拓展的空间将变小。此次IPO,能否获得融资,将旗下医院打造成三级专科医院并获得三代许可证显得至关重要。

若成功上市,并且顺利拿到三代许可证,爱维艾夫盈利能力将进一步提升。若上市失败,公司或许只能固守“大本营”,等待公立医院的“围追堵截”。