文|适道

身处一个时代,首先要清楚自己所在的历史坐标系。

过去十年,创业者们将热血洒在移动互联网这片热土,并诞生了一批前所未有的庞大独角兽。

随着资本效率急剧降低,一些独角兽缩水为“小犀牛”,移动互联网时代正在向我们挥手告别。同时,以ChatGPT横空出世为标志,以AI为代表的深度科技正在引领“新一轮科技革命”到来。

虽然有着颠覆未来,促进产业指数级增长的重大意义,但是在深度科技企业筹资过程中,“先有鸡还是先有蛋”的问题相当普遍:

没有近在咫尺的市场,企业筹资相当困难;但没有足够的资金支持,接近市场更是难上加难。

“既没有又没有”的矛盾困扰着全球的深度科技创业者。

在工业革命1.0起源地欧洲,目前主导创业场景的依然是深度科技企业。数据显示,欧洲深度科技企业每年获得约100亿欧元的风险投资,约占欧洲总体风险投资的四分之一。

即便如此,对于欧洲深度科技创业者而言,特别是医疗科技等领域,产品进入市场的时间往往会超过四年,这意味着VC最常见的回复是:等你们接近市场时再来找我。

深度科技创业者如何缓解资金压力,从“活得更久”到“活得更好”。近期,欧洲创业社区领先媒体Sifted发布了一篇文章《How to raise money for your deeptech startup》。第一位作者Sven Jungmann是一家医疗科技公司Halitus的创始人兼CEO,该公司致力于开发通过呼吸检测疾病的产品,并于2022年获得了Digital Health Award数字健康奖;第二位作者ándy Reschke是投资机构TC1Cap的CEO,他本人兼职顾问和投资人。

文章认为:深度科技创业要尽可能利用早期潜在的小额融资机会,最小化成本,以达到公司的可持续性运营。

适道对文章进行了简译和补充改写,以供各位深度科技创业者参考。

一、与其死磕VC,不如另辟蹊径

一些创始人可能会发现,VC经常用投消费科技的逻辑来投深度科技。

这其实怪不了VC。毕竟深度科技创业情况复杂、耗时太久,总处于“不确定性”中。无论是投资人,甚至包括创业者都是蒙着眼睛过河。

VC偏好“确定性”的短期回报,源于其基金结构和LP期望。

一般而言,基金的生命周期是七到十年。这个时间限制让VC天然地倾向于能更快进入市场,并创造收入的公司,用肉眼可见的回报向LP交代。

而一些深度科技企业“放长线钓大鱼”的项目,不仅打乱了VC的Timeline,可能连最后钓上来的是什么都不知道。

文章指出:深度科技创企与其死磕VC,不如另辟蹊径,寻找能够长期支持创新的投资者。

作者提出以下三种渠道:

1、常青基金(Evergreen Fund)

即,永续基金(Permanent Capital Fund),私募基金管理人设立的无固定期限的风投基金或私募股权基金。

通常指具有较长存续期的基金,有时泛指存续期在10年以上,具有长期投资理念的PE基金(Long-dated PE Fund)。只在最后一个投资者赎回其权益或管理人处置完每项投资并决定清算时才结束。

目前,基于国内LP的资金属性,国内的常青基金最有可能从家族办公室、超高净值个人寻找突破口。

2、耐心资本(Patient Capital)

在一级市场,“耐心资本”多指中长期投资的私募股权基金。

结合实事,去年10月,中央金融工作会议指出:要为科技型企业提供全链条、全生命周期的服务;去年12月,中央经济工作会议强调:大力推进投资端改革,推动健全有利于中长期资金入市的政策环境,引导投资机构强化逆周期布局,壮大“耐心资本”。

可见,科技创企“缺钱”问题,已经被国家点名。未来,一些符合国家战略和市场需求的优质项目会先得到资金扶持。

但对于投资人而言,要分辨鱼目混珠者。毕竟,眼下最有耐心的“资本”可能来自A股的散户。

3、特定行业基金(Sector-Specific Fund)

这类基金有更多机会挖掘到“水下项目”,即尚未被市场广泛认知,但具有巨大潜力和创新能力的项目,和深度科技创企有所重合。

适道此前得出结论:在低于2.5亿美元的基金中,专一型基金的IRR胜出;在高于2.5亿美元的基金中,最新一批综合型基金(2015年——2020年)的IRR高于专一型5%左右。指路——《专一型基金VS综合型基金,谁的回报高?翻了20年数据,我们得到如下结论》

同时,此类基金要求投资者尽可能成为行业专家,来降低投资决策的不准确性。

另外,作者Sven分享了自己的融资经验:不要只看投资机构的网站文案,应该去看他们过去投过的项目,并检索团队中是否有STEM背景的成员,以保证对方能问出专业的问题。

适道认为,对于深度科技创企而言,打铁还需自身硬,“先出成果”远比“清楚原理”更能打动投资者。

例如,Sam Altman曾回忆:当初团队既没有训练模型,也没有搞明白工作原理,就向比尔盖茨进行了一场“信心十足”的演示。虽然比尔盖茨非常怀疑,但还是押对了。

Altman的“信心”正是来源于构建GPT-1时,一通“咔咔乱试”后产生的重大成果,即便当时没有人明白工作原理,也不知道“突破”是如何产生的,但“结果先行”的重要性再一次被印证。

二、学会“泰山模式”,持续小额筹资

在《丛林之王》中,人猿泰山会从一根藤蔓荡到另一根,然后越荡越远,直到抵达目的地。

作者Sven表示,自己在创办Halitus的过程中,很好地运用了“泰山模式”。

即,如果你不能一次性融到大笔资金,不妨考虑分阶段筹集资金。

其优点是:在大额资金不充裕的情况下,通过较小规模且频繁的投资,保持公司持续前进的动力。这不仅展现了公司的韧性和财务纪律,还能在早期吸引重要投资者,并向未来投资者传达创始人和公司的坚毅。

但其限制性也显而易见。其一,公司本身要具备一定的资金基础;其二,创始人要被下一笔资金从何而来搞得焦头烂额。

三、先落地中间平台,重视早期货币化机会

有句话说:初创公司死于消化不良而非饥饿,但这对于大多数“吃不饱”的深度科技创企并不适用。

在初始研发阶段,深度科技企业要完成“创意想法—概念验证—产品设计—小试—中试—市场导入—批量生产”这一长串全链条。

结果就是,绝大部分资金投入到研发中,留有一堆知识产权作为核心资产。

因此,创始人可以打破“聚焦”原则,落地到更容易商业化的中间平台,弥合资金缺口,以免创业未半而中道崩殂。

作者Sven指出:要格外重视早期货币化机会,战略性合作伙伴和许可协议是“无价之宝”。

例如,其公司Halitus向一家行业领导者提供了自家的知识产权许可,并与一家成熟初创公司合作,销售他们的产品。

通过此类合作,公司在不扩散创业“焦点”,不过度外延资源的前提下,获取了一部分必要收入。这种方法不仅有助于帮助公司度过早期阶段,还可以通过多个合作,得到宝贵的客户反馈。

Sven认为:关键不在于追逐每一个机会,而在于辨别哪些机会最符合公司的核心竞争力和长期愿景。

文章也侧面证明了,对于深度科技创企而言,用顶尖技术和知识产权构筑“护城河”是重中之重。欧洲专利局(EPO)和欧盟知识产权局(EUIPO)最新报告显示,拥有专利和商标的深科技初创企业的融资成功率高出十倍。

另外,深度科技创企的竞争不是“赢家通吃”,不同细分赛道都有机会跑出“隐形冠军”。从这个层面看,与其他企业“合作”或许会成为“新一轮科技革命”的主流。

四、重视早期付费客户,穿越“死亡之谷”

对于投资者而言,企业存在研发风险、监管风险、融资风险、制造风险、市场接受风险等各种风险。

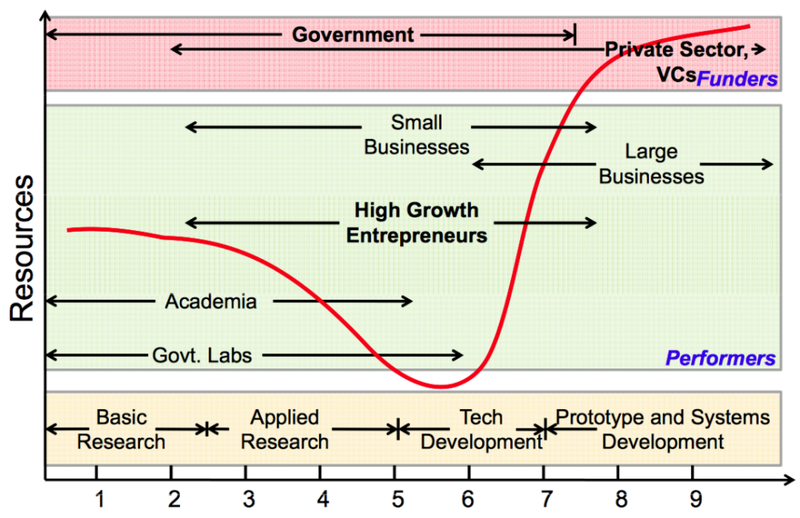

这些风险的关系不是“相加”,而是“相乘”,且共同构成了科技成果转化的“死亡之谷”——科技成果从实验室到商业化应用。

美国国家标准技术研究院研究发现,90%科技成果将在这一阶段销声匿迹。

但如果我们将“死亡之谷”看作一场4x100的创新接力赛:

第一阶段——实验室研究;

第二阶段——走进现实世界,寻找潜在收益模式、早期客户群体;

第三阶段——努力使产品适应市场;

第四阶段——拓展业务至更广泛的客户群。

不难发现,只要抵达第三、第四阶段,拥有“成熟技术”,就能够获得投资者的青睐,也就是“更接近市场”。

但对于大多数深度科技创企而言,很可能因为“缺钱”撑不到第二阶段。因此,找到第二阶段的“早期客户群体”显得格外重要。

文章指出,确保付费客户是一个分水岭时刻,其重要性远超过直接的财务收益。

首先,早期客户作为“试金石”,能够反映市场对创新技术的认可程度,直接证明初创企业潜力和市场生存能力。

其次,有了早期客户的“验证”,创始人面对投资者时更有底气,投资者也同样更认可“通过市场验证的技术”。

更关键的是,早期客户能够提供至关重要的反馈——产品优势、改进领域、潜在应用。

这种良性循环促使企业改良产品,对齐市场需求,并指导企业度过早期成长阶段,塑造其未来轨迹。

结语

一位知名机构投资者表示:对于科技类创企,技术能力是最核心的。排除过程中一些交易性的机会,多数情况下,往往是最具技术核心优势的企业能够走到最后。此外,团队的落地能力也很重要。一些企业拥有核心技术,但会在商业化的过程中出现困境。

无论何时,用专利和技术筑成的“高壁垒”都是能够吸引资本的有利抓手;此外,重视早期客户,用经过验证的商业模式开拓市场,是深度科技创企成功的必经之路。

今天的深度科技,不一定是明天的深度科技。眼下,“新一轮科技革命”来临,适道将继续观察新一批深度科技企业的成长历程。