文 | 创业最前线 段楠楠

编辑 | 冯羽

相较于2022年的繁荣,2023年尤其是第四季度,光伏企业“落寞”了许多——由于全产业链产能过剩,几乎所有的光伏企业都遭遇业绩下滑,这点对于光伏硅片企业双良节能来说也是如此。

2024年1月26日,双良节能发布公告,预测2023年全年公司归母净利润为14.8亿元至16.2亿元。值得注意的是,2023年前三季度,双良节能归母净利润就高达14.03亿元。

这也意味着,2023年第四季度,双良节能归母净利润仅为7700万元至2.17亿元,相较于2023年第三季度接近8亿元的归母净利润大幅下滑。

除利润下滑外,由于连年对外扩张,双良节能资产负债率飙升,在光伏产能过剩愈演愈烈的背景下,双良节能能否顺利渡过此次行业危机,仍有待观察。

1、中央空调龙头转型光伏,惨遭“戴维斯双杀”

在进入光伏行业之前,双良节能是国内知名的中央空调龙头企业。上世纪80年代,双良节能创始人缪双大便开始从事中央空调生意。

1995年,缪双大正式创立了双良节能。在缪双大带领下,没过多久双良节能便成为国内中央空调龙头企业之一。2003年,双良节能正式登陆A股。

虽然成功上市,但双良节能中央空调业务也遭遇了成长天花板。为解决该难题,双良节能曾尝试向化工、环保、互联网等领域转型,但效果均一般。

2021年,光伏行业大爆发,双良节能把目光投向了光伏上游硅片领域。2021年3月,双良节能宣布与包头市政府和包头稀土高新区管理委员会签约,启动“包头40GW单晶硅一期工程(20GW)”。

转型后不久,双良节能收获了大量光伏硅片订单,公司迎来收获期。

2022年,双良节能实现归母净利润9.56亿元,同比增长208.27%。2023年前三季度,双良节能业绩再度上涨,实现营业收入187.88亿元,同比增长114.83%。实现归母净利润14.03亿元,同比增长68.98%,再次打破历史纪录。

由于业绩爆发,加上光伏企业被资本市场青睐,双良节能股价从2020年3元/股左右,涨至2022年的19元/股以上,股价涨幅超过6倍。

好景不长,2023年前三季度,虽然光伏硅片出货量大增,但光伏行业产能过剩加剧导致光伏硅片价格一跌再跌。

双良节能在硅片价格大跌的情况下,公司业绩继续增长,不过产品价格的下跌依旧影响了公司毛利率,2022年前三季度,双良节能毛利率为20.36%,2023年前三季度下滑至16.13%。

在行业产能过剩以及毛利率下滑影响下,双良节能股价不断下跌。截至2024年2月20日,双良节能股价报收7.39元/股,较巅峰时下跌超60%。

目前,光伏产能过剩愈演愈烈。2023年四季度,光伏硅片价格进一步大跌,硅业分会2023年12月28日公布的数据显示,M10单晶硅片(182mm/150μm)成交均价为1.92元/片,而11月16日,该硅片价格还是2.39元/片。

光伏硅片价格大跌,也让硅片企业业绩出现下滑。硅片巨头TCL中环2023年四季度便陷入亏损,双良节能虽然未出现亏损,但归母净利润仍出现环比大跌。

目前,光伏产能过剩仍在持续,硅片价格也在持续下滑。若产品价格继续下滑,2024年双良节能不排除出现亏损的可能性。

2、资产负债率大幅上升,公司偿债压力增大

除归母净利润环比下跌以外,「创业最前线」还发现,由于连年扩张,双良节能资产负债率大幅上升。

2020年12月,双良节能资产负债率仅为46.16%,到2023年三季度,双良节能资产负债率上升至75.87%。

双良节能资产负债率飙升,与其激进的对外扩张策略有很大关系。2021年2月,双良节能宣布投资132亿元,投资运营包头40GW大尺寸单晶硅项目。

2022年11月,双良节能再度抛出50GW单晶硅拉晶扩产计划,该项目投资总额为105亿元。

东方财富数据显示,2021年至2023年前三季度,双良节能对外投资金额分别为41.14亿元、79.93亿元、44.69亿元。

同期,双良节能归母净利润分别为3.10亿元、9.56亿元、14.03亿元。仅从公司利润表现来看,正常经营很显然无法覆盖庞大的对外投资资金。

因此,双良节能便通过“加杠杆”的方式来实现对外扩张。

2020年,双良节能负债总额仅为18.97亿元,截至2023年9月30日,公司负债总额飙涨至221.1亿元。其中,短期借款、一年内到期的非流动负债、长期借款有息负债金额分别为47.58亿元、15.49亿元、6.46亿元,该三项负债金额合计为69.53亿元,占公司总负债比例为31.45%,较前两年明显上升。

有息负债金额的扩大,也让公司财务费用大幅增加。2023年前三季度,双良节能利息支出高达1.98亿元,较2020年1310万元大幅上升。

除短期借款、长期借款扩大外,2023年前三季度,双良节能还有22.18亿元应付债券,而2022年公司应付债券为0元。

此外,2023年三季度,双良节能应付账款以及应付票据总额为58.56亿元,其他应付款为42.12亿元,合计超过100亿元。

其中短期借款、一年内到期的非流动负债、应付账款以及应付票据大部分都是短期内需要兑付或者偿还的款项。以此计算,双良节能短期内需要兑付的款项超过100亿元。

截至2023年9月30日,双良节能货币资金为65.34亿元,另外还有20.87亿元应收账款及应收票据。以此来看,公司资金面已经偏紧。

值得注意的是,双良节能经营性现金流并不好。2021年至2023年前三季度,公司经营性现金流分别为9182万元、-34.30亿元,-2.31亿元。这也意味着,仅靠经营现金流,公司很难解决现有资金缺口。

除自身庞大的债务以外,双良节能还有大量的债务对外担保。截至发稿,双良节能为子公司担保余额为91亿元,占2022年净资产131.65%。

虽然,对外担保的债务不计入公司资产负债表,但作为最终承兑人,双良节能也承担了连带责任。

以此来看,双良节能实际债务压力不可谓不大。光伏行业无疑是重资产行业,而重资产行业的特点便是高杠杆、高负债。

在行业上行时,高负债会给企业带来超额收益。但行业下行时,企业现金流是否充足,融资渠道是否通畅,是企业能否安然度过行业下行的关键所在,这点在房地产行业体现得淋漓尽致。

目前,由于资产负债率过高,双良节能债务融资一定程度上会受到制约。加之,公司短期偿债压力较大,经营性现金流表现也不理想。在行业下行时,双良节能的偿债压力将进一步加大。

3、豪赌光伏,遭遇行业产能过剩

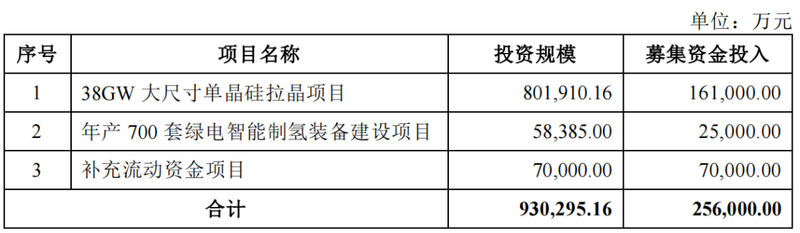

为解决资金困境,双良节能将目光投向了资本市场。2023年12月30日,双良节能公布了25.6亿元的定增计划。

此次计划募集资金将分别用于38GW大尺寸单晶硅拉晶项目、年产700套绿电智能制氢装备建设项目和补充流动资金项目,其中用于补充流动资产金额为7亿元。

图 / 双良节能公告

不过,目前监管层对于企业再融资持续收紧。自2023年8月以来,超过上百家上市企业终止定增融资,在此背景下,双良节能能否顺利完成融资还存在较大不确定性。

除此次定增外,过去两年,双良节能频繁向资本市场融资。东方财富Choice数据显示,2022年,双良节能以14.33元/股价格,发行了2.43亿股,合计融资34.88亿元。若以双良节能目前股价计算,双良节能参与定增资金接近腰斩。

此后,双良节能又通过发行可转债的方式募集了26亿元资金。若此次双良节能25.6亿元定增顺利完成,2年时间内公司募资金额超过80亿元。截至2024年2月20日,双良节能市值仅为138亿元。

在资本市场,利用融资渠道优势大幅度融资本无可厚非,但如此大规模债务融资加股权融资,在资本市场较为罕见。

值得注意的是,双良节能几乎将融资资金都投入到光伏项目建设当中,在公司发展过程中,实控人并未减持公司股份。

即便如此,双良节能如此豪赌光伏行业是否妥当,还值得商榷。过去几年,在“双碳”政策的推动下,光伏行业大爆发,双良节能得以乘风起。

但出乎所有人意料之外的是,光伏行业的成长周期会如此之短,产能过剩来得如此猛烈。

研究机构SMM曾预计,2023年光伏对硅片需求量约437GW。仅隆基绿能、TCL中环、高景太阳能、弘元绿能等8家头部厂商当年底产能就已超687.5GW。根据相关机构预测,2024年光伏硅片产能过剩将进一步加剧。

与隆基绿能、TCL中环相比,双良节能经营规模则要小很多。此外,隆基绿能、TCL中环资产负债率也远低于双良节能,在这轮残酷的淘汰赛中,双良节能已经落后。

借助资本的力量,双良节能在极短的时间内,实现了营收和利润的快速上涨。但资本毕竟不是万能的。在行业下行时,企业只有维持充足的现金流、较低的负债以及较低的生产成本,才能在产能过剩中活下来。

对于资产负债率高达75.87%的双良节能而言,公司能否顺利度过这轮寒冬,很大程度上要看此次定增能否顺利完成,以及光伏寒冬能否尽快结束。

美编 | 吴宜忠

审核 | 颂文