文|零态LT 吴南南

编辑|胡展嘉

随着旅游市场的回暖,2023年携程终于“扬眉吐气”。

2024年2月22日,携程集团公布了2023年第四季度及全年未经审计的财务业绩,营收、净利润,及核心业务均实现较大幅度的同比增长。

受业绩超预期影响,当日,携程港股股价小幅高开后放量走高,盘中攀升至357.8港元/股的历史新高,截至收盘报355.6港元/股,涨幅为7.3%,成交额17.02亿港元。同时,携程美股当日盘前也涨超7%。

业绩与股价双增,旅游热让OTA领头羊的携程“赢麻了”。面对一路高歌的成绩,携程集团联合创始人、董事局主席梁建章也对未来表示出信心:“我们将持续关注全球化和人工智能创新,并有信心在2023年成功的基础上更上一层楼。”

但2024年旅游市场是否还会如此火热?携程真能延续高增长,更上一层楼吗?

营收利润双超2019年水平

事实上,对于携程此次业绩表现,相较于“高速增长”,更中肯的评价应是“业绩恢复”。

高速增长,指相较于2022年同期,携程本次财报多业绩指标实现大幅同比增长。如财报数据显示,第四季度,携程营收达103亿元,同比增长105%。

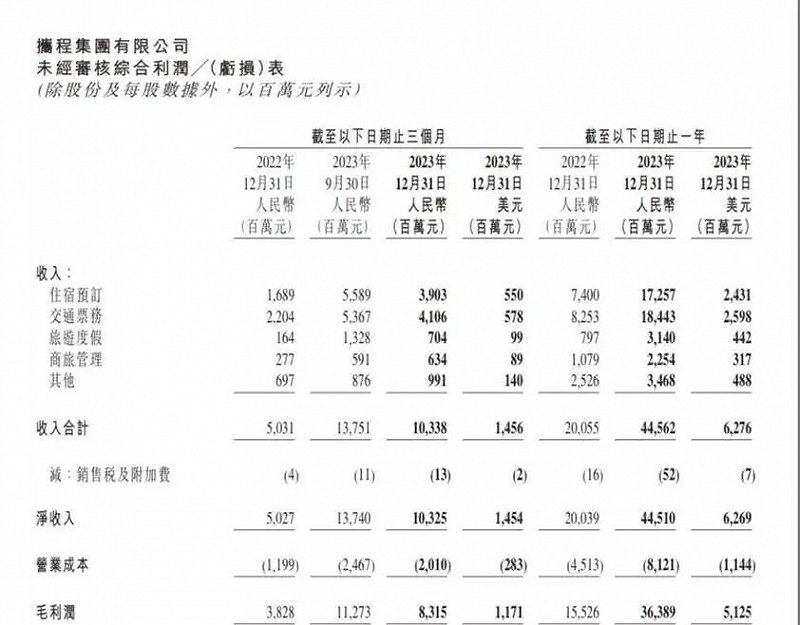

同时,多核心业务也有亮眼表现,其中,住宿预订营业收入39亿元,交通票务营业收入41亿元,旅游度假业务营业收入7.04亿元,商旅管理业务营业收入6.34亿元,分别同比增长131%、86%、329%、129%。

从全年来看,2023年,携程营收445亿元,同比增长122%,净利润为100亿元,相比于2022年的14亿元,同比增长超614%。其中,住宿预订营业收入为173亿元,交通票务营业收入为184亿元,旅游度假业务营业收入为31亿元,商旅管理业务营业收入为23亿元,分别同比增长133%、123%、294%、109%。

图:财报截图

从数据来看,放眼2023年全年,携程的四大业务同比增长均超过了100%,是非常不错的成绩。但携程财报之所以受到市场的认可,更重点的是对比2019年业绩,多指标呈现良好的恢复态势。

据海豚投研分析,携程第四季度营收相比2019年同期增长124%,票务收入为2019 年同期的 118%,住宿预订收入为2019 年同期的132%。同时,经营利润率(剔除股权激励后)达到了25.7%,高于2019年同期的12%。

从此机构绘制的数据图可见,相较于2022年较为“低谷”的经营利润率,2019年与2023年的表现更能体现携程的“正常水平”。

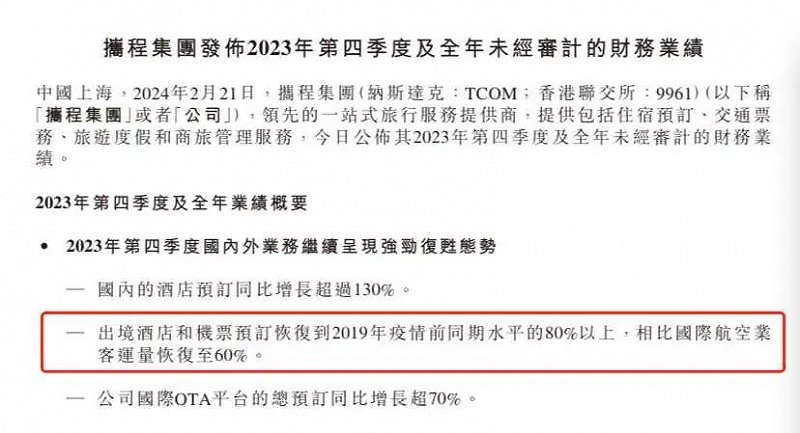

2023年或是携程的“恢复之年”,携程的财报中也体现到了这一点。其公告的业绩概要中写道:2023年第四季度国内外业务继续呈现强劲复苏态势。

业绩亮眼市场环境为主因

携程业绩“强劲的复苏”,无疑离不开我国旅游市场的强势回暖。文旅部官网显示,2023年国内出游人次48.91亿,比上年同期增加23.61亿,同比增长93.3%。

具体来看,去年国内游客出游总花费4.91万亿元,比上年增加2.87万亿元,同比增长140.3%。其中,城镇居民出游花费4.18万亿元,同比增长147.5%;农村居民出游花费0.74万亿元,同比增长106.4%。

其它旅行平台也在旅游热之下迎来上涨, 如去年5月阿里巴巴集团公布的2023财年第四季度及全年业绩显示,2023年3月,飞猪国内酒店预订价值就较2019年同期增长了超70%,“报复性”消费旅行从年初就已开始。

此外,飞猪披露的数据亦显示,去年“五一”假期,国内酒店预订量较去年春节增长了95%,高星酒店预订量同比劲增超7倍。

进入2024年,旅游热的态势仍在持续。据中国旅游研究院数据,春节假期八天,全国国内旅游出游4.74亿人次,同比增长34.3%,按可比口径较2019年同期增长19.0%;国内游客出游总花费6326.87亿元,同比增长47.3%,按可比口径较2019年同期增长7.7%。

旅行市场多平台在旅游热中迎来了回暖。2月22日,同程旅行数据显示,节后一周预订五一假期出境游机票的预订量较节前增长近2倍。由此可见,接住这一波“泼天的富贵”的,不只有携程一家。

且客观来看,携程目前的复苏还在持续。如其2023年的部分业绩就并未恢复至最高水平,财报中表示,“第四季度,携程出境酒店和机票预订恢复至2019年同期的80%以上,相较之下,国际航空业客运量恢复至60%”。

所以,对于携程在2024年是否能“更上一层楼”,行业中也不乏相对保守的观点,一位行业分析师表示,“携程的增长与旅游行业热度直接相关,如果今年国内旅行市场趋于冷静,其能否持续增长就是未知数了。”

OTA领头羊高增长何以持续

迎来复苏的携程在未来发展方面也是不吝投入。

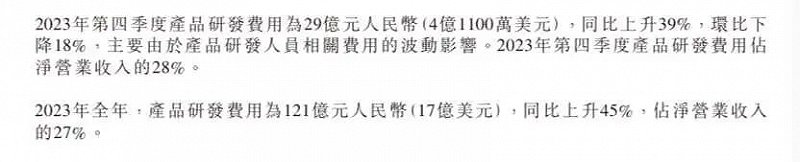

仅2023年第四季度,携程产品研发费用为29亿元,同比上升39%,占当季营收的28%;全年产品研发费用更是达到了惊人的121亿元,同比上升45%,占全年营收的27%。

相当于携程把近三成的营收都花在了产品研发上。从公开信息看,携程去年的技术升级也确实动作频频,如推出自研大模型携程问道、AI旅行助手、智能客服等。诚然,企业肯做技术投入是件好事,但对携程来说,为AI技术大举投入,是否应是其当下发展的重点?

如今,携程仍面对着众多“新势力”的挑战。虽然其2023年第四季度业绩对比2019年同期表现尚佳,但如对比去年第三季度业绩实则不增反降。公开数据显示,2023年第三季度,携程的总营收、住宿预定、交通票务的增长高达131% 、136% 、144% ,到了第四季度则为105%、131%、86%,实际均有一定回落。

数据似乎侧面反应了,在其它平台大跨步发展时,作为OTA领头羊的携程,也很难持续保持增长优势。例如,携程增长回落之时,抖音酒旅一路高歌猛进。

据交银国际方面发布的预测报告显示,2023年抖音本地生活服务GMV规模或已达2500亿元,其中酒旅业务GMV达600亿元。对于抖音酒旅的发展预测,上述报告中指出,2024年抖音酒旅GMV或将达到900亿元。

而抖音酒旅业务的高速发展,在挤占美团的市场份额时,势必也会侵蚀一部分OTA平台对应业务的市场。除了住宿预定、交通票务增长的降速,携程打包旅行产品“卖不动”也是一个信号。

海豚投研分析中指出,携程的其他业务分为打包旅游产品、商旅和以广告。其商旅服务和广告业务在四季度的营收环比增长,创历史最高值,高出市场预期 5%-11%;但在国内酒旅高景气度的同时,携程的打包旅游产品仍未恢复到2019年的水平。

所以,此机构猜测:“一方面是旅行者自由行占比的提高,另一方面抖音、美团等在旅游产品上可能也有一定的分流”。

显然,曾经只是与美团、携程、同程等平台合作的抖音,随着时间的推移已不满足于只是一个流量入口的身份,面对巨大的旅行市场蛋糕,也要亲自下场切上一刀。

而除了将酒旅放在核心战略位置的抖音本地生活,小红书、快手等也开始“介入”旅游业务。去年,就有消息表明:小红书关联公司行吟信息科技(武汉)有限公司经营范围发生变更,新增旅客票务代理、露营地服务等旅游相关业务;快手也持续与旅行平台合作,陆续全面接入酒店、景点门票等产品供应链。

在此局面下,携程说关注“全球化和人工智能”,显然就有些“避重就轻”了,国内旅游市场作为其发展的根基,才是当下应关注的重中之重。特别是当下用户越来越倾向于关注特色文旅产品,对于携程这样传统的OTA平台来说,“如何与抖音等短视频内容平台对抗?”“如何通过自身内容创意的不断改革吸引用户的目光?”这些方面或许才是相比于产品研发更值得投入的重点。

写在最后

携程商旅服务和广告业务的增长,恰恰说明了它给人留下了深刻的商旅认知,在过去“商旅”也是一个非常有含金量的词,象征着高水准的服务。但在如今的市场,消费者似乎开始摒弃“标准化”,转而更趋向“个性化”。越来越多的年轻人群,他们对旅行的期待是“未知的惊喜”和“素未谋面的感动”。

消费趋势的改变,往往蕴藏新的机会。这也为携程们带来了一个新课题,那就是更关注文旅内容的投入,更关注消费者体验感的塑造。用温度赢得用户,而非用算法。

运营|陈佳慧