文|赶碳号

对中国光伏企业设置贸易壁垒、对国内企业同步采取政策补贴和行业准入,从而扶持本土光伏制造产能崛起,这不仅仅是美国、欧洲的路径,对于印度来说也一样。但是现在,印度遇到了问题。

01、忙着出口美国,电池根本不够用

印度的一家投资信息和信用评级机构——ICRA预测,到2025年,印度的太阳能组件制造年产能,将从目前的37GW提升至60GW。

2023年,印度向美国出口了至少20亿美元以上的光伏组件,约占印度全球组件出口总额的97%。这直接将该国的光伏供应链产能给拉爆了,特别是电池片。

2023年,印度头部光伏企业已开始TOPCon组件的生产,并得到良好的市场反应,已经占据印度50%的市场份额。然而,现在这些组件企业遇到一个非常棘手的难题,那就是TOPCon电池产能严重短缺,难以满足该国不断释放的组件需求。

非但TOPCon,就是单晶PERC也遇到同样的问题。印度光伏行业的电池片瓶颈,已经严重影响到该国光伏组件的生产——因为该国要求,但凡是政府项目,必须在印度本土生产制造完成。

印度的电池制造商一直优先考虑将该国生产的电池片用于利润更加丰厚的对美国市场,这进一步加剧了该国电池片的紧缺。

另外,印度国产电池片制造成本高昂,是进口A级电池片价格的两倍到三倍。这种差距让印度的一体化光伏企业陷入困境,自己生产不如直接进口。

02、边吃饭,边砸锅

2022年4月开始,印度对从我国进口的太阳能电池征收25%的基本关税,对光伏组件则征收40%的基本关税。这导致中国对印度光伏产品出口由此锐减——印度在2022年上半年还是我国光伏产品出口的第二大市场,到了2023年上半年,已经下滑到第五名。

在组件端,2023年我国对印度出口22亿美元,比上年下滑5亿美元。相较之下,印度电池片关税为25%。2023年,我国对印度出口电池片9.7亿美元,为电池片第二大海外市场。

虽然印度没有对来自中国的硅片征收高昂的关税,但我国对印度硅片出口并不多,在2023年仅为2.7亿美元。这从侧面说明了印度本土的电池片产能相对薄弱。

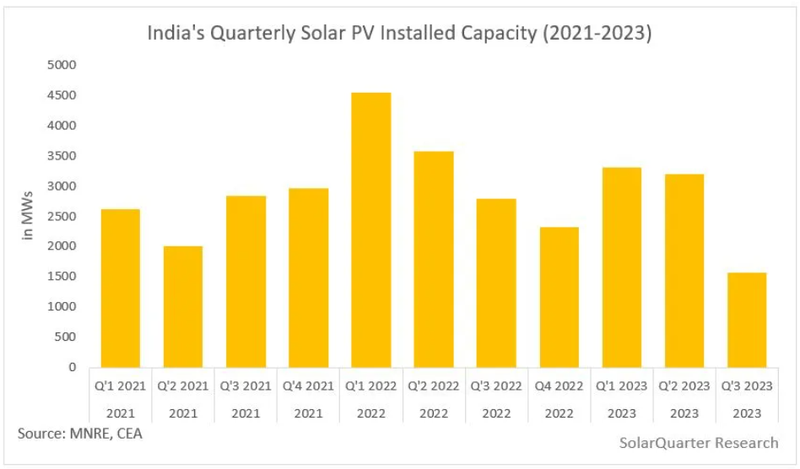

印度打压完中国光伏产品后,自己的光伏装机直线下降。印度在2023年1月至9月期间,仅实现新增光伏装机规模5.6GW,与2022年前三个季度的10.5GW相比,下降了近47%。

装机不行,出口美国的生意照干不误。虽然进口了9.7亿美元的电池片,印度的电池仍然不够——干组件容易,干电池对于印度人来说,毕竟太难了。

2023年1月,印度的瓦雷能源对外宣布,该公司将成为印度首家能够同时生产N型TOPCon电池和组件的企业,开始制造“高效、先进的TOPCon N型光伏组件”。结果呢?成本是进口电池片的三倍。这还是为数不多的一家能生产TOPCon电池的印度企业。

03、第一太阳能已入驻,我们跟不跟

2024年1月11日,First Solar宣布将投资7亿美元,在印度泰米尔纳德邦建设组件工厂。

该工厂的年产能为 3.3GW,直接雇用约 1000 名员工,将生产First Solar 的 Series 7 薄膜碲化镉组件,该组件技术在该公司位于美国的研发中心开发,在经过优化后将面向印度市场投放。First Solar的组件会不会只是利用印度的廉价劳动力生产,实际上会回流到美国呢?赶碳号认为完全有可能。

既然印度电池片产能如此紧缺,我们中国电池片企业要不要跟进呢?

我国光伏或电池片企业去印度投资建厂,好处是不用考虑“反规避”,利用印度这个美国所谓的“友岸市场”,合理绕道,继续赚美国人的钱,坏处则是印度忽冷忽热、变化莫测。

赶碳号认为,在控制好风险的前提下,完全可以尝试。尽管小米在印度市场的遭遇让人心有余悸,但做企业、做生意从来没有理想国,本就要承担风险、面对各种不确定性。

实际上,美国现在已经意识到印度有可能会成为一个“漏洞”。

另外,除了向美国市场出口以外,印度本土光伏装机也准备提速了。印度的可再生能源发展目标是,到2030年实现超过500GW的可再生能源装机总量。标普全球首席研究分析师Ankita Chauhan表示:“到2024年,印度可再生能源装机容量预计将达到有史以来最高纪录——19GW,其中包括约16-17 GW的光伏和2-3GW的风电。”

由此可见,印度的光伏,问题很多,但潜力巨大。去印度设厂,再怎么说风险也要比去美国小得多。