文|融中财经

“跳槽到CVC,我后悔了。”

一位在VC/PE机构有超过6年工作经验的投资人在跳槽CVC一年后,发出了这样一句感慨。

这两年CVC一度成了VC/PE投资人的一大去处。在VC/PE刷几年经验,然后去CVC稳稳做个打工人,不用为募资焦虑,也不用为挖掘项目资源争得焦头烂额,靠着大厂的供应链资源,美美在产业链研究、布局。

为了这份美差跳槽到CVC的投资人却惊奇地发现,现在的CVC越来越像VC/PE了。

政府母基金越来越多的下场让CVC原本的产业优势在相比之下不那么明显,而大厂近年来现金流的不充足也让CVC的投资本金捉襟见肘,多方因素下越来越多的CVC开始独立募资。

这可让跳槽CVC的投资人,发愁了...

01 跳槽CVC,走起

金融圈似乎一直有这么一个共识:在VC/PE卷生卷死几年之后,就去CVC“养老”,“不用为了募资焦虑,也没啥退出压力,拿着自己的钱投投产业链。”这是多数投资人对CVC的看法,也让很多投资人把CVC当成一个“归宿”。

过去几年,中国市场的CVC风头很盛。

从2012年到2022年这十年间,CVC机构的设立数量整体呈现稳步增长态势。其中,国内 CVC 机构数量从 2012年的631家发展到2022年的747家,年复合增长率为1.70%。2012年至2016年间,平均每年新增注册的CVC机构约20家,2017年至今CVC机构的增长步伐逐步放缓,平均每年新增注册3家。截至2022年底,CVC机构的总体数量为1132家,其中,中国境内的CVC机构747家。

CVC的数量增长,所参与的明星项目也越来越多。

以互联网大厂头部CVC为例,腾讯、小米等头部从CVC这两年密集出手。IT桔子数据显示2023年腾讯投资全年做出39起投资事件,总投资金额184.19亿元,包括赛禾医疗、智谱AI、极兔快递、百川智能等;小米长江产业基金也在2023年参与了速腾聚创、赣锋锂电等独角兽项目的融资历程...

CVC势头强劲,自然也在招聘市场风生水起。

金融行业猎头尚尚(化名)就对我们表示,“2021、2022两年其实收到很多简历都是要找CVC岗位的,而且当时整个CVC行业的opening也很多。很多SA年薪开到了50、60万元,VP则可以达到150万元的水平。”

尚尚表示这样的水平即使放在美元基金的机构中也是相当不错的水准,对于很多从VC/PE跳过来的候选人来说,他们的薪资水平其实很多也都没有太多的下降。

“不只是社招,应届生也有很多找CVC工作的趋势,”00后的晓勇(化名)这样说道,“CVC对于应届生来说是一个‘进可攻退可守’的求职方向,从任职要求来看,相较于美元基金或者人民币基金的VC/PE而言,CVC对学历、实习背景的需求没有那么严格,对应届生来说没有那么卷。工作几年之后,积累了产业资源,也可以转向VC/PE机构,或者在站投部按部就班地晋升。即使要跳出投资行业,也可以去做企业咨询,或者市场营销等可以把产业资源发挥优势的岗位。”

小康(化名)则是从VC机构转行到CVC的代表,“最大的变化就是有种从‘半自由职业’跑到大厂上班的感觉。”小康说在VC的时候,工作的方式更多像是项目制的,要挖掘项目、帮项目做孵化,这个过程中会涉及方方面面的问题,包括帮助创始人做团队的搭建,介绍外聘CEO、做市场化设计,还包括对接上下游资源等。到了CVC,工作会有更“按部就班”的感觉。企业会有几个特定的产业链上的技术或者项目交给我们去研究,定期做汇报。另外,由于产业资本入局倾向于战略投资或者是后期投资,投资目的更多是在整个产业链上布局最新的技术,战略意义大于财务意义,外加企业CVC,尤其是头部CVC都有丰富的产业资源,这方面sourcing压力很小,对于退出、出手数量也没有硬性要求,资金来源也基本都是企业资金,所以整个环节的工作压力都比在VC机构小。

“我在转行到CVC之前有将近6年的VC机构经验,2020年转到CVC的时候身边陆陆续续有同事也在考虑往CVC转行。大家不约而同都是抱着‘不卷’‘半养老’的心态加入CVC的。事实证明,加班明显减少,各方面的压力也少了。”小康说道。

02 CVC成了“围城”

但是,到了2023年,CVC的势头开始走下坡路,甚至有“第一波跳槽到CVC的投资人已经开始后悔”的声音传出。

至于原因,小康一针见血地总结道,CVC和VC/PE最大的不同之处在于,企业不会以投资为主营业务,换言之CVC的投资人在企业都不属于核心的存在。

“当然,有些CVC是完全独立于企业存在的,也需要自己去募资,这种CVC本质和VC/PE差别就不大了,包括募资、退出方面的压力也会和VC/PE很相似,稍微好一些的就是在产业项目上的sourcing压力。我们谈论的不是这些,而是那些存在在企业内部,以企业的资金为主要资金来源的CVC。”

CVC可能归属于一个企业或者一个集团旗下,设立一个二级部门,或者在战略部门下设立一个站投部。这是大部分CVC的处境,当CVC作为一个部门存在,企业对其的定位就能直接左右部门的重要性和发展空间。

以CVC界公认的头部腾讯投资为例,2018年的时候,刘炽平就曾公开表示:“投资是腾讯整个集团核心战略的一部分”,并喊出了“投资不设限”的口号。在战略上把投资部门放在核心,在资金上给予极大的支持,这就是腾讯能成为明星CVC的原因。

但是并不是每一家企业对投资部都是同样的看重。一些企业虽然有独立的投资部门,但是策略却始终不清晰,CVC归根到底一句“产业链布局”但是做起来却大有门道,背靠丰厚的产业资源,在项目的选择上以及投资的最终理念上都要深度统一才行,但是很多企业的CVC核心的投资战略一直没法敲定,部门负责人有的来自产业,有的来自VC/PE,顶头负责人理念不合,整个部门更难运转。

另一方面,很多CVC决策链条太长,也成了投资人吐槽的一点。“你选定一个项目,有一些金额小的部门负责人就能决定投不投,但是一些资金需求量高的,还要报给集团、集团还要报给董事会。现在好的项目大家都是一窝蜂去抢,等你审批下来,什么都‘凉’了。”小康说道,不同集团或者企业给CVC部门的权力也不同,有些不怎么放权的投资人真的非常难做,就连去谈项目很不好做出太多承诺,限制性很大。

除此之外,很多人开始觉得CVC不“香”的原因,还是由于部门在企业中不上不下的处境。

“很多从VC/PE转到CVC的人最水土不服的就是从‘前台’变成了‘后台’。”尚尚说道,在VC/PE机构里,不论机构管理资产规模大小,投资人就是主角,整个机构的工作都围绕着投资业务展开,自然从薪资结构到职业晋升通道都会有利于投资人的长期发展。

但是到了CVC,投资人的角色就变得“边缘化”了,大部分企业中投资部在企业的地位和人力资源或者战略部门是差不多的,一些企业中甚至会在风控、财务部门下面。很显然,不论从培训、技能、薪酬还是晋升渠道来看,CVC的局限性也都会更大。“我个人觉得,VC/PE机构做到一定的位置,跳到CVC做部门leader,或者刚毕业从CVC这里累积一些产业资源,这两条路径都非常可取,但是处于两者之间的,在VC/PE有几年经验又没法跳槽直接做部门领导的,不论薪资还是职业规划的落差都还会比较大,除非就是完全想象大厂或者国企职员一样生活,不然这个选择就要慎重。”

03 CVC治不了投资人的焦虑

“本来是冲着缓解焦虑来的,结果来了CVC更焦虑了。”这可能是一部分转型CVC的投资人的心里。

CVC为何难了?

第一个原因,就是投资赚钱逐渐变难。

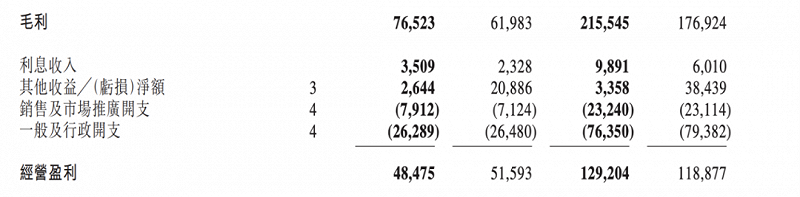

就拿CVC明星腾讯来举例,据财报显示,2021年上半年腾讯的其他收益净额(主要包括投资收益)达到了208亿元,这占比当个季度525亿元经营利润的约40%,可见从2018年腾讯将投资业务作为主要战略到2021年上半年这两年半的时间,投资已经为腾讯集团做出了极大贡献。但是这个高光时刻还没有坚持到2021年下半年就结束了。根据腾讯2021年四季报披露,集团“分占联营公司及合营公司业绩”转盈为亏,净亏损为83亿元。根据财报中的解释,这部分的亏损正是由美团、滴滴等股价下跌所致。到了2023年前九个月,腾讯其他收益仅为33.58亿元,占总经营盈利1292亿元的2.6%,从绝对值和对集团盈利的贡献来说都在大幅度减小。

图片来源:腾讯2023年第三季度财报

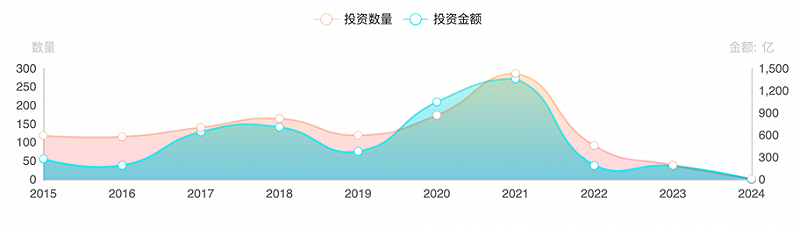

随着投资业务收益吃紧加上外部环境对CVC更加严格的要求,可以看见,腾讯对外投资的金额和数量也都在变少。从IT桔子的数据就能看出,才能够2018-2021年腾讯投资不论在出手数量还是金额上都呈现上升趋势,在2021年达到顶峰后近两年逐渐回落。

图片来源:IT桔子

当然,这并不只是腾讯一家CVC遇到的问题,据IT桔子数据阿里、小米等CVC基本都在2021年前后达到了投资数量和金额的高峰,随后逐渐回落。

第二,饮水要思源,VC/PE在2023年遇到最大的难题就是募资,对应到CVC虽然他们没有募资的压力,但是所属企业的盈利能力也就直接决定了CVC拥有的资金盘。而近几年CVC的主流互联网大厂也都在面临各自的盈利困境,原有业务面临红利天花板的同时,大厂们纷纷追求的第二增长曲线也各有各的盈利难题,腾讯和阿里的云业务,或者百度与小米选择的新能源车产业链业务都面临技术壁垒高、投资成本高、盈利周期长的问题。

内外夹击的情况下,企业手头就会紧张,即便是将投资看作重要战略的腾讯集团也在面临现金压力,2023年前三季度,腾讯的现金及等价物分别为1533亿、1396亿以及1465亿元,相较于2022年前三个季度分别同比下跌18.8%、24.4%以及8.6%。

企业手头紧张,分配给CVC的预算自然就会减少。

这头,CVC预算吃紧,那头项目创始人的要求可在增加。

“以前,市场化基金占据LP的主导地位的时候,产业资源是CVC去竞争项目时候最大优势,现在随着越来越多国资LP甚至政府引导基金直投下场,企业手里那点产业资源的竞争优势就显得没那么无所不能了。”一位有近十年的CVC从业经验的投资人这样说道,要论上下游的资源,政府资金上能做政策倾斜、园区规划,下能做上下游对接,甚至是订单的介绍。

寻找项目的压力低,募资压力也低,这两个本来是提高CVC投资人工作舒适度的优点,在这样的局面下被逐渐消解。而越来越多的CVC也开始了独立募资。

去年11月29日,章泽天、刘强东和李瑞玉注册成立了海南三亚天博产业私募基金管理有限公司;之前的8月360旗下首个私募股权公司三六零(北京)私募基金管理有限公司也在中基协正式完成登记;字节跳动旗下投资公司原天津字节跳动股权投资管理有限公司正式更名为天津字节跳动私募基金管理有限公司;今年2月,吉利旗下CVC厚同资本发布了一则招聘信息,需要岗位为投资者关系经理,岗位职责包括扩展投资人关系,要求有丰富的募资和IR经验...

更名、以独立公司更新注册、招聘有丰富募资经验的经理,这些都意味着越来越多的CVC正在向VC/PE靠近。

当CVC和VC/PE的距离不断缩小,两者投资人工作属性的差别空间也就所剩无几,跳槽去CVC还是留在VC/PE?投资人的选择,还重要吗?