文|海豚投研

北京时间 4 月 2 日周二夜间发布 2023 年年度报告。实际收入与利润都比年前预告数稍高一些,2023 全年交付的总收入和归母利润双双做到了 19% 的增长,超过了去年 15% 的计划目标。茅台这 “定海神针 “能力放眼全球,都找不到第二家。

具体来看:

1、不掉链子,四季度走出增长小高峰

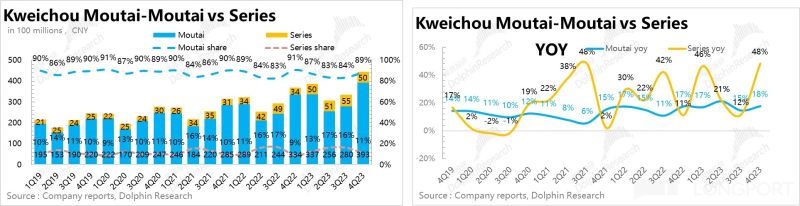

边际上看,四季度的酒类收入达到 444 亿元,同比加速增长到了 20%,茅台酒经销提价 + 系列酒锦上添花,四季度业绩完成得非常出色。

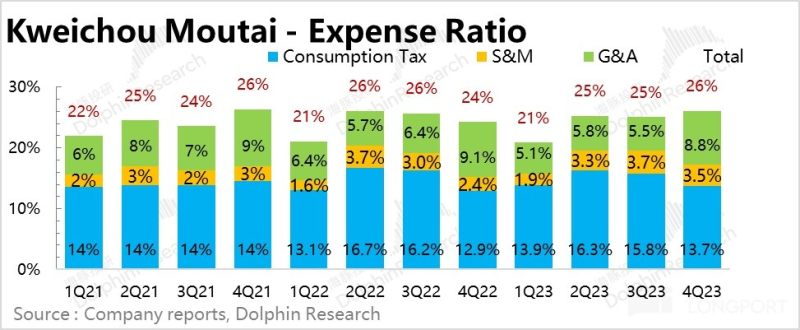

盈利方面,四季度归母利润接近 220 亿,同比增速 19%,算是基本与收入同步,全年也接近 750 亿。在毛利率拉高的情况下,最终利润未能走高,主要是因为销售费用和消费税率都在提高,削弱了毛利到净利润的释放。

2、经销提价 + 直营配给,没有人比茅台更稳

整个 2023 年来看,经销 20% 的提价幅度不仅锁定了 2024 年的收入增长,对 2023 年的四季度本身也是收入提振。

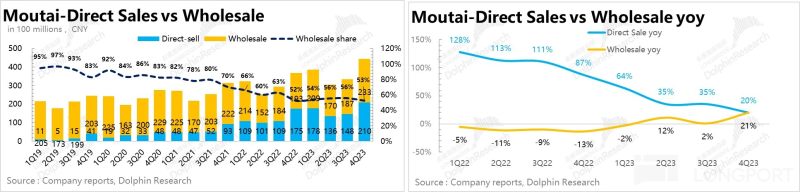

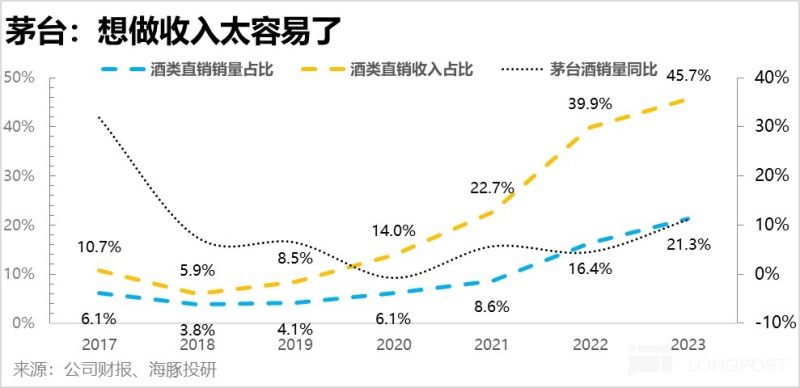

此外虽然四季度没有提升,但全年维度直销占比持续扩大,2023 年直营渠道用不到五个百分点的销量占比提升,做到了六个百分点的收入占比提升,整个收入的占比已达 46%,已是半壁江山的存在。

这种情况下,海豚君估计后续茅台酒直营供货比例占比的提升可能会逐步放缓,至少 2024 年放缓已是大概率事件。

4、系列酒给毛利率锦上添花

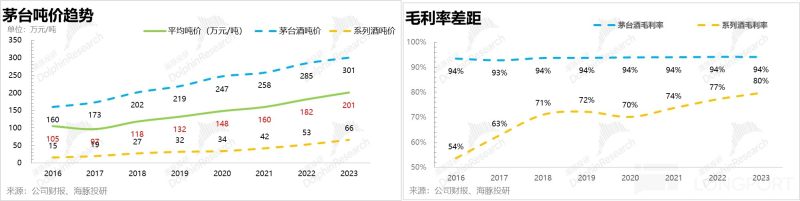

不管是外部环境处于何种状态,宏观经济周期(PPI)、行业库存周期、竞争格局如何,茅台酒毛利率雷打不动地稳在 94%,而真正波动的是系列酒。

但这两年系列酒增速相对较高,且单价边际上行的情况下,整个上市公司的毛利率也稳中小升。

5、论增长的确定性,没有公司比茅台更稳

公司给 2024 年又定了一个 15% 的增长目标,跟 2023 年完全一样。由于茅台酒的当年的销量在五年前通过基酒产量已经成型,2019 和 2020 年两年茅台酒的基酒销量都没什么增幅。

15% 的收入增长,很明显是通过涨价来实现:年前 20% 的经销涨价已经锁定了今年多数的收入增长,剩下的部分,即使总销量不增长,适当拉一下直营占比,全年 15% 的收入增长基本轻轻松松。

海豚君整体观点:

恐怕所有公司当中,茅台恐怕是最没意思的一个公司,从来计划性做收入,说到做到,有多少收入也能转多少利润。论收入成长的稳定性和收入目标的兑现能力,茅台说说第二,没人敢称第一。

而且海豚君注意到,常常在宏观信心比较差的年度,茅台作为 A 股消费的顶梁柱,为了提振信心,茅台通常还尽量超额完成目标。

在 EPS 增长和估值提升都能拉动股价的情况下,由于茅台 EPS 成长路径完全透明稳定可预期,想在茅台上赚取超额利润只能在低 PE 的时候进入。

这样,其实投资茅台变得异常简单——“别人恐惧我贪婪、别人贪婪我恐惧”,高 PE 的时候不追,但低 PE 的时候进去,无论是这个 PE 是宏观经济叙事、外围利率变化、还是行业的鬼故事(塑化剂、三公消费等)。因为也只有这种时候,茅台的估值才能打出大的上升机会。

而目前来看,茅台前瞻 PE 接近 25 倍,接近但还是没有到 2020 年疫情时创下的 20 倍上下的低位,只能说希望茅台的 PE 能低点再低点,给普通人上车的机会。

数据来源:Wind、海豚投研整理

以下为财报详细解读:

一、谁都可能垮,唯有茅台 “不倒翁”

在茅台酒经销提价、系列酒加速增长的推动下,去年四季度茅台公司的总收入做到了 452 亿,同比增速拉到了 20%,净利润几乎同比增长,增速达到 19%。

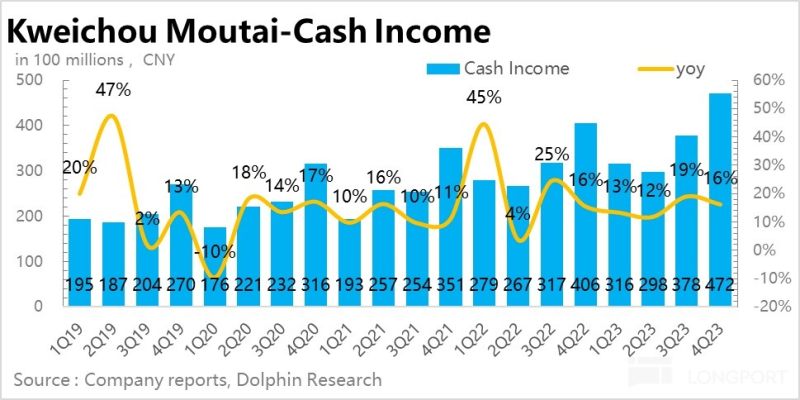

不过,四季度现金收入(预付款增加值 + 主营收入)相比三季度的增速反而放缓到了 16%,主要因为经销商预付款增速负增长较为明显,尤其是 11 月份提价的情况下,茅台收到的经销商的付款余额并不多。

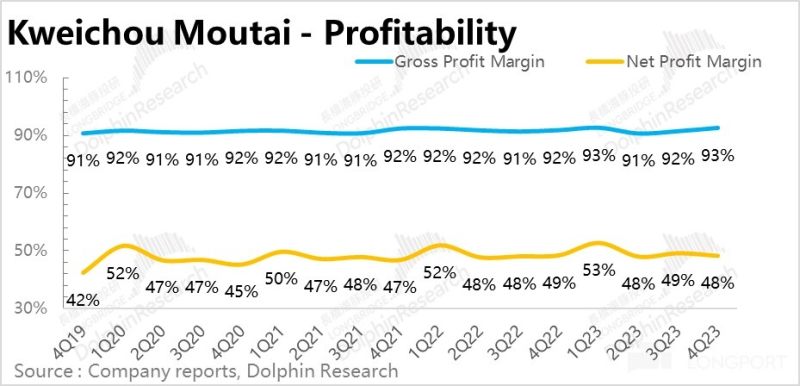

从利润率角度来看,由于经销提价,公司的毛利率进一步拉高到了 93%,但净利润率由于四季度消费税、销售费用等同比有所拉升,把毛利率的提升幅度又侵蚀了回去,导致净利润率层面没有提升,反而下降了将近一个百分点。

二、走过最多的路,就是茅台的提价 “套路”

在经销渠道销量仍占将近 80% 的情况下,从 11 月 1 号开始,茅台在飞天和五星茅台上对经销商自 2018 年以来首次提价,出货价上调 20%,从 969 涨价到 1169 元。

经销提价给茅台上市公司带来的收入增厚肉眼可见:面向经销渠道的酒类销售收入增速在连续四五年的零增长上下徘徊后,四季度首次实现了 21% 的增长,与直营增长同速。

到这里,可以说,在海豚君覆盖的为数不多的消费品里,走过的最多和最绕的路,就是茅台在供给侧受限情况下,综合单吨售价上的提价套路,它们包括不限于:

1)对经销商直接提价;

2)分给直营,变相提价:零售客户卖 1499,之前批发客户卖 969;

3)同样的酒小瓶装,变相提单吨价格;

4)提高生肖茅等非标茅销量比重,变相提单吨价;

无论是明目张胆还是潜移默化,各类花样百出的提价背后,不过是这样一张图:如果把出厂价当作是计划式供给的公司行政型定价(1169),把茅台一批价作为市场定价行为(目前 2800-2900)。

这个价差说明描绘的是一个简单的问题:如果茅台开大,放开各种束缚,全转直营按市场价去做业绩,茅台的收入应该是目前的两倍,而多增的收入并不需要等比例的营销和行政费用,利润释放会更高。

当然茅台不可能会去这么做。

而存在这么高的出厂和渠道价差的情况下,各种最终实现综合售价上升的办法不过是套路而已。

今年茅台上市公司给自己规划了全年 15% 的收入增速,以及完成接近 62 亿人民币的固定资产投资额。

在这种思路下茅台每年收入增长指引,体现的只是茅台上市公司想要把控的收入和利润释放节奏而已,并不体现它真实的收入和利润增长能力。

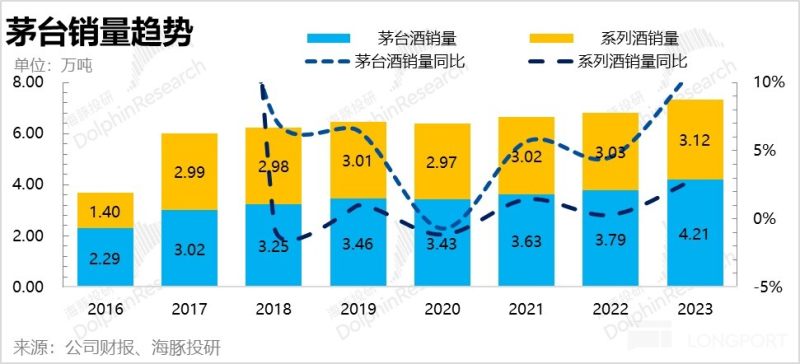

毕竟看供给侧:简单按 4、5 年前的基酒是当年销量的话,2019 和 2020 年茅台酒的基酒的产量基本没动,可以粗略判断 2024 年茅台酒供给增加应该非常有限。

但通过需求端打一套组合拳,收入想超 15% 的增速是分分钟的事情:

a)去年 11 月开始,对占比 80% 的经销销量直接上提价格 20%;

b)今年再进一步提高对直销的销量占比:以 2022 年为例,茅台酒销量增速只有 4.5% 的时候,通过拉高直营销量占比,茅台轻松就做到了同比接近 17% 的收入增长。

三、线上直营加速出货

自 2019 年以来,一直通过提高直营销量占比来做高收入的方式,随着今年 11 月经销的提价,海豚君估计后续应该会告一段落,从前面四季度直营收入增速放缓,且与经销收入增速同速化也能看出来,大幅度把产量分配给直营渠道的阶段基本告一段落。

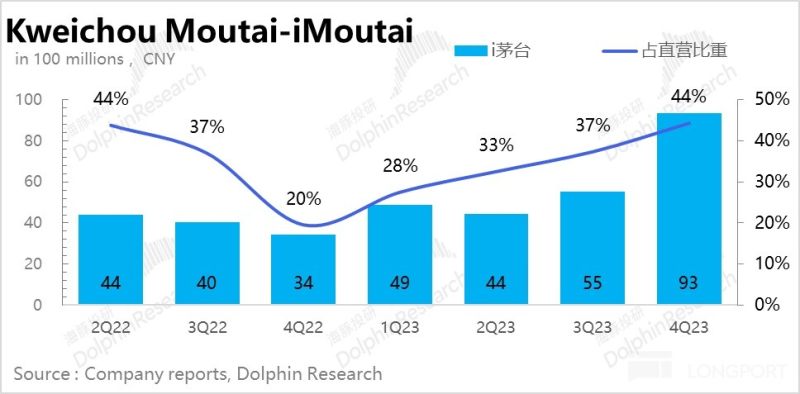

但直营并非无事可做,在线下、线上两个直营渠道中,茅台还在不断提高线上直营的占比。到 2023 年四季度,以 iMoutai 为主的线上直营收入,已经占到了直营总收入的 44%,应该与这种抢货式线上直营在茅台宣传效果(提升 APP DAU)、物流分发效率上会更高一些。

最终 2023 年的直营业务,以 20% 的拿货配额,贡献了 46% 的销售收入,单吨的平均售价上,直营是批发的三倍 +,除了对茅台而言,线上直营本身较高(1499 vs 969),也与线上销量中主要是茅台酒为主有关。

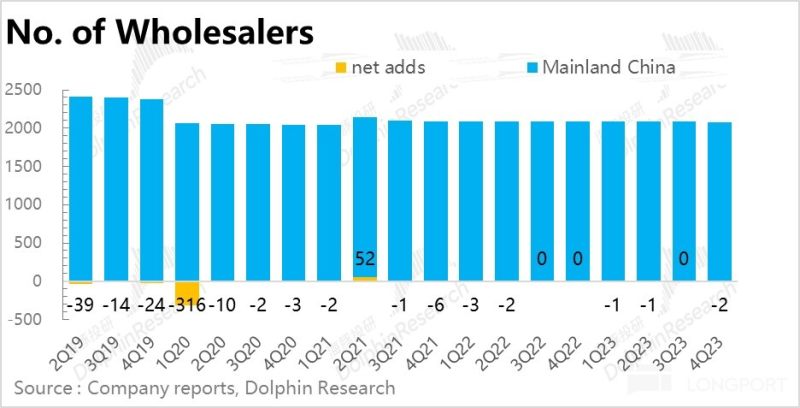

而在经销渠道的管控上,经过 2019 年的梳理之后,这两年国内茅台的经销商数量基本稳定,每年减少量基本在个位数。

但不要简单的觉得经销商数量少了、供给经销商的产量配额也少了,茅台经销商就难受了。

在出厂价和一批价自 2019 年以来越拉越大而茅台对这些经销商完全无提价的情况下,剩下来的经销商,其实更加赚钱的,拉大的价差早已弥合了少配给这些经销商的供货量。

其实到这里很容易发现:所谓直营和经销的供给配比问题,更多是茅台上市公司在茅台出厂价和市场价价差巨大的情况下,差价到底是让经销商去赚还是囤货的消费者去赚的问题,当然部分也是平衡终端消费需求和经销商利益的问题。

三、茅台系列酒锦上添花

茅台一直是以 “茅台酒” 与 “系列酒” 进行双轮驱动。四季度不仅茅台酒在提价下增速拉了上去,系列酒也给茅台锦上添花。四季度系列酒销售额 50 亿人民币,同比增长做到了 48%,表现也非常不错。

系列酒的锦上添花不仅添在了收入端,整个 2023 年系列酒无论是单价还是毛利率提升速度表现都还不错。

由王子酒、1935、汉酱、赖茅等组成的系列酒伴随单吨价格的提升,2023 年的毛利率已经拉升到了 80%,表现也非常出彩。

四、营销费用开始飙升了?

收入贡献 85% 的茅台酒毛利率常年稳在 94%,再加上系列酒单价不断提升、毛利率不断改善,茅台的毛利率基本是在 90% 以上,而且还稳步提升,这个四季度更是拉到了 93%。

正常而言,茅台这种供给侧限制的产品销售费用也不多;撇开上交的消费税,较低的研发费,以及大把现金在手而创造的负财务费用,茅台的主要费用项目就是管理费用。

但最近两个季度,尤其是这个四季度,营销费拉升幅度过于夸张,三季度增长了 40%+,四季度增长了接近 80%,到这导致四季度的营销费用直接到了 3.5%,比去年同期高出一个百分点,影响了利润的释放。

茅台自己的解释了多增的主要是广告和市场拓展费用,但营销费用的其他杂项上也骤然增多了很多,很是奇怪,这部分侵蚀了大约有 5 亿上下的利润,再加上消费税的增加,最终四季度多增的毛利无法完全转化到归母净利润上,归母净利润增速基本与收入增速同步。