文|闻道商学苑

2019年7月,刘化霜临危受命,出任洋河股份常务副总裁,主持产品营销工作。

彼时,洋河正进入新一轮下行周期。历经后王耀时代业绩4连增后,2019年洋河营收、利润出现双双下滑。

在内部,洋河批价下行、渠道库存积压等深层次经营问题暴露出来。

在外部,这一年,泸州与汾酒的营收增速均超20%,利润增速也都超过了30%。老窖的营收与扣非净利规模,达到了洋河的7成。

2010年,洋河勇夺白酒老三之位。10年后,它正迎来前所未有的挑战。

01 临危受命,刘化霜再造蓝色风暴

洋河点将刘化霜,不仅因其20年的洋河老资历,更在于他还是洋河“蓝色经典”系列的重要参与者、缔造人。

2003年,32岁的刘化霜上任洋河蓝色经典事业部总经理。

光鲜职位下,是刚刚组建、缺兵少将的部门。以至于,洋河蓝色经典的台词、文案、设计包装,都要刘化霜亲自操办。

后续发生的故事证明,刘化霜不愧是品牌营销的一把好手。他不仅有干劲儿,干起活来更是颇多技巧。

为了更快更好的确立蓝色品牌形象,刘化霜开始“海选”广告公司。

早年竞得蓝色经典全案的创作者回忆,“一天,一个精瘦模样的人(刘化霜)来到我们创作部,推门就找负责人。掏出名片后,他直接从手拎袋里掏出喷绘布,张口就要设计产品海报......”

“一周后,他又来了,直言(我们)通过了初试,现在可以进入正题:为洋河蓝色经典做全案。”“这时我才知道,之前我们只是小白鼠。”“但也只有通过这种方式,刘化霜才能这么快的完成第一轮比稿。”

此后10年,洋河蓝色风暴从苏北吹到苏南,从苏南席卷全国,谱写出了茅五洋的新格局。

及至刘化霜登台,茅五洋的格局已然有所松动。

但洋河这次又找对了人。走马上任后,刘化霜先瞄准了营销弊症。

通过调整出厂价格、返利政策,刘化霜改变了经销商“打款越多返利越高”造成的价格混乱,以销定返利的政策也减少了库存。此后,洋河又逐步将“深度分销”模式调整为“一商为主,多商为辅”,建立更融洽的厂商关系,增厚渠道利润。

接着,通过对违规和实力较弱经销商进行整顿,洋河经销商队伍有了不小改观。

当然,刘化霜的更大动作在产品端。

尽管洋河霸榜行业老三位置10年之久,但在中高端,洋河鲜有能与五粮液普五、国窖1573媲美的大单品。

在刘化霜牵头下,洋河2019年11月、2020年11月分别推出定位中高端的梦之蓝M6+与M3水晶版。

为了让M6+“厚重”,刘化霜可谓下足了功夫。

首先,他为M6+添加了更多陈酒,让口味更加醇厚。这种醇厚,如人阅历,成熟而富有美感。其次,550毫升容量的M6+,给了用户更多厚道。最后,M6+在设计上又增加了厚重感。

按照刘化霜的说法,M6+上市后便供不应求。

洋河董事长张联动曾在2021年业绩说明会上披露过几个关键数据。按销售考核口径统计,2021年梦6+销售占梦之蓝比重近50%;而梦之蓝占公司营收比重在30%以上。以当年洋河总营收253.5亿元估算,梦6+营收规模近40亿元。

相比,国窖1573超百亿规模,m6+还有不小差距,但对于一个上市2年的品牌而言,这已足够优秀。

对刘化霜而言,操刀营销与产品可谓轻车熟路。毕竟,“唯手熟尔”。

由于数据滞后性,洋河业绩在2020年表现并不突出。但渠道库存减少、利润提升,价格回升,已在经销商中形成了共识。

2021至2022年,洋河放量增长。这两年洋河营收增速维持在20%左右,并不比老窖、汾酒差太多。与洋河高层一道,刘化霜再造蓝色经典,帮助洋河捍卫了最后的荣光。

02 信托累及利润,洋河终被反超

刘化霜任上,艰难守擂的洋河还陷入了理财漩涡。

与同行相比,洋河是出了名的热衷理财,具体说是热衷信托理财。在房地产高歌猛进的年份,理财端一直是洋河主业之外最赚钱的业务。

2018至2020年,洋河购买信托产品资金额分别为85亿元、104亿元与121亿元,对应投资收益9.18亿元、8.5亿元、12.06亿元。要知道,2019年汾酒净利润也不过19亿元。

自2021年起,洋河投向恒大的信托产品出现违约,当年计提减值2.51亿元。2022年5月23日,在业绩说明会上,洋河表示当前信托存量为14.12亿元(含大量延期产品)。一年后,洋河股份答投资者问:“公司已经停止信托理财业务。”

信托理财快速出清,但代价也传递到利润端。时隔10年,2020年泸州老窖终于在扣非净利润上超过洋河,2021年前者又在归母净利润上超过后者。洋河霸榜10年的老三地位,开始松动了。

2023年山西汾酒也以微弱优势,在归母净利上反超洋河。

截至2023年末,洋河只在营收上对老窖、汾酒保持微弱领先:洋河331亿元,汾酒319亿元,老窖302亿元。而在利润端,新的排序依次是老窖、汾酒与洋河。

参考洋河定下的2024年上限10%的增速目标,汾酒、老窖当下20%以上的增速,2024年,洋河或将完全交出行业老三的宝座。

业绩波动,往往伴随较大人事调整。在洋河品牌营销指挥官位上,刘化霜没有呆太久。

2021年2月,洋河董事会换届,张联东出任董事长。2021年6月,洋河发布《关于调整部分公司领导工作分工的通知》,张联东开始全面分管公司销售与集团贸易工作。

洋河对刘化霜的新定位是协助钟雨做好股份公司经理层工作,分管产品中心和国际化战略。从此刻起,刘化霜开始淡出洋河最高权利中心,包括他所擅长的品牌营销工作。

2023年2月24,年仅52岁刘化霜因个人原因又辞去了洋河所有职务。当然,离开的不只是刘化霜。2022年以来,洋河因各种原因离职的副总裁/董事,便包含傅宏兵、周新虎以及丛学年。

换届后,洋河新管理班子是董事长张联东;总裁钟雨;副总裁包含负责产品的张学谦,负责财务的尹秋明、负责战略的宋志敏,以及负责双沟酒业的范晓路、负责贵州贵酒的陈太松.......

尤值关注的是,范晓路与陈太松。两者被提拔,凸显了整个集团“洋河、双沟”双品牌、“浓香、酱香”双香战略构想。

双沟、贵酒自然也有这个禀赋与实力。明洪武年间,有“明代第一坊”之称的双沟珍宝坊被列为皇室贡酒。1984年,双沟大曲登临中国十三大名酒之列。

作为老八大名酒,洋河是中国白酒行业唯一拥有洋河、双沟双名酒的企业。于洋河而言,双品牌、双香战略似乎并无不妥。

畅想虽好,实操却有难度。2023年,双沟实际产能却从上年4.4万吨下滑到3万吨,下滑比例达32%。与9.7万吨设计产能相比,2023年双沟实际产能利用率约为30%。

业内人士指出了症结所在,“对大多数用户而言,洋河、双沟产品差异性较小。”“洋河需要的是坚定的高端大单品战略,而非堆砌几个辨识度不高的品牌系列。”

03 营销策略失效,洋河失守大本营

双品牌战略外,洋河的营销策略也迎来了巨大考验。

2023年,洋河营销费用(核心是广告促销费)同比增长28.5%至54亿元,远远高于业绩增速。

依据财报数据制图·来源《闻道商业》

如上图所示,2023年洋河整体广告费变化不大,由12.8亿元降至11.1亿元;但在具体投向上,全国广告费由10.8亿骤降至4.1亿元,地方广告费由2亿激增至7亿元。

广告投向传递出,洋河坚决捍卫江苏大本营的决心,但结果收效甚微。

从内部看,2023年洋河省内营收同比增长8%至144亿元,远低于省外的11.8%。从外部看,洋河在与省内竞争对手今世缘火拼中,落于下风。

2023年,今世缘江苏省内营收93亿元,同比增长27%。当年,今世缘省内收入已达洋河的65%。而2018年,今世缘省内营收只占洋河30%左右。

占营销比重更大的促销费,也在失效。

2023年,洋河促销费用从11.3亿提升至23.5亿元。这些钱,主要花在了扫码领红包费、进场费、品鉴会等与销售更直接相关的部分。

从某种意义上看,广告费更像是品牌投放,促销费更接近营销本质。但最终结果是,大量的促销费并未完成销售转化,而转向省内的品牌推广也在失效。

业绩给出了的回应。2023年,洋河营收331亿,同比增长10%;净利润100亿,同比增长6.8%。

洋河上述两大增速,不仅低于同一梯队的老窖、汾酒,自家小弟今世缘,隔壁兄弟古井贡酒,甚至还要低于近年增速大为收缓的茅台与五粮液。

最难看的是第四季度。当季洋河营收28亿,同比下滑21%,净亏损3.2亿,这也是洋河上市以来首个亏损季。

若洋河在有意控制节奏、降本增效,那也说得过去。但恰恰相反,四季度洋河销售费足足花了18.2亿元。

“将业绩后移、做多一季度业绩”的说法似乎也站不住脚。2024年一季度,洋河营收增速为8%,净利增速更是只有5%。

为数不多的亮点在于,一季度洋河162亿营收只消耗了53亿合同负债。相比,上年同期150亿营收消耗了68亿合同负债。

但这无法掩盖,洋河在全国以及江苏大本营市场的乏力。

04 铸梦,再来一场蓝色风暴

“其兴也勃焉,其亡也忽焉”。

由洋河当下增速放缓,我们更应该研究其过去快速崛起的逻辑。

柯林斯在其商业大作《基业长青》中曾提到,长胜不衰的企业要学会“造钟”,而非“报时”,前者是催动企业长久发展进化的内生机制,后者更像红极一时的爆款产品、卓越的企业家等偶发因素。

就洋河而言,几十年围绕“蓝色经典”打磨的一整套产品文化、组织管理以及营销机制,便是其持续进击的“钟声”。

2000年以前,洋河在全国市场并无太多感知力。2003年,“洋河蓝色经典”系列上市,崭新的蓝色包装与主打“男人情怀”的口号很快颠覆了行业认知。

外观与口号一炮而红外,洋河还对内在口感做了差异化定位。

1999年,洋河提出“绵柔型”白酒概念。3年后,它对“绵柔型”白酒酒体风格做了明确定义,其内涵是“低而不淡、柔而不寡、绵长尾净、丰满协调”。这一做法,让洋河蓝色经典有了独属自身的品质定位。

此后,洋河蓝色经典又深入文化层面,成功抓住了男人心中的那份情怀:激情豪迈、宽厚宏博、积极进取、勇于坚毅的个性追求。

最终,洋河蓝色经典将产品设计、风味品质、文化情怀以及人生价值巧妙的构思在一起。面对同行,洋河实现了高维打低维的效果。

但这些还不够。2006年,洋河从国有控股变为国有参股。2009年,洋河开启了股权激励计划,十几名高管与业务技术骨干共同拿下洋河30%的股份。从组织机制上,“蓝色系”管理层开始为洋河注入新动能。

产品文化、组织人事外,营销网络是洋河要啃的最大一块硬骨头。

在推广蓝色经典系列酒的过程中,洋河建立了“1+1”营销模式,将一级分销商、二级批发商以及销售终端都纳入了管理服务范畴。其有效避免了大商制模式下,酒企无法深度把控市场终端的难题。

2006年,洋河公司在“1+1”模式下升级出“4×3”模式,聚焦单位团购和高档餐饮市场。

2011年,洋河营销手段更加凶悍、凌厉。洋河在江苏开启了以“销售终端排他性陈列+终端门头广告位资源抢占”的“天网工程”。那段时间,洋河攻防手段之利、资源投入之大,另对手望其项背。

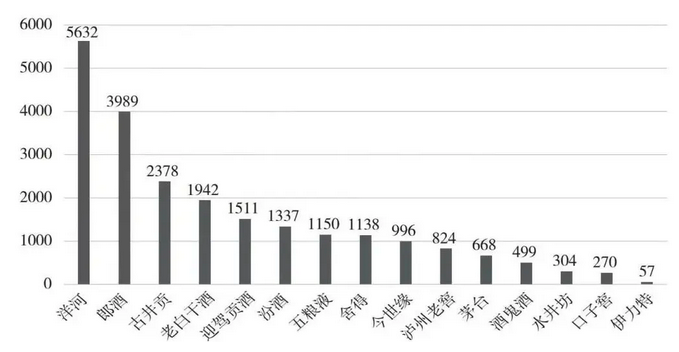

为维护天网工程,洋河打造行业最大的销售团队。2007年洋河有427名营销岗员工,到了2019年这一数字变为5632人。此外,公司还一度拥有超过3万人规模的地推人员,经销商数量接近1万家。

2019年白酒上市企业销售数量·来源《煮酒论品牌》

2019年白酒上市企业销售数量·来源《煮酒论品牌》

所有这些,都保证了洋河蓝色风暴的狼性进击。实际上,洋河的三次业绩飞跃也基本这些策略同步。

2003至2012年,洋河开启持续10年的业绩长红。

2003年,洋河推出蓝色经典是这场进击的源头。在“1+1”营销模式下,洋河蓝色经典系列收入从2004年的7600万元增至2006年的6.76亿元。

2009年,洋河“蓝色系”管理团队参股,一年后洋河豪夺行业第三,初步确立茅五洋的市场格局。

2014至2018年,是洋河的第二次扩张。

这一时期,洋河一方面并购了汨罗春酒业、宾州酿酒厂、贵州贵酒等知名酒厂,从地方走向全国。另一方面,通过构建最大规模的销售团队,更加下沉的分销网络来支撑业绩增长。

2019年,洋河省内市场占总体营收比例降到47.6%(第一次降到50%以下)。洋河,真正走向全国。

2021至2022,洋河短暂复兴。这一阶段,刘化霜通过营销渠道改革以及M6+ 、m3水晶板,再度开启了洋河的蓝色风暴。

只是2023年,洋河增速再度放缓,逐渐与老窖、汾酒拉开差距。

洋河的业绩表现也传递到了资本市场。股价自不必说,不久前,吹了几年洋河的知名财经大V“唐朝”也决定清仓洋河。原因只有四个字:不及预期。

曾几何时,洋河掌舵人还是信心满满。2023年5月,张联东在2022年度股东大会上曾放话:“想要实现十四五酒业倍增计划,每15%的增长速度并不够。我们的增长需要不低于18.5%.......

在具体策略上,洋河也对产品结构、品牌建设、技术创新、渠道建设等进行过全面调整,并提出了“双名酒、多品牌、多品类”的发展战略。

但洋河“二次创业”并不顺遂,无论是双品牌战略,还是守卫省内、进击全国市场上,近一年洋河表现都乏善可陈。

正如马云刚刚所言,“我没有答案,但我知道方向。洋河的二次创业也没有明确答案,但也有“前车之鉴”:从最初的地方,再次铸梦,再来一场蓝色风暴。

参考文献:

1《煮酒论品牌》庞文龙著

2《解密洋河关键先生:孤芳致洁刘化霜》