文|财华社 遥远

资本市场又新增一例“A吃H”案例!并且还是科创板首例“A吃H”。

10月15日,科创板上市公司美埃科技(688376.SH)发布公告称,拟指定全资子公司MayAir HK Holdings Limited(以下简称“美埃香港控股”)收购香港上市公司捷芯隆(02115.HK)。交易完成后,美埃香港控股将持有捷芯隆100%股份,后者将从港交所退市。

打响洁净产业整合一枪

美埃科技选择并购捷芯隆的时机颇具战略意义,恰逢上月底出台的“并购六条”,鼓励上市公司加强产业整合。美埃科技迅速锁定了在港股上市的同行捷芯隆。

在本次收购中,美埃香港控股将协议安排以现金方式对目标公司约68.39%的股份进行私有化,同时将向4名目标公司特定股东发行股份以换取其持有的目标公司剩余约31.61%股份。

据美埃科技公告显示,本次私有化计划股份注销价格为0.25港元/股,较捷芯隆最后交易日(2024年10月8日)在港交所的收盘价0.2港元/股溢价约25%。但是,注销价较每股净资产出现了折让。2023年及2024年上半年,捷芯隆每股净资产为0.2533港元及0.2627港元,较0.25港元/股注销价,分别折让约1.3%及4.8%。

公告披露当天(10月15日),捷芯隆股价大涨14.5%,但美埃科技股价表现平平。

美埃科技表示,此次收购旨在加强不同业务间的协同效应,促进公司业务的进一步发展。

美埃科技主营业务系空气净化产品、大气环境治理产品的研发、生产及销售,主要产品是风机过滤单元、过滤器产品、空气净化设备,在国内半导体洁净室设备和耗材领域已取得一定规模并形成竞争力。捷芯隆则是行业内较知名的洁净室墙壁和天花板系统供应商,客户遍布亚洲、欧洲、美洲,涉及半导体、电子、制药、生物科技等。

因此,两者结合是半导体领域洁净装备市场的一次重大整合。美埃科技指,通过收购捷芯隆,公司将进一步拓展业务范围,补链强链,提升在全球市场的竞争力。

港股私有化势头提速

近年来,越来越多的A股公司向港股上市公司抛出“橄榄枝”,“A吃H”现象愈加普遍。

例如,在今年7月,瀚蓝环境(600323.SH)拟以协议安排方式私有化粤丰环保(01381.HK),收购完成后该公司焚烧产能规模将跻身行业前三。此外,于今年6月,金属包装行业龙头奥瑞金(002701.SZ)披露将以现金方式收购港股公司中粮包装(00906.HK)全部已发行股份。

对于“A吃H”案例的增多,一方面是国内政策鼓励上市公司进行产业整合,另一方面是港股市场整体流动性较低,且估值吸引,这为A股上市公司收购港股上市公司带来了良好的进入机会。

于9月24日,中国证监会发布《关于深化上市公司并购重组市场改革的意见》(简称“并购六条”)。据悉,“并购六条”明确支持合理的跨行业并购,放开对未盈利资产的收购要求;支持“两创”板块公司并购上下游资产;对符合条件的上市公司重组,大幅简化审核流程、缩短审核时限、提高重组效率等,为并购重组市场提供交易空间。

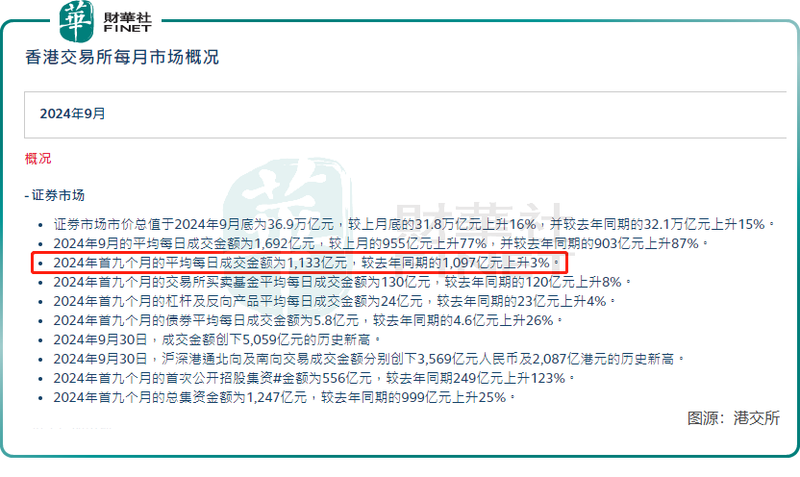

而港股市场整体流动性欠佳已是流口常谈的话题,港交所披露的数据显示,2024年首九个月的平均每日成交金额为1,133亿元,同比上升3%,但仍显著低于2020年、2021年及2022年全年的平均每日成交金额。

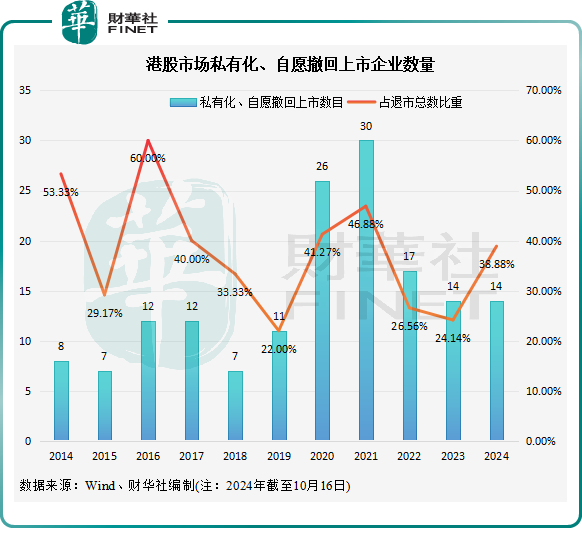

港股市场流动性持续疲弱,引发了不少上市公司选择私有化退市,或者是自愿撤回上市地位。

Wind数据显示,截至10月16日,年内共计有14只股票因私有化和自愿撤回上市而从港股市场退市,占退市总数的比重达约38.9%,较上年全年提升了近15个百分点。

在政策支持下,A股市场的并购交易活跃度正显著提升。但港股市场流动性依然欠佳,很多“小而美”的上市公司因流动性不足丧失了再融资功能。

因此,未来可能会出现越来越多的“A吃H”现象。在上述两大因素的推动下,A股上市公司通过并购实现产业链上下游整合,获得技术、品牌和资源,提高市场竞争力,前景广阔。