文|港股研究社

近日,海南钧达新能源科技股份有限公司(简称“钧达股份”)再次向香港联合交易所提交上市申请,旨在于香港主板实现挂牌,此次申请由华泰国际、招银国际及德意志银行联合担任保荐人。

值得注意的是,钧达股份已在A股市场成功上市,其首次向港交所递交申请可追溯至2024年2月6日,后因招股书有效期届满六个月,于2024年8月6日自动失效。

在当前光伏行业正经历新一轮调整与变革的背景下,钧达股份展现出不同寻常的决心,力图成为首个实现“A+H”股双重上市的光伏电池企业,此举背后的战略考量是什么?

从汽车配件转战光伏多年,红利过后业绩盈转亏

成立于2003年的钧达股份,早期专注于汽车内外饰领域,主要供应汽车仪表板、前后保险杠等核心部件。2017年,该公司在深圳证券交易所成功上市,标志着其发展进入新阶段。

然而,随着2018年后中国汽车市场的整体下滑,钧达股份亦遭遇了业绩上的挑战。

面对行业变革,钧达股份在2019年迎来了重要的领导层变动,创始人杨仁元之女陆小红接任董事长一职。在她的引领下,公司启动了战略转型进程。2021年,光伏市场尚处于P型电池占主导地位之际,钧达股份果断出手,以14.34亿元的价格收购了位于江西上饶的捷泰科技51%的股权,正式迈入光伏行业。

随后,在2022年N型电池技术崛起并逐步占据市场主导地位的趋势下,钧达股份迅速采取行动,成功位列全球首批成功研发并实现N型TOPCon电池大规模量产的专业光伏电池制造商之中。根据弗若斯特沙利文的数据,以2023年的出货量计算,在专业制造商和一体化制造商领域,钧达股份的N型TOPCon电池市场占有率达到了约16.1%,在全球范围内位居第二。

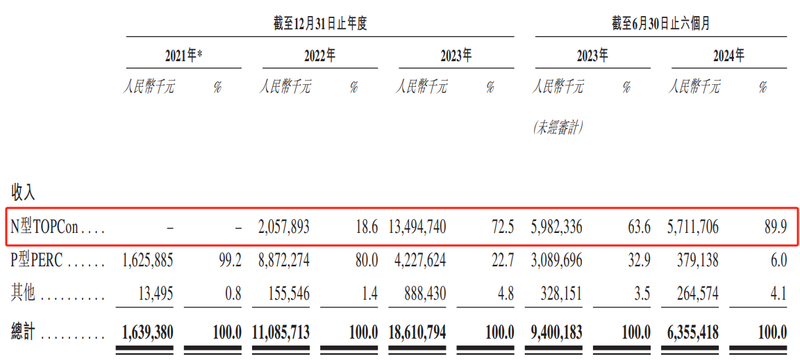

通过精准把握光伏电池行业从“P型向N型”转型的契机,钧达股份实现了业绩的显著增长。2021年、2022年、2023年,钧达股份实现收入分别为约16.39亿元、110.86亿元、186.11亿元(人民币,下同)。同期,公司实现净利润0.54亿元、6.17亿元、8.16亿元。

然而,就在钧达股份大步扩产的同时,危机悄然而至。

2024年,整个光伏行业出现严峻的产能过剩与企业亏损问题。在这一年,中国光伏产业在资本市场的风云变幻中经历了前所未有的挑战。众多光伏企业在其2024年上半年财报中披露了亏损情况。

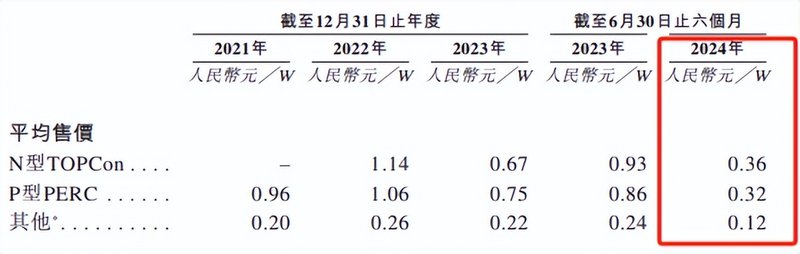

同时,光伏产业链上的产品价格也持续走低。根据中国光伏行业协会的统计数据显示,2024年上半年,多晶硅和硅片的价格跌幅超过了40%,而电池片和组件的价格也下跌了超过15%。

随着N型TOPCon电池市场红利的逐渐消退,钧达股份的经营状况也呈现波动。

2024年上半年,公司营收63.74亿元,同比下降32.35%。业绩下滑主因P型PERC电池收入锐减,仅3.79亿元,同比降87.7%;N型TOPCon电池销售额下滑4.5%至57.12亿元。

同时,由于光伏电池价格持续下跌,导致公司净亏损1.66亿元,同比由盈转亏,主要受累于市场阶段性下滑及光伏电池均价大幅下跌。

受业绩转亏影响,钧达股份股价大幅下挫,年内累计跌幅超42%。

此现象非孤例,市场多数光伏概念股表现疲软。比如,年内,通威股份累计下跌近15%、隆基绿能累计下跌27%、晶澳科技累计下跌31%、天合光能累计下跌22%、迈为股份累计下跌22%。

在此背景下,钧达股份面临投资者信心不足的挑战。尽管如此,公司仍坚持二次递表港交所,目的何在?

全球化布局,光伏赛道没有新故事

在N型TOPCon电池市场红利减退之际,钧达股份持续推进其“A+H”上市战略。本次H股发行所筹集的资金,将重点用于高效电池海外产能的建设、研发先进技术及加强公司的海外销售业务及分销渠道等方面。

也就是说,钧达股份此番赴港上市,核心目标在于加速海外市场的扩展步伐。

然而,值得注意的是,钧达股份开展业务全球化也面临着不小的挑战。

首先就是,中国光伏企业的全球发展需警惕再现往昔轨迹。

2008至2013年间,光伏业经历首轮淘汰,企业数量激增后遭遇金融危机及欧洲补贴取消,导致产能过剩,众多企业陷入困境。比如,曾经的光伏巨头尚德于2013年因海外高价长单及光伏价格暴跌而破产。再比如,彼时全球布局光伏业务的比亚迪发展戛然而止。时至2017年,比亚迪依旧有如下的表态,“太阳能业务仍为公司盈利带来较大负面影响”。

近年来,在政策激励、资金追捧及市场繁荣下,光伏巨头再启扩产竞赛,2023年行业总产值超1.75万亿元,产能再次过剩。中国光伏行业协会数据显示,以组件为例,2023年中国光伏组件产能已是国内需求量的4倍、全球需求量的2倍。

受市场大势影响,国内领先的光伏企业又开始积极布局海外建厂。7月,TCL中环、晶科能源、阳光电源宣布中东项目;阿特斯在美国建立5吉瓦N型光伏组件及电池片项目;隆基绿能北美通关顺畅,5吉瓦组件工厂投产。中国光伏行业协会数据显示,今年上半年,中国硅片、电池、组件出口量分别增长34.5%、32.1%、19.7%。

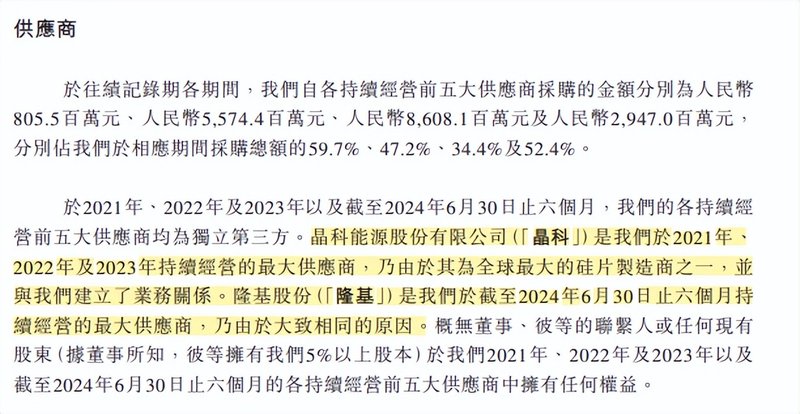

在此背景下,钧达股份面临来自众多同行的激烈竞争,其市场竞争力面临考验。钧达股份最大供应商与最大客户存在重合现象,2021年至2023年期间,晶科能源一直是其最大的供货商和客户,而今年上半年,这一位置则被隆基股份所取代。钧达股份还在招股书中表示,其客户在某种程度上也与其构成竞争关系。

那么,放眼全球市场,光伏行业前景还值得期待吗?钧达股份又能否穿越周期?

“总有人要离开牌桌”,光伏企业准备过冬

在当前行业激烈的竞争下,生存下来,才能谈未来。而优化产能结构,实现落后产能的有效淘汰,是推动光伏行业突破当前瓶颈的关键因素。

当前,行业面临的一个显著挑战是参与者众多,众多跨领域的新进入者纷纷涌现。据相关统计数据显示,过去三年内,光伏领域上市公司的数量实现了超过四倍的增长,这一趋势无疑加剧了产业链中供应与需求之间的不平衡状态。

对此,通威集团董事局主席刘汉元表示:“大家都想在行业竞争中有更多的市场份额,更大的销量和销售收入,所以价格自然而然就下去了。”

协鑫科技(3800.HK)联席CEO兰天石今年年中在接受第一财经记者采访时也表示,在当前非理性的供需关系下,硅料价格今年出现拐点的可能性不大。“一定要有人离开‘牌桌’才是反转的信号。只有当大量的硅料新玩家退出、爆雷、资不抵债时,才是行业真正的底部。”

事实上,光伏行业产能出清已经开始了,千军万马过独木桥的形势正在得到改善。根据公开信息,今年前8个月,已有10家上市光伏企业被ST,其中ST阳光、ST亿利、ST爱康、ST航高已退市。

对此,国金证券研报指出,自2023年第四季度起,光伏产业经历了二三线企业退出、跨界企业退出和头部企业整合后,落后产能正逐步被淘汰。目前,供给侧洗牌已进入中后期,预计随着终端需求的释放,产业链盈利将逐步恢复。

长期来看,光伏产业在技术创新、生态重构后仍将保持上升趋势。根据弗若斯特沙利文分析,全球光伏电池市场规模按出货量整体保持增长,预计到2030年,全球光伏电池的出货量将达到1526.6 GW,2024年至2030年的复合年增长率为14.2%。其中N型电池的全球出货量将达到1514.4GW,市场渗透率将达到99.2%。

资料来源:中国光伏行业协会、弗若斯特沙利文分析

因此,在光伏产业技术革新与产业升级的新周期。N型电池技术储备充足、产能占比高的光伏公司有望突出重围。同时,当多数企业开启新一轮全球化扩张,海外渠道、产能布局完善的公司将保持更好地经营韧性。

已全面转向N型电池的钧达股份,冲刺“A+H”两地上市,加强公司的海外销售业务及分销渠道,无疑是为迎接下一个周期做准备。

现在最大的问题就是,钧达股份能否如愿上市,储粮过冬?