文 /节点财经 七公

“脚踢”北京银行,“拳打”宁波银行,凭借着最高1700亿元的总市值,江苏银行(600919.SH)在晋升为新的城商行“一哥”后,仍然保持着向上攀爬的姿态。

2024年前三季度,该行实现营收623.03亿元,同比增长6.18%;实现归母净利润282.35亿元,同比增长10.06%。

其中,Q3营收206.78亿元,较上年同期提升4.25%;归母净利润95.04亿元,较上年同期提升10.08%。

放眼行业,江苏银行这份“成绩单”算得上出众,但深挖内里,却并非由内生驱动,而是源自对外部行情的依赖,也凸显其面临的挑战。

一、投资收益成创收主力

众所周知,银行的创收手段有两个:一个是净利息收入,用放出去的贷款、做出去的投资的收益总和,减去拉存款支付的利息,即坐吃利差。

另一个是非利息收入,即其他来源收入,包括代销保险、信托、理财等财富产品,提供投顾咨询、信用担保等服务收取的手续费和佣金,以及从事债券、基金和股权等投资业务获得的收益。

最近几年,受LPR(贷款市场报价利率)一路下行,政策支持实体经济、减费让利等负面因素干扰,银行净息差“跌跌不休”,导致净利息收入维持涨势越来越“吃劲”,江苏银行亦如是。

2024年前三季度,江苏银行实现利息净收入416.93亿元,同比仅微增1.49%;实现非息收入206.1亿元,同比增长17.11%。

而在非息收入中,手续费及佣金净收入37.92亿元,同比下降11.88%;投资收益、公允价值变动净收益、汇兑净收益分别为113.66亿元、34.53亿元、13.83亿元,同比分别上扬23.73%、29.29%、118.19%。

图源:江苏银行财报

可见,正是后面几项的强势发力,为非息收入输送能量,稳住了江苏银行的营收大盘,也撑住了业绩“门面”。

今年以来,伴随着债券利率走低,“大行放贷、小行买债”现象升温。江苏银行抓住“风口”,也加大了对相关资产的配置。

于报告期末,江苏银行的金融投资资产余额14404亿元,较2023年末增长17.2%,占总资产的比重为37.35%。

有必要提及的是,银行赚取投资收益往往仰仗于权益市场、债券市场的走势,波动大,确定性、长期的成长性仍是个未知数。

且投资收益和公允价值变动损益有着本质区别,前者是交易性金融资产处置时最终计入的收益金额或亏损金额,即到手的赚头或亏损;后者则是交易性金融资产持有期间价格变动暂时形成的收益或亏损,即账面的浮盈或浮亏。

通俗地解释,在没有“落袋为安”之前,江苏银行基于公允价值变动而形成的损益都是“账面富贵”。若剔除这部分收益,江苏银行的营收又会呈现出怎样的状态,或许就要另当别论了。

二、关注类贷款占比持续扩大

截至2024年9月末,江苏银行总资产达到3.86万亿元,超越上海银行,仅次于北京银行,稳坐城商行第二把交椅。

不良贷款率继续维持1%以下低位,较2023年同期和2023年末均减少0.02个百分点,为0.89%;拨备覆盖率351.03%,较2023年同期减少27.09个百分点,较2023年末减少27.1个百分点。

同时,应了“靠山吃山,靠水吃水”这句老话,因为主要业务集中在经济发达、市场活跃的江苏省,社融需求相对强烈,尚有增量可挖,使得江苏银行近水楼台先得月。

于报告期末,该行贷款余额为2.09万亿元,同比增长17.02%,增速处在行业前列,信贷投放景气度较高。

从中期数据看,江苏银行各项贷款余额中,“本省贡献率”高达86.02%。

但趋势的改变不是个体所能抵抗,在宏观疲软、消费低迷的大环境中,江苏银行资产质量的压力也在加大。

截至2024年9月末,江苏银行关注类贷款余额约为303.62亿元,占比为1.45%。这一比例较2023年同期时的1.30%,上浮0.15个百分点;较2023年末的1.32%,上浮0.13个百分点。

图源:江苏银行财报

事实上,和不良贷款率整体低位的运行态势背道而驰,近年来江苏银行关注类贷款占比逐步抬升,并在多个财报季具象呈现。

《节点财经》梳理,2023年二季度—2024年三季度,于各期期末,江苏银行关注类贷款占比分别为1.29%、1.3%、1.34、1.37%、1.4%、1.45%。

2024年上半年,江苏银行不良贷款余额增加了18.43亿元,同时转出、核销贷款108.62亿元,业界据此判断其新增不良达到127.05亿元,对比2023年同期的76.92亿元,暴涨65.17%。

目前,中国商业银行的贷款采用的是五级分类法,即正常类、关注类、次级类、可疑类和损失类,作为正常贷款和不良贷款的“分水岭”,关注类贷款的升降情况,不仅是银行未来资产质量走向的风向标,也是评价其潜在风险的一个重要的先行指标。

江苏银行关注类贷款占比画出的这条45°向上曲线,一定程度上透露出不好的信号。

三、资本金压力犹存

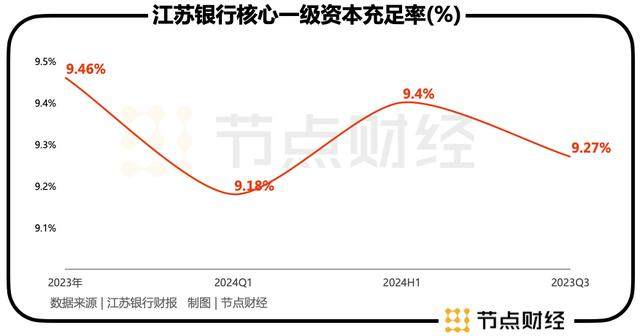

当前,江苏银行的资本充足率依然较低。

2024年前三季度,其核心一级资本充足率为9.27%,较2023年同期减少0.13个百分点,较2023年末减少0.19个百分点,在全部42家上市银行中,排名靠后。

为此,该行不得不通过发行债券、债转股等方式,以及动用拨备的“两手抓”,来缓解资本金压力。

一方面,借助外力,补充发展动能。

10月30日,江苏银行发布公告称,董事会审议同意2025年在银行间债券市场择机分次发行总额600亿元普通金融债券,期限不短于3年(含3年期)。

据不完全统计,截至9月底,江苏银行年内发行债券规模已经达到了500亿元。

此外,于2023年10月,江苏银行还顺利完成200亿元可转债的转股工作,获得可观的“补血”资金。

另据财报显示,2024年前三季度,江苏银行筹资活动产生的现金流量净额达到恐怖的2021亿元。

但从本期资本充足率指标看,资本金消耗速度之快令人咋舌。

另一方面,不断释放“家底”拨备覆盖率。

2023年末-2024年Q3,江苏银行的拨备覆盖率由378.13%降至357.2%,为增强资本充足率和利润表现提供了支撑。

得益于盘踞江南富庶之地的区位优势,江苏银行这些年奔跑的很快,更是跑进城商行“尖子生”阵营,但如何让经营更务本、资产质量隐患、资本金压力等自身存在的问题亦不能视而不见。

实际上,监管部门已频频发话,要求银行回归本源和主业。去年末,央行行长潘功胜明确指出,在深化金融供给侧结构性改革方面,将强化大型商业银行主力军作用,深化政策性银行改革,推动中小银行回归本源和主业,健全公司治理和内部管理,推动各类金融机构在规模、结构、区域布局上更加合理。

值得注意的是,在总市值短暂领先后,江苏银行再度被宁波银行超越。