投稿来源:糖水谈资

周二美股盘后Adobe公布了截至8月30日的2019财年第三财季业绩,营收同比增24%,净利同比增19.1%,受业绩预期不及市场预期的影响,盘后股价跌2.75%至276.85美元。

行情来源:华盛证券

Q3概览:营收、调整后EPS超预期

Adobe第三财季营收为28.3亿美元,创季度营收历史新高,同比增长24%,超出市场分析师预计的28.2亿美元;净利润为7.93亿美元,同比增长19.1%。看调整后业绩,净利润为10.06亿美元,同比增长17%。每股摊薄收益2.05美元,上年同期为1.73美元,超出市场分析师平均预计的1.97美元,公司季度回购260万股股票有所帮助。

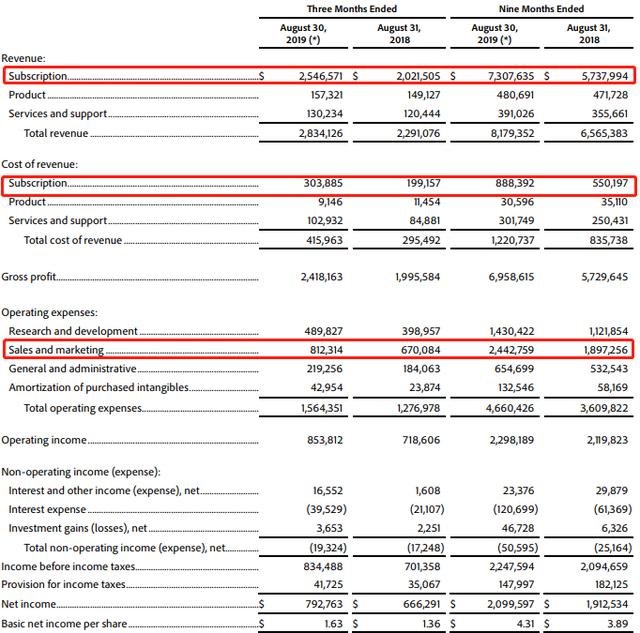

根据财报分部分类,作为软件巨头,公司绝大收入来自软件/服务订阅业务,分部营收为25.47亿美元,同比增速25.96%,超过整体增速,不过营收成本同比增速高至52.58%;产品业务、服务与支持业务收入微薄,分别为1.57亿美元及1.30亿美元,同比增速分别为5.37%及8.33%,成本方面同比增长25.23%及21.27%,与收入增速差距不大。总体而言,核心订阅业务高速增长,但带来成本的大幅提升。

从运营角度,季度运营成本15.64亿美元,同比增长22.47%,略低于收入增速,前三大项目中,研发成本从上年同期的3.99亿增至4.9亿,同比增22.8%;销售和营销成本为8.12亿美元,同比增22.19%;一般及行政成本为2.19亿美元,同比增长19%。

资料来源:公司财报,华盛证券

业务分析:云化平台服务渗透,开发数据&营销潜力

看公司业务质量,分析公司几大细分业务会更为明晰,公司拥有数字媒体(Digital Media)和数字体验(Digital Experience)两大业务。前者年度经常性收入(ARR)在该季度增至78.6亿美元,季度新增3.86亿美元,其中核心产品创意云(Creative Cloud )和文件云(Document Cloud)均有不错增长。后者体验云营收增至8.21亿美元,同比增速34%大幅领超增幅,未来潜力突出。

创意云:公司创新软件的总平台,或者创新应用的“一站式商店”,用户可及时拥有新版本的 Adobe创意应用软件(包括 Photoshop、Illustrator 和 InDesign等),并自行决定其部署方式和时间。软件持续扩充更新,Q3宣布新增突破性的Adobe Fresco绘画软件(如同Photoshop改变图片编辑),针对艺术用户今年秋季将在iPad上首次上线。季度创意收入达16.5亿美元,同比增速22%。

另外,公司开展移动化战略,除了传统PC端,加大在移动端及平板上的产品应用,移动应用新创立的账户数季度同比增长40%,图片编辑软件Adobe Lightroom,季度月活同比增130%,成绩还不错。

资料来源:公司官网,华盛证券

文件云:加速纸质电子化,让用户体验扫描、编辑、协作、签名及分享电子文件的新方式,常用软件包括AdobeReader、Adobe Scan、Acrobat等;同样产开移动化战略,季度引入了Acrobat Sign签名软件,季度收入增至3.07亿美元,季末ARR增至9.93亿美元,收获了德意志银行、沙特阿美、戴尔等核心新用户。

体验云:发挥大数据&营销潜力,去年公司以47.5亿美元的巨资收购云营销软件公司Marketo,已深入布局B2B营销领域,体验云成为公司的战略增长业务,管理层看好未来发展,预计潜在市场价值高达700亿美元。

聚焦内容、商业及用户分析及管理,体验云服务实际是为客户搭建了聚合大量营销资源、具备营销分析能力的第三方平台,提供营销、数据分析、广告和商务解决方案。相关产品/服务包括今年年初推出的Adobe Experience Platform、Adobe Analytics、Adobe Audience Manager、Magento电商、实时用户数据平台CDP及Marketo。Q3体验云被Gartner评为行业引领者之一,收获了达美航空、T-mobile、Capital One等核心新用户。

资料来源:Gartner,华盛证券

展望不及预期,利润增速放缓

Q3业绩多项数据超预期,不过展望则打击投资者信心,公司预计Q4营收约为29.7亿美元,不及市场预期的30.3亿美元。其中,数字媒体部门营收将同比增长20%;数字体验部门营收将同比增长23%。预计每股收益约为1.68美元,调整后第四财季每股收益约为2.25美元,不及市场预期的2.30美元。公司将降低财报预期归因于数字营销业务出现了“状况”,上一季度一些客户对该部门的一些订单被延后。

随着体量增长,作为软件巨头的公司收入增速仍保持在平稳水平,过去两年间在23%-26%的区间内波动,研发和其他营销投入增大的情况下,利润增速与几年前相比已明显放缓。

资料来源:Wind,华盛证券

结语

软件巨头如今实施战略转型,Q3业绩多项指标超预期,创意云及体验云均有不错进展,未来数字营销潜力不容小视,成为未来驱动增长的核心动力。不过,信心不足、数字营销“打脸”带来下季指引不及预期,加上利润端的放缓增长,引发投资者的担忧情绪。