投稿来源:糖水谈资

Uber(UBER)周一盘后发布了公司第三季度财报,季度营收同比增长30%至38.13亿美元,但归属净亏损达11.62亿美元(含4.01亿美元的股票赔偿),较去年同期的净亏损9.86亿美元扩大18%,盈利前景仍不乐观,公司盘后股价跌超5%。

行情来源:华盛证券

营收加速增长,外卖及货运高增长

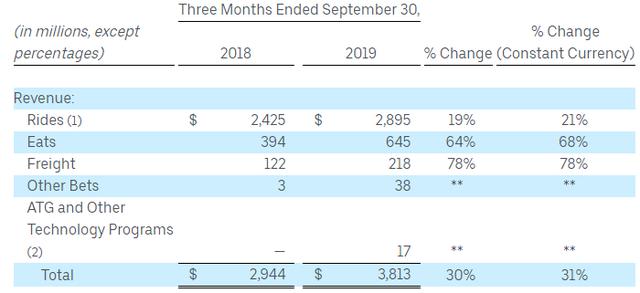

首先,季度营收38.13亿美元,超出市场预期的36.9亿美元,同比增速30%较Q1(20%)及(14%)有明显改善。公司披露新的业务分部,之前是核心营收及其他押注(other bets)两大分部,如今细分为包括网约车、外卖(Eats)、货运(Freight)、其他投资及ATG与其他科技项目(含无人驾驶)。业绩说明会上,管理层强调了网约车业务的盈利能力在增长,该业务调整后EBITDA利润同比增长52%,另外快速增长的外卖服务的营收和抽成增长也在加速。

具体来看,季度加速增长来自外卖及货运的高速增长,季度收入分别达3.94亿及1.22亿美元;同比增速分别高达68%及78%,调整后增速高至109%及78%(按汇率不变);业务方面,外卖新开到点自取功能,拓展覆盖的餐馆范围,通过收购拉美食品杂货配送公司Cornershop切入日常杂货领域;平台货运服务公司数量增至5万家,其中含几家国内的头部10家货运企业,货运量同比增长超100%。

核心的网约车业务营收同比增长19%至24.25亿美元,调整后净收入增速达24%,受高端网约车业务的强劲增长驱动。升级版的优步Comfort和优步black全球订单额同比增长41%,美国地区同比增长53%。

资料来源:公司财报,华盛证券

按地区划分,北美及亚太地区增速靠前;美加营收同比增长39%为24.07亿美元,拉丁美洲5.27亿美元,同比增长仅2%;欧中非地区的营收5.34亿美元,同比增长24%;亚太地区3.45亿美元,同比增长31%。

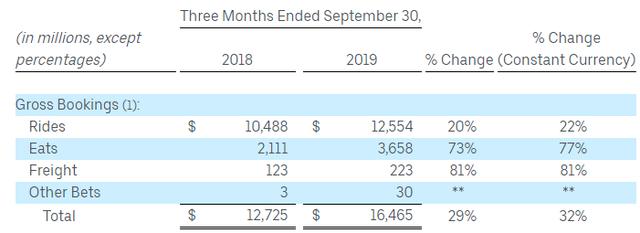

另一大指标—平台总订单金额(Gross booking)调整后增速达32%,金额增至127.25亿美元,低于分析师的预期167亿美元。其中网约车同比增长22%,快速增长的仍依赖于外卖(77%)及货运(88%);按抽成比例(调整后净营收占总订单额的百分比) 为21.5%,高于分析师原先预计的20.2%,反映公司平台的增收效率的提升。

资料来源:公司财报,华盛证券

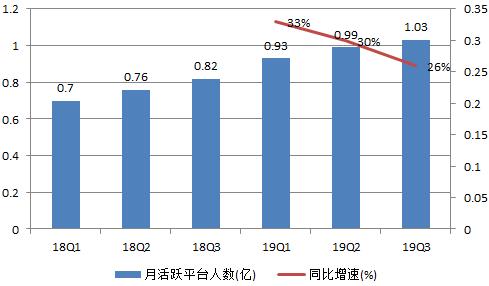

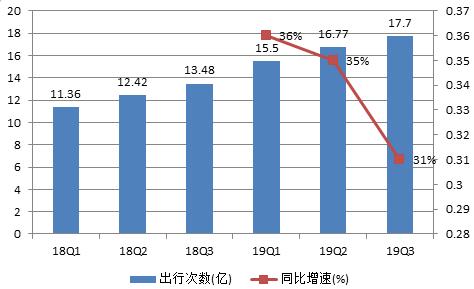

活跃用户及出行数增速放缓

针对外界对增速放缓的担忧,Q3活跃用户及出行数持续增长,但随着基数扩大,同比增速均有所放缓,活跃用户数同比增长26%至1.03亿人,低于分析师预计的1.04亿。出行单数同比增长31%至17.7亿次。

资料来源:公司财报,华盛证券

挥之不去的盈利难题

对于新兴行业互联网公司,除了业务增长及运营效率外,盈利是资本市场的一大看点,美团经历前期大规模亏损后当前实现盈利,市值随之大幅提升;同为超级消费平台,发展路径相似的Uber当前仍离盈利较远,仍将备受市场质疑,公司市值一度跌破500亿美元。本季度调整后的净亏损扩大至5.85亿美元,不及去年同期的4.85亿美元,但好于市场预期的8.08亿美元。

从成本角度,季度总成本和支出为49.19亿美元,同比增长33%,调整后增速22%。按占总开支比例,占比最高的营收成本同比增长23%至18.6亿美元,增幅最低且低于收入增速;其次是营销销售支出和研发支出,分别同比大增42%及74%至11.13亿及7.55亿美元。

关于运营与开支,管理层强调了公司采用降低服务价格而非打折的手段来刺激增长。共享出行已大幅缩减优惠力度,超额激励措施的降低有一定效果,包括网约车业务调整后EBITDA正向数据,外卖高增速再次提升,两大业务转化率(take rate)从18年底持续提升。

公司上调了2019年全年业绩指导,并预计调整后净收入将在Q4加速增长。今年调整后EBITDA亏损预计为28亿美元至29亿美元之间,承诺在2021年实现盈利。本季度收入增长加速,再与上季度的巨亏(调整后亏损13.4亿)加不及预期相比,公司最差的时刻或许已经过去。