[编者按]2020年初以来,新型冠状病毒疫情已引起全球金融市场波动,反映出投资者对经济增长的担忧。针对当前形势,证监会经综合评估,决定2月3日正常开市,从一个侧面表明了对市场、对规则的尊重和战胜困难的信心。

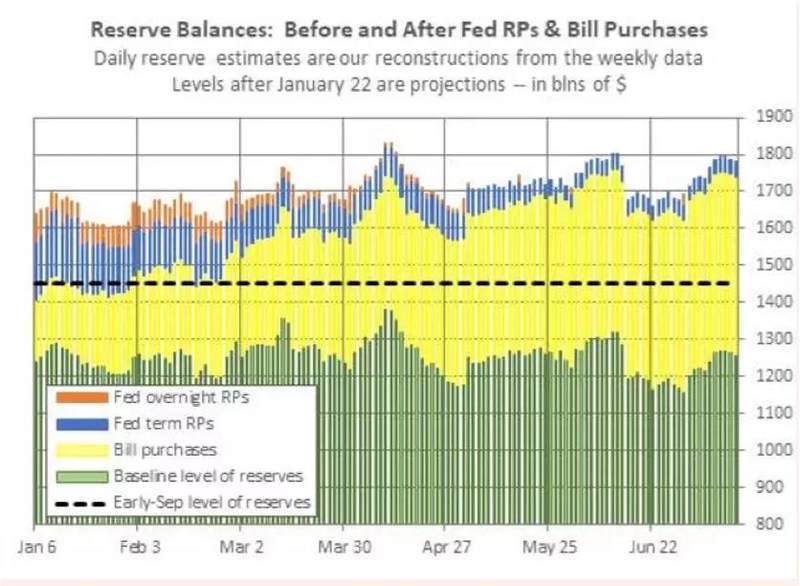

为维护流动性合理充裕,2月2日,央行公告称,将于2月3日开展1.2万亿元公开市场逆回购操作投放资金。考虑到节前有11800亿元逆回购将在2月3日集中到期,意味着央行在开市首日净投放1500亿元资金。

英国《金融时报》(Financial Times)评论员迈克尔·麦肯兹(Michael Mackenzie)1月28日发文,就疫情发生前市场情况、过往类似疫情后市场表现和后市发展进行了研判。文中指出,海外主要金融机构认为,投资者在疫情发生前已对经济反弹进行了审慎预估,且历史经验表明疫情达到峰值后,经济就会实现较快复苏,并且预期投资者将会重新设定对2020年的乐观投资理念,抓住数月内可能出现的经济反弹所带来的投资机会,而不是摒弃市场。

现将该文编译,供读者参考。

一、新型冠状病毒疫情发生前,投资者已审慎预估经济反弹

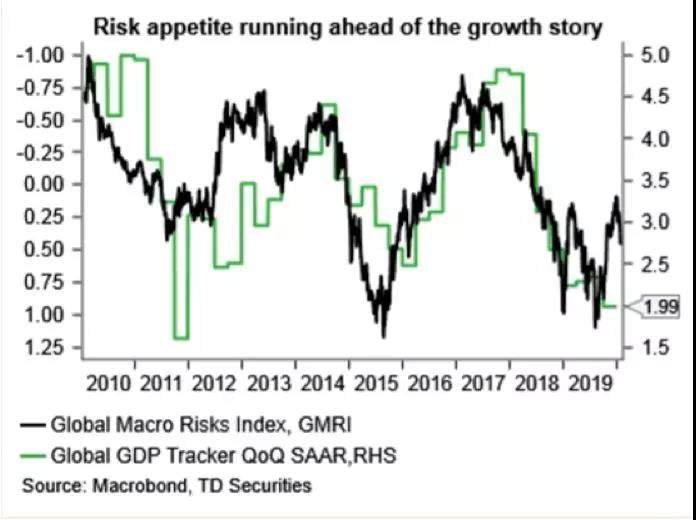

自2019年10月以来,受到全球增长复苏和贸易协定前景展望良好,全球股市看涨情绪不断兑现、指数持续上涨(富时环球指数达到峰值,上涨约14%),随后进入回落调整期。科技行业中的优质成长型企业是引领本轮股市上涨的主力军,它们遥遥领先于对经济敏感的价值型企业。这也说明股市投资者并不完全确信今年会出现强劲的经济反弹,而且这种怀疑在疫情爆发前就已显露无遗。

很多投资者在看多股票的同时,预期政府债券收益上涨和美元走软(尤其是相对于新兴市场货币而言),并按此判断持仓。由于疫情可能导致全球经济增长放缓,这类判断和相对应的持仓近来逐渐减少,也与本月周期性股的滞缓基调相一致。是影响2020年股票交易预期的负面因素。

二、过往类似疫情过后,金融市场迅速反弹

过往发生的类似病毒疫情都已得到遏制,没有给经济活动造成太大影响。摩根大通(JPMorgan)评估了历史上疫情爆发对本地金融市场的影响:

AJ Bell公司的鲁斯·穆德(RussMould)指出,过去抗击全球卫生危机的经验至少表明,一旦病例数量达到峰值后,经济就会实现较快复苏。但是,投资者难以预测短期内事态将如何变化,在疫情得到控制的迹象出现之前,股市会受到不确定性的影响。

三、后市展望

英国《金融时报》梳理了近期值得关注的金融市场关键事件和形势,并对主要国家货币政策、债券、股票和大宗商品市场进行了展望。

(一)主要国家货币政策

美联储可能将在今年晚些时候从大幅资产负债扩张过渡到稳健有机的组合增长模式。市场关注本周三的联邦公开市场委员会(Federal Open Market Committee)会议后,美联储主席杰伊•鲍威尔(Jay Powell)的发言基调,特别是美联储资产负债表与短期国债购买情况。债券交易商预计从2020年4月开始,当前每月购入600亿美元短期国债的操作将会逐渐减缓。美国达拉斯联储主席罗伯特·卡普兰(Robert Kaplan)最近表示,买进短期国债的做法是量化宽松的衍生操作,可能会对资产价格造成与量化宽松相似的影响。

英格兰银行本周四的会议将涉及英国是否降息,此前的市场基调可能会促使决策者下调利率25个基点,采取保险型宽松政策。2年期英国政府债券的收益率于周一跌至0.4%以下,接近去年夏天的谷值,而英镑则持稳在1.30美元上方。

(二)全球股票市场

TD Securities公司的马克·麦考密克(MarkMcCormick)指出市场风险偏好总是早于经济出现实际反弹,要抓住经济反弹机会、注意市场波动,表示希望新型冠状病毒能够得到控制,不会对全球的经济增长前景造成破坏。接下来数月内可能出现经济反弹,持有风险资产的投资者仍然需要全力应对。他预计,市场将重新审视通货再膨胀政策的影响,并表现出单边持仓过度集中(stretched positioning)、过度波动(excessive momentum)和估值泡沫(frothy valuation)等复合特征。

摩根士丹利公司(Morgan Stanley)看好价值周期股,认为“去年10月以来的第一个回落调整期已经开启”,但指出“标准普尔500指数回落幅度不会超过5%,原因是目前的流动性依然充裕,而且优质股/低贝他系数股/防守型股(标准普尔500指数)的表现优于低质股/高贝他系数股/周期性股(小型股、新兴市场、日本和欧洲股票)”。

摩根士丹利表示,对于牛市而言,回落调整是有益的,对于当下的股市而言也不是坏事。过去十年来,在短时下跌后买进优质成长型公司股票的投资策略屡试不爽。为迎接可能到来的经济复苏,将持有价值型周期股,这类股票受到经济增长改善的杠杆作用最强,并且这类股票目前看来相对比较便宜。

研究公司Wrightson Icap指出,美联储量化宽松措施会强化股市已有的积极动量。美联储的注资并不是标准普尔500指数近期上升的唯一或主要原因,但是可能确实强化了投资者对市场上扬的信心。

但是,石油和航空、酒店、奢侈品、矿业等行业的各类增长指标都面临着压力。此外在欧洲,1月德国企业信心的下降让人始料未及,未能提振投资者的情绪。

(三)全球债券市场

美国10年期国债的收益率目前趋近于1.60%(去年10月初曾达到这一水平),而10年期德国国债的收益率则接近-0.4%。此前,市场预期这两个基准利率将分别达到2%和0%。

展望美国债券市场的前景,BMO Capital Markets的伊恩·林根(Ian Lyngen)认为,“冠状病毒恐慌的消退最终将会对10年期债券收益率造成20到30个基点的影响;不过,如果利率回落至近1.50%(或更低),那么达到1.95%上限的可能性便微乎其微了。”

(四)大宗商品市场

黄金价格1月表现强劲,已趋近于1600美元/盎司。

国际原油基准指数布伦特原油价格周一跌破59美元/桶,创下近3个月来的新低,显示出投资者对经济增长的疑虑和原油供给过剩的担忧。石油输出国组织(OPEC)及其盟友进行了初步讨论,并表示已做好准备采取措施,包括采取进一步削减产量,同时密切关注冠状病毒疫情对原油价格影响。

原文发表自英国《金融时报》1月28日评论员迈克尔·麦肯兹(MichaelMackenzie)文章“Investorsare taking necessary precautions(投资者正在采取必要的预防措施)”。

(https://www.ft.com/content/ea799620-413a-11ea-bdb5-169ba7be433d)

本文由协会投教与国际部楼定舫编辑整理。