投稿来源:保观察

近日,银保监会公布了保险业2020年前2月的经营数据。保观察分析对比发现,今年2月份保费2687亿元,同比下降14.37%;健康险逆势大增,2月份保费601亿元,同比增长近三成,也将成为保险公司今年激烈争夺的险种;在全球降息潮下,险资也在加大对权益类资产投资比重,今年2月份用于股票和证券投资基金的规模是2.48万亿元,同比增加了18.1%。

01

2月份保费收入下降14%,线上线下业绩分化明显

近日,银保监会公布了保险业2020年前2月的经营数据。今年前2月保费收入11768亿元,相比去年同期的11638亿元,同比增长了1.12%。财产险收入1846亿元,同比减少3.7%。人身险收入9922亿元9721亿元,同比增长2.07%。

单月来看,今年2月份保费收入2687亿元,相比去年2月份的3138亿元,减少了451亿元,同比下降14.37%。财产险收入510亿元,相比去年2月份的612亿元,减少了102亿元,同比下降16.67%;人身险收入2177亿元,相比去年2月份的2526亿元,减少了349亿元,同比下降13.82%。

疫情对保险业产生了不小的冲击,2月份保费收入同比下滑两位数就是证明。然而,也有业内人士更不看好保险业3月份数据。如LIMRA LOMA中国区副总裁赵萍表示,去年二月刚好是春节,业务量会有不同程度的减少,因为去年同期基数较小,虽然受到疫情的影响,2月份在数据上的表现相对可控。相较2月份,市场人士更担忧3月份的保费收入,“2月仍有1月的保单积累,而3月可以获得的2月保单积累数量寥寥;此外去年3月保费基数更大,预计今年3月保险业绩承压更大。”

疫情带来的冲击,使保险业业绩分化明显。以保险公司来说,中国平安、中国人寿、中国太保、中国人保、新华保险等五家上市险企2月份保费收入1435.41亿元,同比减少2.68%;而互联网保险众安在线(6060.HK)2月保费收入10.8亿元,同比增长46.34%;泰康在线前2月保费收入20.4亿元、同比增长272.5%。

以保险中介来说,泛华金控预计2020年第一季度,新单标保不低于3亿元,续期保费不低于18亿元,经营利润不低于5000万元。而2019年第一季度,泛华金控新单标保5.3亿元,经营利润1.3亿元。这表明,泛华金控的新单标保规模同比最大下降约43%,经营利润同比最大下降62%。另如明亚保险经纪公司副总裁王鹏表示,2月份公司业绩不及往年同期的6成。这意味着明亚保险2月份业绩同比下降50%左右。

相比泛华、明亚等保险经纪头部公司,互联网保险平台水滴保险商城的业绩增长迅猛,该平台2月规模保费收入超过12亿元,同比增长650%。

02

健康险逆势大增29%,占人身险比重提升至28%

这次疫情不但加速了保险业线上线下的融合化趋势,也使保险险种业绩产生了分化,特别是健康险逆势大增。

今年1—2月健康险收入1542亿元,同比增长22.09%,远远高于行业增速1.12%。今年2月份健康险收入601亿元,相比去年2月份的465亿元,增加了136亿元,同比上升了29.25%,而行业增速是14.37%。

健康险的比重也在不断提升。2019年2月份,健康险占人身险的比重是18.41%,健康险占保险业保费比重是14.82%;而2020年2月份,健康险占人身险的比重是27.61%,健康险占保险业保费比重是22.37%。

据统计,我国健康险市场已经连续几年呈现30%左右的高速增长。如果2020年仍维持30%增速,健康险原保险保费收入可达9200亿元。而2025年,商业健康保险市场规模超过2万亿元。两万亿的市场空间和此次逆势大增表现,使健康险正成为不少保险公司激烈争夺的焦点险种。在五大上市险企中,新华保险的健康险占比38.69%为最高,但该公司今年会继续发力。如新华人寿首席执行官、总裁李全表示,未来,公司会主抓保险业务价值提升,包括在指标考核方面加大价值考核重点,突出价值权重,在产品上也会重点向价值较高的健康险、年金险进行调整。

不过也有保险大咖提醒健康险车险化趋势明显,想要出众必须走差异化之路。如国务院发展研究中心金融研究所保险研究室副主任朱俊生表示,现在财险公司非车险业务中很大一部分来自于健康险。很多公司和一些流量平台对接,利用流量平台来销售包括百万医疗险在内的险种,所以它成长速度很快,但现在健康险车险化的趋势也比较明显,不仅赔付率在增加,目前已有的模式也不太合理,财险市场最为人诟病的一点就是同质化,大家的商业模式就是简单复制,大公司大而全,小公司小而全,没有特点。险企寻找自己有核心竞争力的领域来拓展,这样市场差异化程度会越来越高。

03

险资2月份入市2.48万亿元,同比增长18.1%,环比增长2%

除了疫情,全球降息潮下,也使得保险公司,特别是寿险公司等业务经营面临不少挑战。

今年3月中旬,美联储降息至0,震惊全球,也使得其他国家纷纷降息。尽管央行也多次降准,但我国也面临一定的降息压力,有机构预测称4月份或会迎来一次降息。

降息对保险业不是个利好消息。因为保险公司的万能险或寿险对投资收益很早约定好的,不管利率如何,都必须按一定利率进行分红回报等。保观察统计五大险企的投资资产分类显示,国债占比40%左右,银行存款占比10%左右,股票及基金占比10%。利率下降将使险企的国债收益和存款利息等将受不小影响,将直接减少他们的投资收益。

2019年,五大险企总投资收益5128亿元,创历史新高,这得益于A股市场的良好表现。降息对股市或是一个利好,这将加大险企用于股票及基金的投资规模。今年2月末,保险业用于股票和证券投资基金的规模是2.48万亿元,相比去年2月的2.1万亿元,同比增加18.1%;与今年1月的2.43万亿元相比,环比增加500亿元,环比增长率2.05%。

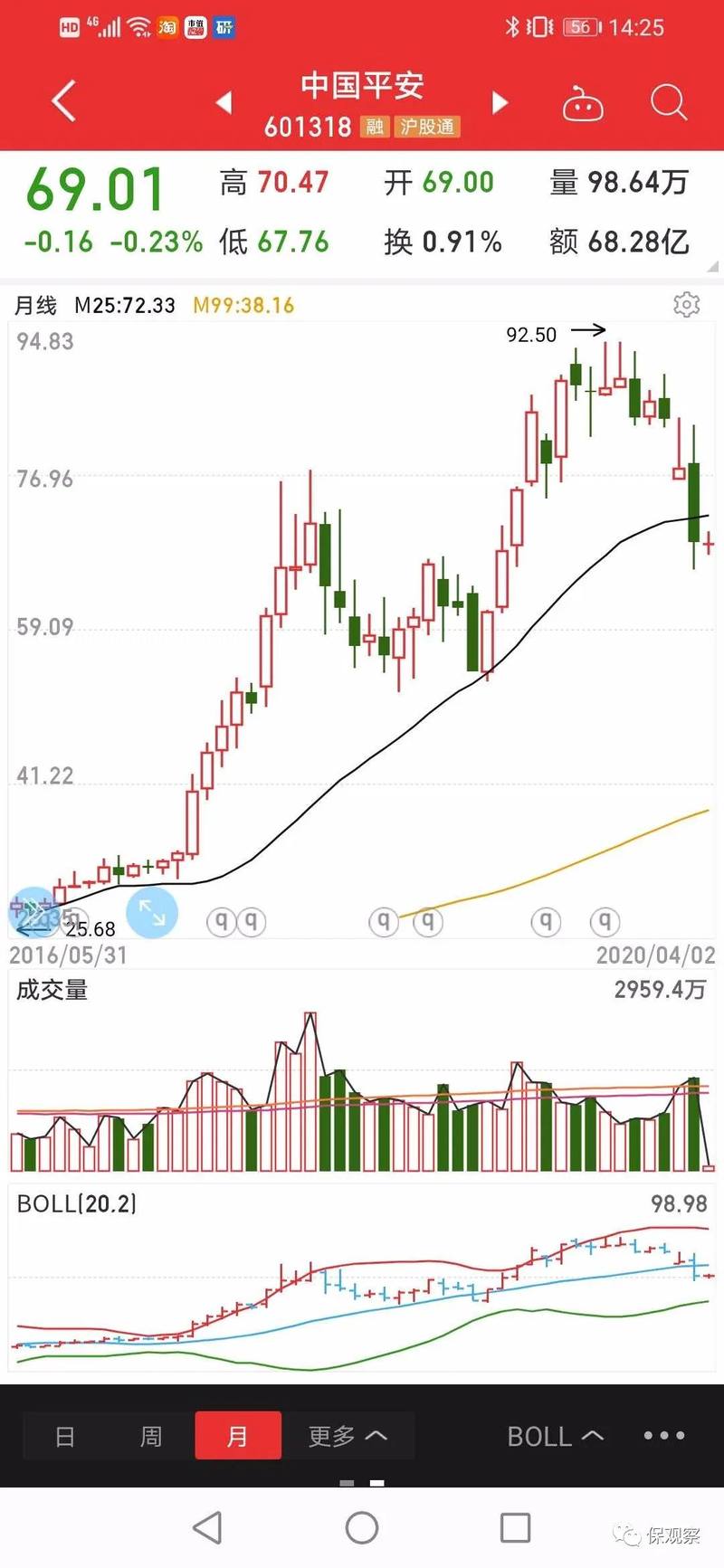

近期,保险股表现弱势。据证券时报统计,这一个多月,保险指数吐回了2019年的全部涨幅,如中国平安3个月跌掉去年涨幅。今年以来,保险指数下跌20%,其中大部分下跌产生于近20天。同期的上证综指下跌10%,保险股的跌幅远超大盘。

在保观察看来,除了疫情因素,这些传统上市险企保费收入面临较大挑战,这也与降息预期将影响他们的投资收益有较大关系。五大险企2019年财报的良好业绩是对过去一年经营业绩的反映,而今年业绩或受到疫情和降息等多重因素的影响。

如原中国保监会副主席周延礼表示,未来险资运用将面临三方面压力:一是国债利率可能将会在低位持续震荡,利率下行将对保险投资实现全年利润目标带来挑战;二是固定收益配置难度加大,受疫情影响,企业债券可能推迟发行,基础设施等各种基建项目预计将延后开工,非标业务的尽职调查等也将受到影响,预计会放缓资产配置进度;三是A股市场持续波动在一定程度上也影响了保险投资收益。