投稿来源:览富财经

随着国内居民人均收入水平不断提高,消费者的消费需求逐渐向高品质、优价类食品靠拢,直接带动了进口食品行业发展的热潮,根据美国食品工业协会数据显示,在2018年中国进口食品市场规模高达4800亿人民币。

在巨大市场空间下,国内进口食品行业整体处于完全竞争状态,市场上进口食品品牌繁多,同质化现象较为严重。同时,国内进口食品企业众多,且大多数为规模较小。根据企查查数据显示,目前我国与“食品饮料”相关的在业、存续企业一共有113.9万家,而具有进出口信用的食品饮料企业仅只有1.5万家,且有一家号称业内“独一份”的开创性企业——品渥食品股份有限公司(以下简称:品渥食品)。

品渥食品主营业务为自有品牌食品的开发、进口、销售及国外食品的合作代理销售。在2018年,公司申请创业IPO获得受理,然而因产品质量、财务数据、经销商等问题备受市场关注。

进口产品频繁出现不合格

品渥食品创建于1995年,前身为上海魁春实业有限公司,2016年公司正式更名为品渥食品有限公司。目前,公司产品以自有品牌和合作品牌进口食品为主,主要聚焦于乳品、啤酒、粮油、谷物以及饼干点心类等五大食品品类。

览富财经网了解到,品渥食品以及前身上海魁春实业有限公司及其相关子公司涉及的进口食品曾因多种原因未准入境,及出现退货或销毁处理。

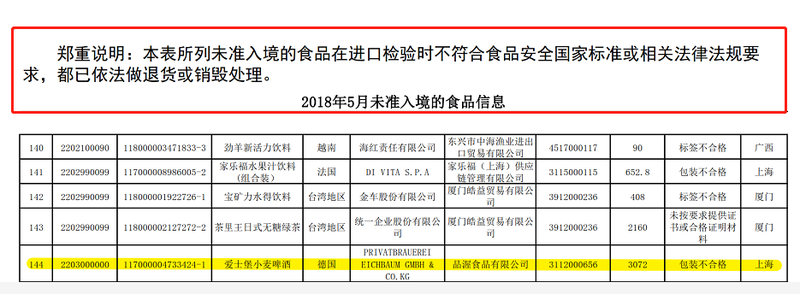

据食品工业企业质量安全追溯平台数据显示,原国家质检总局发布的未准入境的食品化妆品信息中,2017年1月上海魁春实业有限公司的谷优淡味饼干(酥性饼干)因标签不合格被做退货处理;2017年8月品渥食品的爱士堡小麦啤酒因包装不合格和检出蚤蝇科飞虫的问题未予准入,瓦伦丁窖藏啤酒因包装不合格未予准入;2018年2月品渥食品进口的三育传统味海苔迷你饭盒装因标签不合格未准入境。

据国海关总署数据显示,2018年6月19日发布的《2018年5月未准入境的食品化妆品信息》中,品渥食品进口的爱士堡小麦啤酒因包装不合格未准入境。

据国家食品工业企业诚信信息公共服务平台数据显示,原国家质检总局进境不合格食品、化妆品信息中,2013年12月上海魁春实业有限公司进口的亨利松脆多种水果麦片因霉菌超标被做销毁处理;2014年1月上海魁春实业有限公司进口的亨利松脆多种水果麦片300g、亨利什锦果仁原味麦片因霉菌超标被做退货处理;2015年3月北京市品利食品有限公司(品渥食品子公司)进口的三育咖喱味香酥海苔、三育辣味香酥海苔、三育原味香酥海苔因大肠菌群超标被做销毁处理。

核心业务出现下滑

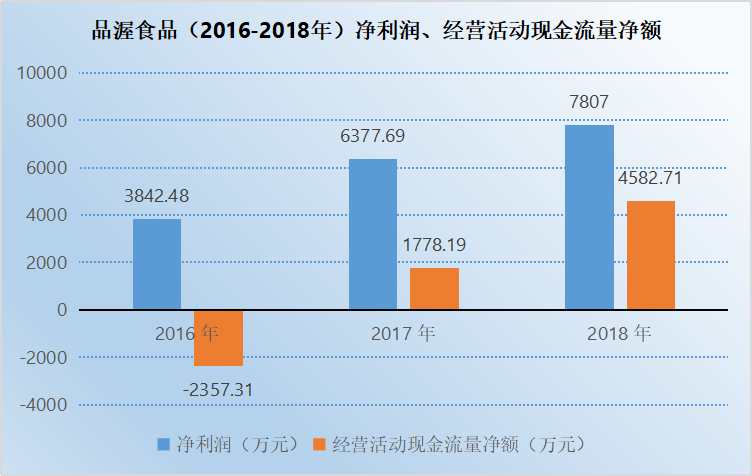

除了产品质量问题之外,公司经营业绩也成为关注的焦点。招股书披露,品渥食品2016年至2018年营业收入分别为10.99亿元、12.16亿元、12.50亿元;净利润分别为3842.48万元、6377.69万元、7807.00万元。

据报表显示,品渥食品营收主要来自于主营业务,占总营收的比例3年年均约为99.95%。其中,公司主营业务中细分为3个品牌,分别是自有品牌,合作品牌以及代理品牌,3年各占总营收年均比值分别为65.89%、29.44%、4.66%。

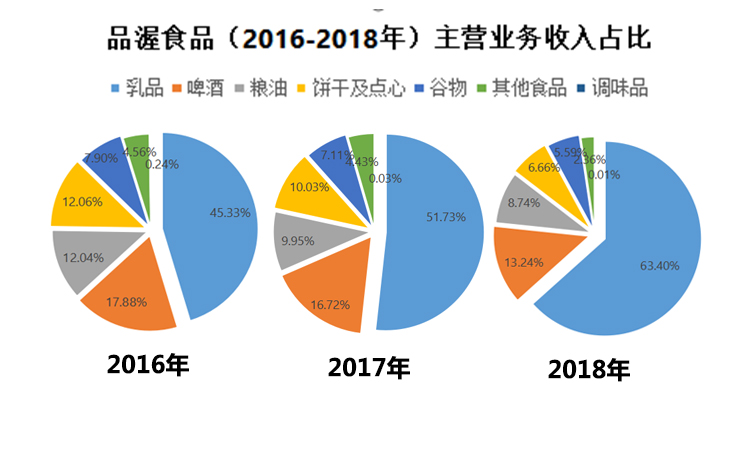

其中,公司主要业务以乳品为主。从公开数据可知,品渥食品持有的乳品细分为自有品牌“德亚”和代理品牌“帕斯卡”。其中,乳品营收中主要是由公司自有品牌德亚构成的,在公司宣传册上显示该品牌进口于德国。

财报显示,品渥食品的乳品营收占比从2016年至2018年分别为45.33%、51.73%、63.40%,但是同期营业成本却为47.13%、52.97%、64.20%,直接造成乳品毛利率从2016年的40.56%降至2018年的37.99%,毛利率三年年均复合增长率下滑2.16%,降幅较为明显。

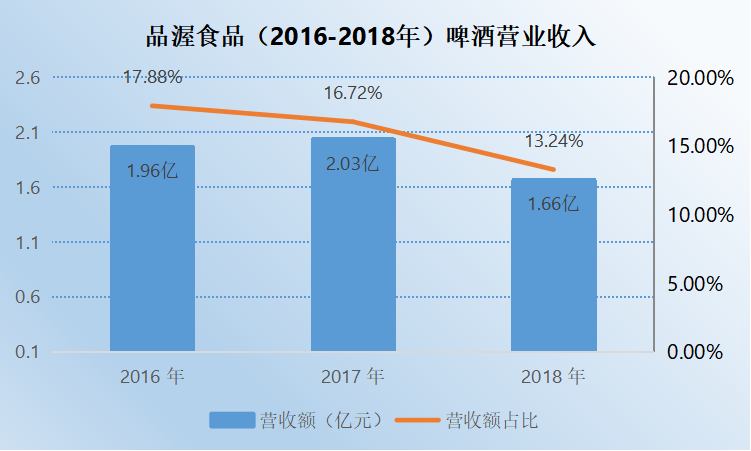

令人关注的是,同样来源于德国的还有公司第二大营收产品,瓦伦丁啤酒。2015年6月9日,上海市普陀区市场监督管理局向当时还称为“上海魁春实业有限公司”的品渥食品下发“行政处罚决定书”,“瓦伦丁”牌啤酒涉嫌虚假宣传,被处以罚款20000元的处罚决定。

被处罚之后,“瓦伦丁”啤酒销量逐年降低,2016年至2018年,啤酒营收额分别为1.96亿元、2.03亿元、1.66亿元,占比同期分别为17.88%、16.72%、13.24%,3年年均复合增长率下滑约5.55%,销量收缩明显。

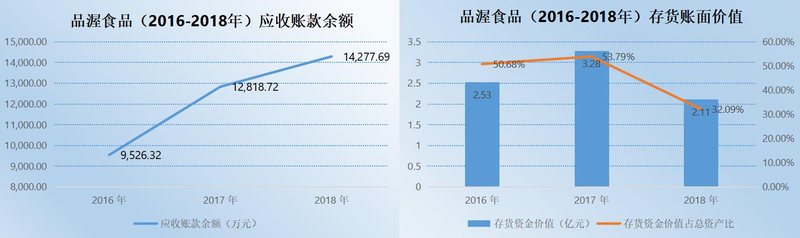

资产运营能力持续走低

据招股书显示,品渥食品2016年至2018年3年来应收账款余额分别为9,526.32万元、12,818.72万元和14,277.69万元,应收账款余额较大,3年年均复合增长率为14.44%。而公司存货账面价值分别为2.53亿元、3.28亿元和2.11亿元,占当期末总资产的比例分别为50.68%、53.79%和32.09%。

虽然公司存货账面价值占总资产比例有所下降,但是绝对值一直维持在2亿元以上的高位。而从公司公布的资产减值数据可知,2016年至2018年公司资产减值分别为-1054.75万元,141.95万元,-362.91万元,呈现明显的不稳定状态。

然而,公司近3年资产负债率分别为77.42%、73.53%、63.59%,明显处于高位区。从财务报表看,2018年品渥食品新增短期借款2331.80万元、一年内到期的非流动负债650万元、长期借款7350万元。

面临资金短缺的风险较强

目前来看,品渥食品应收账款以及存货长期居高不下造成的直接结果就是公司净利润偏低,而净利润偏低导致的另一个结果就是公司现金流差。

2016-2018年度,公司归属于母公司股东的净利润分别为3842.48万元、6377.69万元、7807.00万元,经营活动现金流量净额分别为亏损2357.31万元,盈利1778.19万元和4582.71万元,公司同期对应的每股净现金流为亏损1.42元每股和0.03元每股,以及盈利0.85元每股。

品渥食品在招股说明书中也坦言,随着公司主营业务规模的持续扩张,公司应收账款和存货余额可能进一步扩大,公司可能需要筹集更多资金满足流动资金需求。如果公司不能拓宽资金筹措渠道或者应收账款不能及时收回,公司将面临资金短缺的风险。

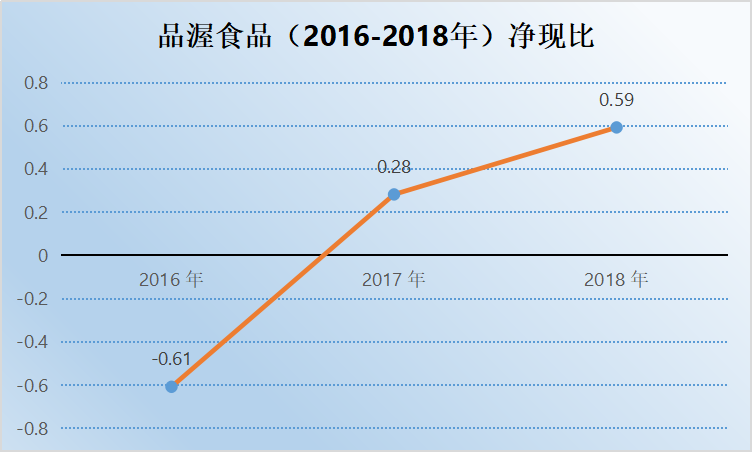

净现比明显低于正常水平

净现比作为净利润现金含量的重要数值,是衡量一家企业经营的重要指标。根据招股书披露,品渥食品2016年至2018年经营活动产生的现金流净额分别为-2537.31万元、1778.19万元、4582.71万元,同期净利润分别为3842.48万元、6377.69万元、7807.00万元,所以净现比分别为-0.61、0.28、0.59,远远低于市场正常水平。

对此,品渥食品解释为,2016年是因为存货减少3076.50 万元,经营性应收项目减少2322.28万元,经营性应付项目减少13,810.45 万元,其中主要是应付账款的减少,股份支付金额 2681.00万元;2017年是因为应收账款增加,存货增加7616.53万元,经营性应付款增加4710.05万元;2018年是因为应收账款余额增加1458.97万元,预收账款减少1218.33万元。

净资产收益率下降

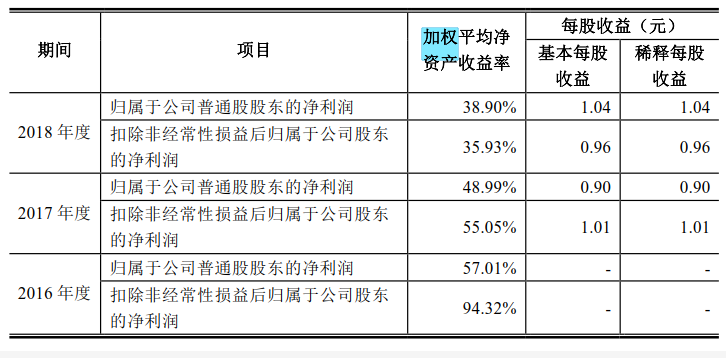

2016年至2018年,品渥食品扣除非经常性损益后加权平均净资产收益率分别为94.32%、55.05%、35.93%,3年归属于公司普通股股东的净利润加权平均净资产收益率分别为57.01%、48.99%、38.90%,呈现明显的大幅下滑状态。

如此次IPO成功,品渥食品股本及净资产将大幅增加,但募集资金投资项目需要建设周期,净利润可能不会同步大幅增长。因此,品渥食品如果上市成功,短期内每股收益、净资产收益率等财务指标将出现一定幅度的下降,投资者或将面临公司首次公开发行并在创业板上市后即期回报被摊薄的风险。

大客户接连“消失”

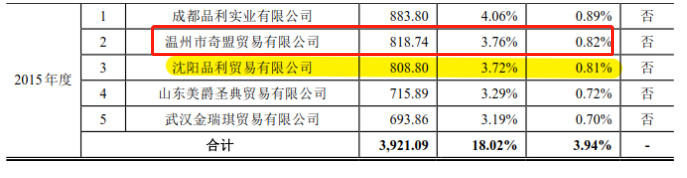

据招股书披露,品渥食品2015年的前五大经销商中,沈阳品利贸易有限公司名列第三,销售金额为808.8万元。2016年沈阳品利贸易有限公司成为线下第一大经销客户,销售金额为1136.34万元。

不过,根据天眼查公开数据显示,沈阳品利贸易有限公司2015营业总收入为313.9万元,净利润仅为2.5万元。另外,沈阳品利贸易有限公司在2015年采购金额为808.8万元,销售总额为313.9万元,不足采购总额一半。

2016年,沈阳品利贸易有限公司以销售金额为1136.34万元,成为2016年品渥食品线下经销第一大客户。然而,2016年之后,沈阳品利贸易有限公司就不在是出现在公司前五大名单中。到了2018年,也就是品渥食品申报IPO之前,沈阳品利贸易有限公司竟然被注销。

除了沈阳品利贸易有限公司问题百出之外,品渥食品2015年的第二大客户温州市奇盟贸易有限公司也可能存在类似的情况。

从天眼查公开数据得知,奇盟贸易2013至2014年的销售总额分别为30.7万元和341.59万元,同期净利润分别为0.5万元和1.1万元,从业人数分别为3人和5人,而2015年公司未公开业绩和从业人数。

令人关注的是,温州市奇盟贸易有限公司在2013年和2014年销售收入合计为有372.29万元,2015年直接向品渥食品采购818.74万元商品,为前两年综合的2.2倍。而2015年之后,温州市奇盟贸易有限公司再也没有出现在公司的五大客户名单当中。

目前,品渥食品除了上述众多疑惑之外,公司还存在主营业务收入之外的收入等异常问题,览富财经将持续关注品渥食品IPO后续进展。