投稿来源:出行财经

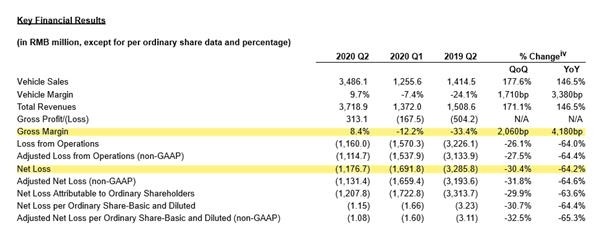

北京时间8月11日,蔚来汽车在美股盘前发布了截至6月30日的2020财年第二季度未经审计财报。财报显示,2020年第二季度,蔚来汽车营收37.189亿元,同比上升146.5%,高于市场预期的34.9亿元;净亏损11.767亿元,同比下降64.2%,环比减少30.4%,低于市场预期的22.47亿元。不按美国通用会计准则(non-GAAP),调整后的净亏损为11.314亿元,同比减少64.6%。

这也是截至目前为止蔚来汽车给出的业绩表现最优的一份季度财报。

结合蔚来此前发布的一季度财报,可以得出蔚来汽车今年上半年总营收约为50.9亿人民币,净亏损约为28.54亿人民币。与去年同期31.4亿元的总营收和58.44亿元的净亏损相比,营收大幅增加,亏损大幅收窄。

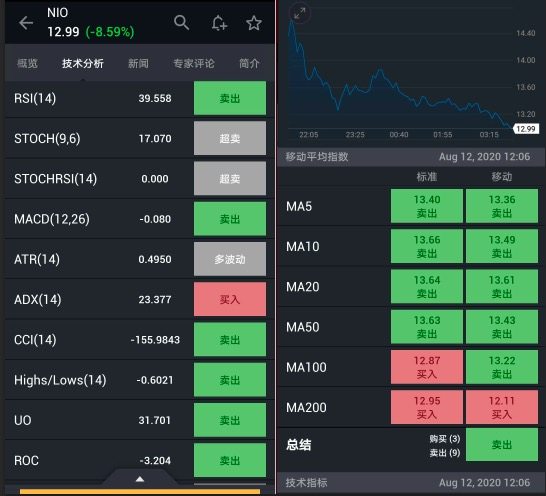

财报公布后,蔚来汽车盘前股价一度涨至15.88美元/股,开盘后却以超8%的跌幅,12.94美元/股报收。

最好的业绩表现却未能换回资本市场信心

蔚来汽车二季度的业绩表现无疑是它成立以来最好的季度表现。

二季度财报显示,蔚来汽车迎来了自己历史上最高的车辆毛利率,以及有史以来最高的季度营收和最低的经营亏损,更重要的是蔚来汽车的运营现金流也第一次转正。

财报显示,蔚来汽车二季度汽车业务毛利率达9.7%,去年同期为-24.1%,今年第一季度为-7.4%。作为蔚来的主营业务,汽车业务毛利率的提升致使公司销售毛利率的整体提升,同比去年二季度销售毛利率的大幅提升既出于物料采购成本的下降以及产量增加带来的制造成本的下降,也归因于去年二季度蔚来电池包召回事项的一次性影响。

蔚来汽车创始人、董事会主席兼CEO李斌表示,“我们很自豪在公司的关键财务指标方面达到了一个里程碑式的季度,突出表现为9.7%的历史最高车电动车利率、有史以来最低的运营亏损。”

财报公布后,蔚来汽车盘前股价一度涨至15.88美元/股,开盘后却以超8%的跌幅,12.94美元/股报收。

股价的盘前高涨显示出投资人对于蔚来汽车的高期望,盘后收跌则显示出蔚来汽车有史以来最好的 业务表现并未收获资本市场的认可。尤其是大基金的扎堆卖出,显示出当前蔚来股价已经超过预期,看涨的希望较小。

从去年谷底时的2.17美元每股,到今年16.44美元每股的高点,蔚来汽车从生死线上爬了回来,但在资本市场眼中,蔚来汽车升值的空间也在缩减。首次季度毛利率为正对蔚来汽车而言确实是里程碑式的记录,但距离盈利的目标仍然遥远。资本市场对蔚来汽车的信心在一步步损耗,对于蔚来汽车而言,毛利率为正的里程碑只能算作刚下一城,后面要打的仗仍然很多。

二季度销量创造历史,蔚来“加速”

数据显示,蔚来汽车2020年第二季度交付10331辆汽车,远高于上年同期3553辆的交付量,同比增长190.8%,环比增长169.2%。其中,包括8065辆ES6和2263辆ES8。结合蔚来汽车今年第一季度3838辆的交付量,蔚来汽车上半年总交付量为14196辆,远高于去年同期的7481辆。

二季度的销量过万为蔚来汽车毛利率转正奠定了基础。蔚来汽车CFO奉玮表示,因为2020年第二季度的交付量增长,其整车毛利率超过了蔚来5%的目标,“这是由于规模不断扩大,每辆汽车平均收入的提高,材料成本降低以及制造效率提高所致。”

在财报发布后的电话会议上,蔚来汽车财务副总裁曲玉针对分析师的提问,表示蔚来方面尚未对两款车型的毛利率进行细分,但总的来说ES8的毛利率高于ES6,蔚来方面会在未来继续改善两款车型的毛利率。

针对蔚来汽车二季度强势的销量表现,李斌则表示由于疫情带来的不利影响,目前蔚来ES8还有部分订单积压的情况,一季度的部分订单分担给了二三季度,对二季度的销量产生了提振的积极作用。

蔚来汽车预计第三季度汽车交付量在11000辆至11500辆之间,即同比增长约129.2%-139.6%,环比增长约6.5%-11.3%;总营收将在40.475亿元至42.123亿元之间,有望再创单季度收入的记录。目前蔚来已经公布了7月的交付数据,在国内传统车市淡季下,蔚来实现交付3533台新车,同比增长322.1%。值得注意的是,蔚来汽车7月交付量同比大增,主要源于去年公司的交付量基数较低。去年蔚来汽车因召回事件影响,7月交付量只有837辆。

而在汽车销售毛利率上,蔚来方面也给出了更高的毛利率目标追求。蔚来方面表示,今年年底蔚来汽车的生产毛利率将达到10%左右,蔚来将在车辆平均销售价格保持相对稳定的情况下,降低电池组成本,以达到毛利率10%左右的整体目标。

对于蔚来汽车而言,销量的提振是基础,也是核心。如果没有销量上的高涨,蔚来难以摆脱经营现金流为负的困境,也无法实现毛利率为正的目标,更别提未来的盈利大计。因此,对目前的蔚来而言,促进销量的进一步提振,是目前市场战略的核心。

因此,解决产能问题也成为蔚来汽车的重点。

蔚来方面表示,蔚来将在八月底提高其工厂的生产能力。但在七八月份的产能依然维持在4000辆以下,即第三季度交货的常量。而八月底的产能提升则是为第四季度的交付做准备。九月下旬,蔚来旗下新车型EC6将正式交付,而在交付之前,蔚来方面将积累EC6的订单,并逐步提高工厂产能。此外,蔚来方面透露暂时没有开辟第二工厂的需要,李斌透露,目前蔚来汽车与江淮汽车之间的合作非常成功。即使不进行大规模投资,也能够依靠两班生产,将目前工厂的产能提升到年产15万辆。

研发投入失衡,蔚来的“错位”

在财报发布后的电话会议上,李斌透露,蔚来目前的研发投入控制在每年30亿人民币以内,其中包括人工成本、供应商成本、EDT成本。细分来看,蔚来投入到车型研发的比例更高,自动驾驶方面的投入占到总投入的20%左右。目前来看,蔚来汽车每个季度的研发投入在5-6亿人民币左右。

虽然蔚来方面表示,将在未来追加对自动驾驶研究领域的投入,但仍然无法掩盖蔚来汽车研发投入失衡的问题。

大规模的投入用于车型开发本无可厚非,但蔚来方面迟迟没有显示出对于汽车模块化研究的准备。在软件定义汽车的当下,蔚来既没有软件定义汽车的整体方案,也没有传统车企的平台化方案,导致车型研发投入无法实现证券化,占用大量资金。

其次,自动化投入没有阶段性规划,财报中也没有相关投入商业化的时间表。因此,这方面的投入实际上出于一种难以考核的境地。

此外,李斌讲蔚来汽车的BaaS(电池即服务)模式视为一种技术上和商业模式上的创新,出行财经对此观点持保留态度。

李斌透露,目前蔚来的BaaS模式已经获得政府批准,第一辆没有电池组的电动车已经完成了有关保险购买、贷款申请、牌照登记的认证过程。在这种模式下,意味着消费者购买了一辆没有电池组的的电动车,后续的电池包则由电池资产管理公司以租赁的方式提供给消费者使用。

蔚来方面认为这种商业模式不会影响到毛利率,甚至会对毛利率的提升有促进作用。此外,该种商业模式将会很大地推动蔚来汽车的销售。

出行财经则认为,BaaS模式更像是汽车金融服务的创新,而非商业模式的创新。电动汽车最受诟病的两大件便是经济性和安全性,电池组无疑是昂贵的,但在市场发展,技术沉淀的基础上,电池组的成本也将回落。电动汽车的经济性可能在短期内无法有根本性的进展,但电池技术的发展而导致的成本回落也会致使该种商业模式无法长久运作。

而研发投入上的“错位”,则使蔚来汽车变得更加被动。软件技术没能实现可行的整体方案,平台化方案的迟滞和自动驾驶技术投入短期内的难以变现都会使蔚来汽车在资本市场中的地位下落。

诚然,蔚来汽车在二季度交出了历来最优的业绩表现,但其未能受到资本市场青睐的深层原因也值得我们探究。对于蔚来汽车而言,提振销量是目前的重点。但对于以科技公司自居的蔚来汽车而言,要做好产品的基本面不仅仅是指销量上的提振。能否给出可行的商业模式变更,进行技术性的突破也是两大关键。