12月2日,恒大物业(06666.HK)正式挂牌交易,上市发售价为8.8港元/股,位于招股区间8.5港元至9.75港元低端。

截至10时10分,每股报价8.82港元,涨幅0.23%;市值953.51亿港元,仅次于碧桂园服务(HK.06098)的1269亿港元,为当前物业板块市值第2的企业。

此次IPO,恒大物业全球发售16.21亿股。其中,香港公开发售方面获10.71倍认购,国际发售方面获3.10倍认购,最终发售价定为每股8.8港元,预计所得款项净额约为69.16亿港元。

于全球发售完成后,恒大集团(HK.03333)间接持有恒大物业59.04%的股份。

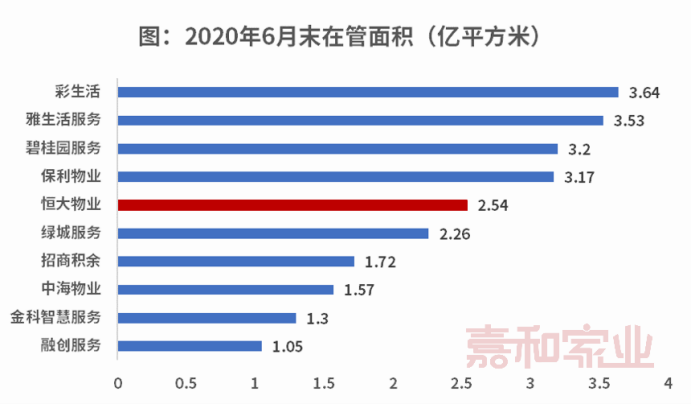

截至2020年6月30日,恒大物业已涵盖中国4个直辖市、5个自治区、22个省以及280个城市;在管面积2.54亿平方米,居上市物业板块第5位;合约管理面积5.13亿平方米,居上市物业板块第2位。

恒大物业表示,IPO募资所得资金将有约65%用于战略收购及投资、约15%用于开发增值服务、约8%用于升级讯息系统及设备、约2%用于招聘及培养人才,另外10%用作营运资金及其他一般企业用途。

从业务结构上看,恒大物业对基础物业管理服务及非业主增值服务的收入依赖度较高。2020上半年,物业管理服务、非业主增值服务及社区增值服务的收入分别为28.24亿元、12.31亿元及5.08亿元,同比增长分别为31.0%、16.6%、99.2%。

值得一提的是,从上市推进节奏看,恒大物业为目前上市速度最快的企业,从提交招股书到正式上市仅64天。