投稿来源:美股研究社

"黑天鹅"过境,引发了教育行业的强烈震荡与洗牌,而爆发的在线教育则成为了行业内的当红炸子鸡。

据美股研究社获悉,作业帮完成了E轮7.5亿美元融资,猿辅导完成了G轮总计22亿美元的融资。今年以来,它们都受到资本的青睐而迎来了高光时刻,颇有冲击上市的势头。

而与此同时,有一家在线教育公司在资本的推动下已抢先完成赴美上市。12月4日晚间,一起教育正式登陆美股纳斯达克。首日开盘价为10.50美元,随后股价一度上涨超12%。截至周五发稿时,股价收于10.57美元,涨幅为0.67%,市值来到19.83亿美元。

回顾其上市之路,发现与新东方有着不少的渊源。一起教育创始人曾任职于新东方集团,而且真格基金还是一起教育的股东之一,该基金的创始人恰好也是新东方创始人徐小平。

细数真格基金的历史,其投资过包括51Talk、VIPKID在内的一些在线教育机构,但是鲜有从中诞生出上市的头部企业。那么此次的一起教育是否能称其心意?

一起教育赴美上市,或成徐小平又一次投资胜利

每一个投资大咖都享受着投资带来的兴奋感,徐小平也是如此。他投出很多独角兽项目,涉及的领域也十分广泛。早些年,真格基金凭借对聚美优品、世纪佳缘等项目的早期投资,迎来了几次重要的IPO时刻与不错的退出回报。

而真格基金也参与了众多教育项目,投出了第一个上市的在线教育51Talk、深耕一对一的VIPKID和此次上市的一起教育。

徐小平参与了51Talk的天使轮融资,随着其上市后,获得了可观的回报。不过,被放在聚光灯之下的51Talk发展并非一帆风顺。上市当天股价破发,曾经亏损且不断扩大的趋势一直遭到诟病。当时51Talk将大量资金和精力投入在"美教1对1"业务上,可实际转换并不理想。

几年后51Talk才最终找到较为适合的路,即"菲教青少一对一"与"普惠教育战略"聚焦下沉市场。基于这样的战略调整,51Talk实现连续四个季度盈利。股价今年实现200%的涨幅,而市值回到6.31亿美元。

而在早期历经狂奔的VIPKID,专注"北美外教一对一",近两年的扩张脚步也有所放缓。近日艾媒咨询发布的一项榜单指出,在线教育品牌VIPKID的最新估值为至少40亿美元。

它们在在线教育行业中走出不同的发展方向,而徐小平投资的一起教育则是选择从"校内业务"出发,挖掘商业变现的可能。

一起教育推出的智能教育工具作为流量来源,但是在变现模式上却做过多次探索。相继尝试了O2O平台、一对一课后辅导、小班课等模式,但最终效果都不太令人满意。2018年,一起教育旗下一起作业在学生端推出游戏教学的板块,但是很快因为部分家长抱怨和监管问题而关闭。

多次尝试后,在2019年年会上,一起教育提出校内免费,通过校外在线K12辅导业务变现的战略,最终押注于在线双师大班课业务。

除了可观的纸面回报,真格基金是否真的押对了这三家在线教育机构,其实存在着可探讨的空间。发展至今,无论是51Talk、VIPKID,还是一起教育,都不算处在行业里的第一梯队。而对于一起教育,透过它的招股书数据,或许我们能从中找到一些答案。

高增长高亏损下,营销费用是“罪魁祸首”

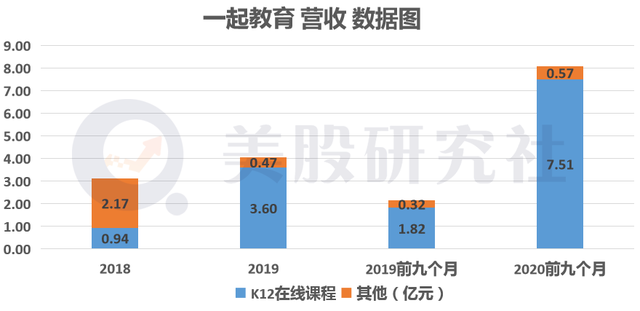

招股书显示,一起教育2018年、2019年的营收分别为3.10亿和4.06亿元,而2020年前三季度的营收为8.08亿元。可以发现今年的营收规模取得大幅增长,其中疫情对在线教育的利好是一个非常重要的原因。

具体到细分业务上,K12在线课程已经成为一起教育的主要收入来源,这恰好与其战略布局的调整相符合。该部分营收在2018年、2019年分别为9388万和3.60亿元,占比约为30.20%和88.50%。而2020年前三季度的营收为7.51亿元,占比高达93%。K12在线课程收入的占比越来越高。

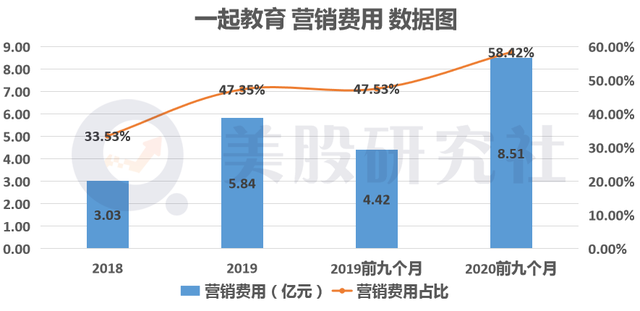

费用方面,营销上的支出占据了大部分。招股书显示,2019年的营销费用达到5.84亿元,比去年同期的3.03亿元增长92.36%。而今年前三季度营销费用为8.51亿元,已远高于去年整年的营销支出。

营销费用的攀升与K12在线教育的激烈竞争不无关系,加上疫情带来的红利,越来越多的玩家都在扩大在推广促销方面的投入。

在一起教育专注的在线大班课领域,目前也是教育机构选择的主流形式,在模式上其实没有非常明显的差异。因此,大量玩家选择烧钱获客。

在今年的"暑期大战"中,跟谁学、有道、猿辅导、作业帮等都在进行大手笔的广告营销,为了进一步抢占市场。而且,这样的的争夺早已开始多年。

跟谁学今年三季度的销售费用高达20.56亿元,同比增长522.2%;而有道的销售费用为11.48亿元,同比增长397%。这样来算,去年同期的销售费用也不低。

业内人士指出,猿辅导在去年的营销投入高达14.9亿元,而今年同样的数额却不够使用三个月。而作业帮,近年来也活跃在各大综艺和热门剧中,从侧面反映出其广告费用可能也十分高昂。

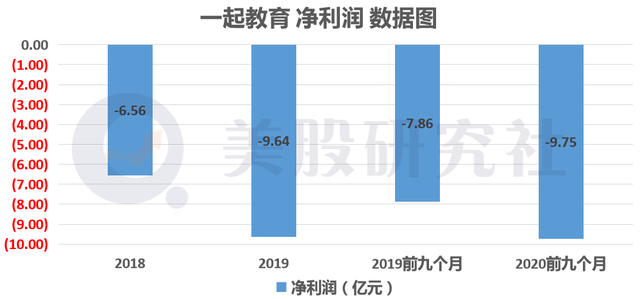

在这样用投入换规模的竞争下,一起教育还陷在亏损的困境之中。2018年、2019年及2020年前三季度分别亏损达6.56、9.64、9.75亿元。

而这样的玩法实现的付费转化成果其实并不算亮眼。今年前三季度中,一起教育在线K12辅导付费课程的入学人数为116.8万,从去年同期的40.5万增加188.4%。但相较于其数千万的用户规模,入学人数则算是中规中矩。

总的来看,一起教育有着其他在线教育头部机构都有的痛点。而它走的是模式,与它们又存在着不同。近年来,打着差异化发展的教培类机构不在少数,而一起教育迈出的道路也是十分独特,它们之中是否能催生新的想象空间耐人寻味。

教育机构“上岸”不易,“差异化”打法会是盈利终极答案?

一起教育的校内业务是其课后K12辅导业务获客的重要手段,因此这样构成的"校内+课后"的业务模式与目前市场上大多数的竞争者相比具有差异性。

目前其凭借公立学校的渠道引流,叠加今年公共卫生事件的影响,业绩迎来了飞速增长。业内人士告诉美股研究社,一起教育的优势有部分是源于搭上了政策的顺风车,但是这条差异化路线也存在着自身难以突破的瓶颈。

业内人士指出,在教育部门的合规整治下,教育机构大规模进校园被限制,这自然也会限制一起教育通过公立学校引流。这意味着,其从B端走向C端的商业模式,在未来不一定能够走得一帆风顺。

事实上,自2019年开始选择押注这一方向后,经历的时间跨度并不长,一起教育的商业模式也还未得到充分验证。

与竞争对手的数据相比,一起教育的确也是相对劣势的一方。据统计,"猿辅导"和"斑马AI课"正价课学生人数约为370万;作业帮暑期付费课学员人数为780万,同比增长390%。它们给一起教育释放出不小的竞争压力。

猿辅导和作业帮作为一起教育的竞品,同样是从免费教育工具切入,通过K12中小学双师大班课变现。两者目前的投后估值超过155亿和110亿美元,跻身在线教育第一梯队。它们三者的持续成长性和潜在盈利空间哪个更具有想象力,其实资本市场已作出投票。

今年以来,在线教育融资金额明显呈现出向头部企业集中的趋势。猿辅导和作业帮在一级市场取得如此高的估值,恰好反映出行业的马太效应正在进一步加剧。

而在二级市场上,行业的马太效应则体现在在线教育机构的股价分化上。包括跟谁学、有道在内的头部机构在"烧钱大战"中打得火热,今年股价涨势迅猛。

但是流利说、尚德机构等一批中小机构的表现却不尽人意,两者股价今年分别下跌超过70%和24%。资本市场钟意在线教育K12赛道,而赛道中的头部是投资者的首选,一起教育同样也会面临着增长压力。

在这样的背景下,中小型机构该如何寻找突破,是它们需要思考的首要问题。目前,一起教育利用差异化的商业模式产生一个巨大的流量池,而如何更充分地实现流量转化为付费,可能是其应该好好把握的方向之一。行业竞争依旧焦灼,一起教育有着高营销、高亏损的问题,未来仍有很长的路要走。