图片来源:图虫创意

投稿来源:熔财经

01

亮眼营收背后——用盈利换份额

一直闷头做快递的中通发布了2020财年第四季度财报。用一句来概括其表现,那就是“增收不增利”。

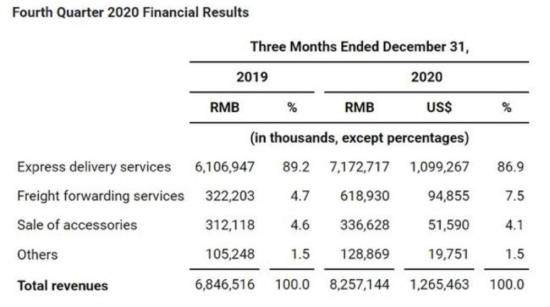

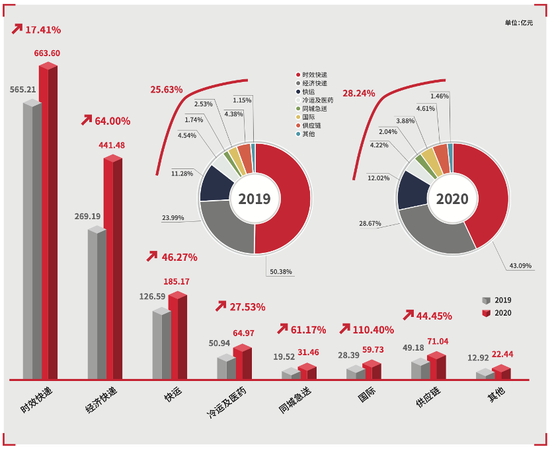

“熔财经”从财报的基本面来看,中通快递第四季度营收同比增长20.6%,2020年总营收实现了14%的增长。此外在双11、双12大促的带动下,第四季度包裹投递量同比大增46.5%,市场份额扩大1.3个百分点,首次超过20.4%。

“熔财经”看到,与营收对比明显的是净利润和毛利均显疲态。财报显示,2020年中通快递净利润同比下滑23.7%,毛利润同比下降6.9%。受此影响,中通快递当日美股盘后下跌4%,且跌幅不断扩大,3月23日最低触及26.80,刷新去年12月中旬以来的新低,之后3个交易日有小幅回升,但仍在低位徘徊。

财报数据好坏参半是再正常不过的事,但这种程度的跌幅,暗示着市场信心不足,把关注重点放在了中通盈利能力的减弱上面。而造成这一结果的原因,市场分析主要归在了成本增加的拖累。

中通目前的市场份额已经超过20%,但还在奔着25%的目标努力,为此中通在基础设施和运营成本上一向非常舍得砸钱。数据显示,四季度干线运输成本再度同比大增23.5%;同时为了升级装备,花在自动化分拣设备上的钱同比增长28.4%。

如此的“财大气粗”某种程度上导致了中通此次财报两级分化严重,很难用“瑕不掩瑜”糊弄过去。营收数据是好看了,但这背后中通付出的代价着实不小。

尤其是大家现在喜欢讲“后快递时代”,快递行业价格战已进入白热化,中通裹挟其中处境艰难。快递价格的跌幅已经创6年来之最,而中通作为蝉联3年的通达系一哥,面对薄利多销的新来者——极兔快递,在价格战中却只能一让再让。

“黑马”极兔发往全国各地都是单件不超10元,派送出了问题就果断赔付,很是吸粉。硬靠砸钱去圈好感、手握拼多多的合作,这只兔子能把前辈们逼到哪一步暂且不论,但有它在,快递行业的价格战恐怕还要持续一段时间。

然而,极兔加入价格战只不过是其中一个样本,快递行业不仅有新加入的搅局者,还有来自平台的压力。目前,顺丰、京东、拼多多等切入开始做低价快递。比如说京东打出了众邮快递这张牌,随后更名为京喜快递并纳入社区团购事业群。

前浪实力雄厚,后浪来势汹汹,中通的突围之路并不好走。

总的来看,愈演愈烈的价格战使得中通不仅单票收入降低,还要承担越来越多的工作量,才能保住目前的市场份额,净利润遭到挤压也是自然而然的事。

靠牺牲利润去换取更多市场份额,怎么看都不像是可持续的“买卖”。但可以预见在2021年,价格战依然是快递企业业务量快速增长的重要手段。

届时中通面临的盈利压力会进一步扩大。

02

资本投资策略——押注科技

面对日益凸显的难题,中通似乎把出路押注在了两个字上:科技。

大数据时代,数字化已经成为了商业的“标配”。快递行业也紧跟步伐,谁都要掺一脚智慧化、数字化,想着作为发现新出路的不二法宝。

中通早早的就看到了这个机会。

而“熔财经”从财报中看到,2020年中通经营活动产生的现金流为49.5亿元,资本性开支同比增长76.2%,达到创纪录的人民币92亿元。这些钱主要用在了配合中通生态圈业务发展,如快运、云仓、冷链网络和时效产品组合等等。

举个直观的例子。2020年9月,申通上海智慧物流中心正式投入使用,该中心大量引入自动化分拣、六面扫全动态秤等自动化设备,场地总占地面积128亩,日处理件量最高可达350万票。总之一句话:就按业内最顶尖的标准来。

快递行业的激烈竞争下,各家单票毛利都处于下降阶段。可以预想未来四通一达的毛利会趋于一致,届时谁能在成本控制上占优,利润优势也将就凸显。但快递行业的成本压缩空间十分有限,一是末端成本很难降低;二是随着加盟网点触达更多低业务量的区域,成本更难以均摊,以及重资产投入加大使成本有所提升。

对此中通的回应是:

“我们的资本投资策略已经扩展到更大范围的基础设施建设,从而为中通的生态圈业务发展,如快运、云仓、冷链网络和时效产品组合等,提供协同效应。”

中通打了一手All in科技的好算盘。它预计2021年包裹量同比还能涨个35%至40%。而快递物流一旦赋能科技,势必会进一步提升效率,减少不必要的人力和运营成本的浪费,业绩也不用愁没有利好支撑。

但中通财报里并未出现去年上线的“星联与冷链”成绩单。中通和市场寄希望于星联和冷链来扩张市场、寻找新业务增量,但这两大业务还跟杀手锏一样的被“藏”着,表现如何尚不可知,对目前中通的盈利性需求来说,还是远水解不了近渴。

况且在智慧快递这块蛋糕上,中通远不是第一个下手的。

圆通2019年就投入近4亿元作为科创和研发支出,自主研发搭建了物流信息系统——运盟系统,基本实现了从人工管理到数字化管理的转型。连昔日老大哥申通都在加速数字化转型,其他如德邦物流等对手也在构建智慧物流网络。

数字化转型前期投入大、收效微,中通在这块的布局真能一骑绝尘也说不定,但在前期投入有所回报、威力真正显现之前,中通要做好利润持续受其拖累的准备。

与其一味等着科技大招来打翻身仗,中通更为明智的做法反而是想办法放大当下的核心竞争力。很多人可能都忘了,作为可能赢过顺丰的农民快递,中通是如何成为最会赚钱的快递公司的?

03

后起之秀的底气所在

在通达系里面,中通投诉率是最低的,“熔财经”认为这主要源于两方面:一是中通的网络强度远远强于其他通达系;二是中通采取加盟商持股模式。

这对应着中通快递两点核心优势。

第一点体现在中转环节。在中转环节,短期降成本最有效的策略在于机械设备投入,而长期降本策略则更多的在于土地。前者在中转机械设备的投资规模上,中通位列前三;后者在房屋建筑和土地所有权投资规模上,中通也是最早采取土地储备扩张策略的企业之一。

本次财报显示,中通已经铺设94个分拣中心、近9700辆自有车辆、3万个服务网点、超68000个驿站、旺季超50%非上门投递、23000+自有员工、县级市覆盖率99%以上。

其中运输车队比其他资产的管理难度更高,在快递企业间的分化也更为明显,而中通处于绝对领先地位,自有车辆数量遥遥领先。

这样重资产的投入使中通其成为名副其实的“行业巨人”。

第二点优势在于中通发展战略的革新。

在三通一达之中,成立于2002年的中通只是后起之秀,当时申通已成立接近十年。一开始,中通采用申通的加盟模式抢占市场,就很快就发现在总部、加盟商、网点大家都要考虑自身的利益,节点之间容易产生矛盾,影响全网的执行力。

于是成立三年后,中通开始尝试半直营化,采用“终端加盟+分拣直营”的模式。这种模式让中通既保持了加盟制的快速增长、又兼具了直营模式下的高配送效率。

不仅如此,2010年,中通启动“同建共享”的发展战略,以换股的形式激励中通核心区域管理层和加盟商成为股东,把中通和各大加盟商的命运绑在了一起。原先的多个利益主体变成了利益共同体,提高了加盟商的积极性和稳定性。

除此之外,中通总裁赖海松还首创了“派费制”,即出件量大的网点必须拿出一部分费用来“感谢和支持”派件量大的网点,以此来确保收件、派件都能赚到钱,保证网点的经营。就这样,中通就慢慢地把在全国的运输网给盘活了。

从结果来看,2011年中通快递的市场份额仅为7.6%;但到2015年,这一数据几乎翻倍,达到14.3%;2020年,中通市场份额更是首次超过了20%。

这两点是中通应当维持并放大的优势,也是它一直以来与顺丰叫板的底气所在。

04

两大龙头的“快递一哥”之争

顺丰与中通,一个以质称雄,一个以量领先。二者前后脚公布了各自2020年的业绩,自然有必要比个高下。

作为直营模式与加盟模式的两大典型代表,2020年顺丰和中通的快递单量分别为81.4亿和170亿票,分别占据了全国近10%和20.4%的市场份额,后者是前者的两倍。净利润上两者又调转过来,顺丰净利润73.26亿元,远超中通的43.12亿元,总营收也达到了中通的6.1倍,牢牢占据着中国快递物流业的头把交椅。

现在,单量第一名的中通,还有望追上收入第一的顺丰吗?

首先我们要明白,这两者走的压根不是一个路线,它们有个本质性的区别:中通在高举高打“向上爬”,而顺丰在降价下沉“往下走”。

在此次年报中,中通集团创始人赖梅松表示,规模和效率对快递业务运营至关重要,中通持续关注强大的基础设施建设,并随业务量增长采用相称的科技。

中通从2015年首次占据了全行业业务量第一的位置,从此开始了长期霸屏。要知道这主要归功于中通的规模化思路。它和上一部分的中通发展策略一脉相承,而中通现阶段的所有举措里,包括累计成本的重资产投入,这一思路都贯穿始终。

一方面,中通投入重金加大产能建设,为未来日均1亿件的业务规模做准备;另一方面为了打破在消费者心中的低端品牌印象,中通忙着打造生态圈——从快递+快运的双轮驱动,到“冷链+航空+星联”的多类型产品,以及云仓+商业+传媒+末端门店的场景创新与链路联通,业内人士调侃,中通这是在学B站搞“破圈”。

面对与顺丰的竞争,中通很清楚自己的长板是规模最大,而短板之一是用户的认知好像寄贵的东西会找顺丰。所以它现在做的就是把优势放到最大,并且补齐这个短板。

在中通努力高举高打的时候,顺丰却开始降价了。

财报显示,顺丰2020年单量同比提升了68.46%,票均收入却从2019年的21.94元,降低到了2020年的17.77元,这主要是受产品结构变化的影响。

由于不甘心电商订单以及下沉市场始终被“三通一达”把持,2019年5月顺丰推出“特惠专配”服务,特惠专配价格低至4-5元/票,几乎与通达系价格相当。

2019年11月,顺丰承接了唯品会的配送服务,2021年又拿下了苏宁易购的电商件和退货业务,为此顺丰专门成立了唯品会苏宁项目组。该项目组不仅帮顺丰拿下了电商大客户,更重要的是,实现了对供应链商流、电商仓配环节的关键补充。

而在下沉市场中,通过自营配送、快商合作等模式,顺丰已将服务延伸至村,乡镇覆盖率提升至87.8%,基本实现了“村村通快递”的服务网络覆盖能力。

另一方面,顺丰还将大举发力同城业务。2020年,顺丰同城营收为48.44亿元,净亏损为7.8亿元,但这并不影响顺丰在这块业务上的野心。在发布年报的同一天,顺丰宣布,拟向顺丰同城增资4.09亿元作为战略性资金支持。

一个向上一个向下,就现下看,顺丰的成效更明显。直营体制+产能冗余+管理协同+品牌效应+市场打开,为顺丰“向下走”提供了保障;加盟体制下,中通“向上走”在管理上面临的挑战会更大一些。

顺丰创始人王卫曾这样总结顺丰的未来——“打造物流领域的百货公司”。这个方向就目前来看,依旧是顺丰处于领先的地位。尤其是新业务的成长,不仅为顺丰提供了新的增长曲线,也全面提升了其一站式综合解决方案能力。

中通的赢面并不够大。

05

专心做快递的“巨人”中通

现下的快递行业就像是围城,城内是重装战士的赤身肉搏,城外只要有单量产生的平台都想切入进来。

中通快递并非中国快递业的第一个老大。2014年之前,这个位置属于申通快递,在最疯狂的时候,国内每三件快递中就有一件是申通配送的,但如今其市场份额已经跌至市场第五,在“三通一达”中垫底。

罗马帝国不是一天倒塌的,申通快递的衰退亦是如此。申通败在了当初加盟制的野蛮生长。

加盟制是把双刃剑,当申通发现加盟制的问题时已经无力回天。由于规模过大,想要更改构架几乎要推翻重建,这笔大量的资金申通当时并出不起。

从创业时间上来看,中通是不占优势的,但它硬是在夹缝拼出了一条生路。不知道大家是否留意到,中通有个特点:相比竞争对手,中通某种程度上真的是一门心思只做快递。

其他快递公司想凭借物流优势进军电子商务,中通不为所动;其他快递公司试水便利店、探索O2O等新鲜事物和业态,中通依然如老僧入定。花了中通大价钱的数字化升级,也全部都是围绕“送货”这一老本行的配套服务。

中通这一点,是优点也是软肋。

虽然目前中通依然靠量领先,但成为巨人同时意味着转身困难、瘦身困难。随着新生力量的加入,竞争逐渐白热化的快递行业势必迎来新的变数。而一家快递企业的价值,不仅要看自身的努力,也要看行业的进程。

求新、求变的大环境下,留给中通小步试错的时间已经不多了。