4月28日,国内首家“A+H”上市城商行郑州银行披露2021年一季报。报告期内,该行实现净利润人民币11.65亿元,同比增长3.47%;实现归属于该行股东净利润人民币11.25亿元, 同比增长2.76%。

截至报告期末,郑州银行资产总额人民币5543.88亿元,较年初增长1.20%;吸收存款本金总额人民币3122.30亿元,较年初降低0.64%;发放贷款及垫款本金总额人民币2535.55亿元,较年初增长6.55%。

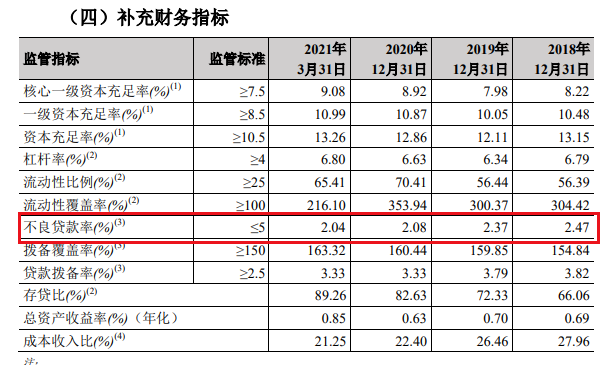

2021年3月末,该行不良贷款率2.04%,较年初下降0.04个百分点; 拨备覆盖率163.32%,较年初增加2.88个百分点;资本充足率13.26%,一级资本充足率为10.99%,核心一级资本充足率为9.08%。

一季报指出,该行加快风险处置化解,制定年度风险化解目标,明确责任分工、压实管理责任,推进资产质量稳步向好,不良贷款率由年初的2.08%继续下降至2.04%。

不过,虽然郑州银行不良贷款率在逐步下降,但仍位于A股上市银行高位。

Wind数据显示,在目前已披露去年年报和今年一季报的A股上市银行中,不管是在2020年年末还是今年一季度末,郑州银行的不良贷款率均居第一位,且仅有该行不良贷款率在2%以上。

天眼查显示,郑州银行地处大河之南,中原腹地。1996年其前身成立,2000年更名为郑州市商业银行,2009年正式更名为郑州银行。2015年12月23日,郑州银行在香港联交所主板挂牌上市;2018年9月19日,在深圳证券交易所挂牌上市,成为全国首家A+H股上市城商行。

蓝鲸财经注意到,今年以来,该行屡次受到监管处罚。今年1月18日,该行因“对金融产品或者服务作虚假或者引人误解的宣传”等九项违法违规行为遭罚146.1万元,且该行副行长郭志彬也被处以2.5万元的罚款。1月11日,该行信阳分行因虚报金融统计信息等行为遭罚26.6万元。

4月20日,该行还收到一张来自外汇局的罚单。外汇局河南省分局指出,该行因“未按照规定进行国际收支统计申报”被责令改成、给予警告,并罚款28万元。