文|互联网那些事

疫情以来,红书、抖音的探店网红,又带火了山姆自营的麻薯面包和瑞士卷,闲鱼上甚至出现了代购服务。

“山姆39块钱原味麻薯面包巨好吃,也超大份,但愁人的是,保质期三天一个人完全吃不完,扔掉又特别可惜,什么时候能够有中份可供选择”、“用过几次网上下单,拣货时都是拿那种明显不新鲜的,保质期最末尾的菜送过来”、“山姆的问题不是查会员卡,是自己的服务没跟上自己吹牛逼的水平”。

纵使山姆会员店存在众多不好,但值得注意的是,现在这类会员制仓储超市,却被资本认为是继社区团购后最有潜力的赛道。

为此,前有2019年Costco大陆第一家落地上海,后有2020年成立的国内品牌盒马X会员店。以目前的形式来看,新的一轮竞争格局已然拉开序幕。

那么,会员制仓储超市与传统的超市又存在怎样的区别呢?

从商业模式看,传统超市大部分利润来自商品进价与售价间的差价。而在海外,会员制仓储制超市把商品售价当成了引流的抓手:超市会在精选店内商品的同时,主动压低商品的毛利率,利用“低价精选”的策略吸引大量消费者。

对于动辄数万平米的大型仓储超市来说,最直接的影响即是租金和人力成本,这使得远离闹市的山姆,在低频、高客单价和会员费模式下,增长迅猛。今年一季度,山姆会员店同店销售额增长7.2%,会员收入增长12.7%。

本土仓储店选址的差异化,也带来了它们各自运营策略的不同,简而言之,便是因地制宜。

那么,在二十三年的经营过程中,山姆会员店遇到过什么?又有那些改变和新的困境呢?

一、疯狂的山姆会员店

早在1996年,山姆会员店就已经进入了中国市场。

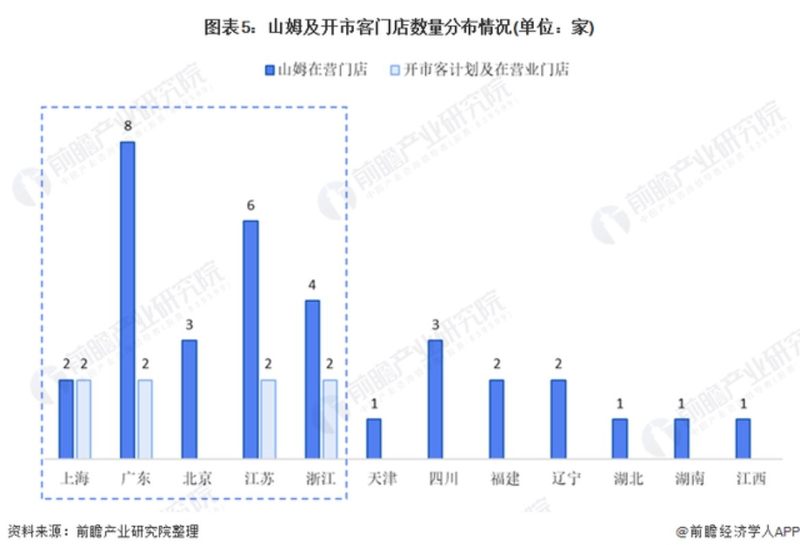

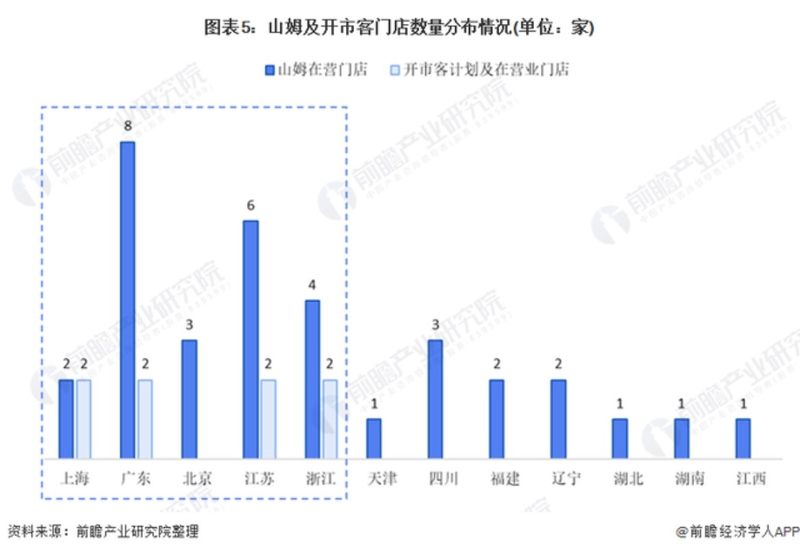

山姆会员店扩张速度之慢众人皆知,1996年至2016年山姆会员店增长仅为16家。然而从2016至2019年,山姆会员店开始发生变化,三年店门迅速增长10家。如果前20年山姆的保守经营,是为了市场教育以及迎合中国一线城市的发展水平,那么之后三年的发展则表示中国市场的成熟以及中产家庭的快速增长。

同时,按山姆的计划,到2022年底,要在目前29家店的基础上,实现总开业及在建40-45家门店。

但需要注意的是,店门的扩张也需要考虑自身对竞品的承压能力。

就拿开市客来说,据公开资料显示,2019年8月,开市客大陆首家实体店落地上海,面积1.4万平方米、提供4000种SKU。大量低于市价的商品如LV、Prada、Hermes和茅台引发火爆抢购,开业第一天下午一点即宣布暂停营业,第二天开始限流进入,一周内付费会员人数超过20万人,最终稳定在约30万人。

然而由于经营状况远超预期,开市客很快决定在上海设立二店,并在苏州、杭州、宁波、深圳等地快速布局。

这与山姆设店选址不约而同。但不可否认的是,在店面数量上山姆会员店仍然占据优势。

另一方面,据Wissink称,开市客注重可以快速结算的高利润服务,例如预约租车、度假或订购助听器。显然,开市客越来越多地创造了门店之外的销量与价值。

到目前为止,这给开市客创造了优势。开市客每家门店的年收入几乎是山姆会员店的两倍,而开市客门店面积平均为14.6万平方英尺,略大于山姆会员店的平均13.4万平方英尺。

再从会员收入上来看,根据杰富瑞集团评论及估算数据可知,开市客会员家庭平均年收入在10万美元以上,每年支付60到120美元的高级会员费。

相比之下,山姆会员店会员家庭年收入通常在7.5万到10万美元之间,每年支付45美元的普通会员费或不超过100美元的卓越会员费。截至上季度(2021年5月)开市客拥有6060万会员,而山姆会员店未透露会员总数。

初入大陆的方方面面表现充分证明了开市客存在着与山姆不一样的优势,这同时也成为了山姆在接下来的经营上需要面临的挑战之一。

当然,也许会有读者疑惑,远没有山姆了解本土生活方式的开市客,真的能够迫使山姆在大陆“受挫”吗?显然不能,但这对本土品牌来说,却大有不同。

二、本土品牌“发起”挑战

从2020年开始,中国本土零售商也开始快速进行会员店的尝试。2020年10月,第一家盒马X会员店在上海开业,这也是仓储式会员店赛道里的首个国内品牌。

盒马X会员店与山姆会员店不同的是,只要成为盒马的X会员,就能够享受每周单品的优惠特权,加工优惠等多种特权。

比如,每周都有下单减5元的奶劵,每日下单减5元的肉券等,能够让消费者获得更多实惠。

其次,盒马根据市场的需求,提供了半成品美食解决方案,自有品牌,直采等多种供应方式,满足不同类型的客户群体的消费需求。

显然,盒马作为阿里旗下的零售企业,背后有阿里供应链的支持,在性价比方面具备天然的优势,另外盒马X会员店,还有一个跨境购的专区(免税),能够为消费者提供更高性价比的的产品。

然而实际上,火爆的国产零售企业并非只有盒马一家。今年5月,永辉超市仓储业态的全国首店——永辉奥体仓储店在福建省福州市落地。该店开业以来也受到众多消费者认可,永辉数据报告显示,永辉奥体仓储店月销售额已破2000万元,业绩翻了超10倍,这主要得益于永辉不收会员费、零门槛带来的收益。

而永辉旗下的成都、重庆、上海、深圳、北京等全国多地开业的永辉仓储店,相较改造前,门店客流、销售均取得明显增长。

不仅如此,华联、麦德龙、家乐福等均投身其中,盒马更是提出了一年10家店的战略目标,势要把会员店打造成为盒马增长的第二曲线。

和Costco、山姆这些“外来的和尚”不同,本土仓储超市针对自己的优势进行了本土化改造,包括选址、品类和会员体系等。

以北京为例,山姆店选址集中在亦庄、顺义和石景山,虽然公共交通不便利,但符合服务中高端消费人群的定位,有车家庭可以在周末前往囤货,这和美国的消费模式趋同。

明显不同的是,fudi会员店开进了东四环,周边有办公楼、购物中心、多个大型住宅社区;盒马会员店依托购物中心世界之花假日广场,交通便利,靠近住宅区;永辉仓储店位于龙旗广场,老店重装占据传统商超位置优势;麦德龙会员店位于东三环……

在国内零售商们来势汹汹的当下,这对自身线上能力不足的山姆会员店无疑面临着极大的挑战。

但更关键的是,新品牌蜂拥而至抢夺市场,对定位一线以及新一线城市,客户群体为中产家庭的山姆会员店,将是最大的威胁。

三、喜忧参半的仓储超市

据了解,山姆会员已有300多万,续卡率达到了80%。但山姆会员店在中国会员增速慢的主要原因有两点,其一是山姆会员店的用户定位为中产家庭,但在20年前的中国中产家庭规模还较少,一旦盲目扩张将会带来风险。其二是国内消费者的消费习惯,普遍的国内消费者很难接受进店前需要缴纳会员费才可以进场购物的消费模式。

但根据波士顿咨询数据显示,中国已有6700万中高收入家庭。而这些家庭是山姆会员店的准消费目标。

然而即便如此,在山姆会员店想要直接拿下6700万的中高收入家庭前,仍然有较多的问题需要进行解决。

那些被山姆会员店“忽略”的一线以及新一线城市的独居白领、2-3人户的家庭,甚至原有会员,都将成为山姆会员店需要注重的消费人群,最重要的问题有二:

其一,山姆会员店的食用商品份量大,保质期短。一旦增长保质期就意味着食品需要添加剂,同时也会失去食品新鲜优势。

其二,如新品牌永辉不收会员费、零门槛,再加强产品品质,定会获取大量消费者。等下一波消费潮流来临时,消费者肯定会果断奔向新欢。

另外,更多的销售模式正在出现,生鲜电商、社区团购、跑腿代购,甚至直播带货,背后的互联网巨头们疯狂撒钱,以狂奔的速度进入赛道,变革行业。

艾媒咨询《2021年中国后“疫”时代生鲜电商运行大数据及发展前景研究报告》中提到,疫情已经使用户的消费习惯进一步养成,超4成受访者每周会在生鲜平台采购2~3次,也有近两成会采购4~5次,2021年,生鲜电商的市场规模会超3000亿元。

有数据表明,盒马初创立后,单个运营一年半的成熟门店,日均销售额超80万元,坪效超5万元,是同类大卖场的2~3倍;同时,线上销售占比也超过60%。

“触网”已经成为山姆不得不做出的选择,依托京东在北京核心会员区域开通“一小时送达”服务,涵盖生鲜、母婴等日常高频商品。

当线上已经成为不可逆的趋势时,传统仓储超市“被迫营业”的气息也愈发浓烈了。

当然,会员店最终比拼的,还是商品、服务和供应链。因此,目前来看,无论是对于山姆、永辉、盒马和好市多,提升店面服务,完善供应链都是亟需解决的问题。

毕竟,这场零售战争,更是耐心和恒心的持久战。